Az adózás rendjéről szóló 2003. évi XCII. törvény 175. § (4) és (28) bekezdésében, továbbá az általános forgalmi adóról szóló 2007. évi CXXVII. törvény 260. § (1) bekezdés c), d) és i) pontjában, valamint 260. § (3) bekezdésében kapott felhatalmazás alapján, a Kormány tagjainak feladat- és hatásköréről szóló 152/2014. (VI. 6.) Korm. rendelet 90. § 1. pontjában foglalt feladatkörömben eljárva – az 5. és 9. alcím, a 22. §, a 24. §, a 25. §, a 26. §, valamint az 1. melléklet tekintetében a Kormány tagjainak feladat- és hatásköréről szóló 152/2014. (VI. 6.) Korm. rendelet 109. § 11. pontjában meghatározott feladatkörében eljáró nemzeti fejlesztési miniszterrel egyetértésben – a következőket rendelem el:

1. § (1) E rendelet hatálya kiterjed

a) a nyomtatvány felhasználásával kibocsátott nyugtára és számlára,

b) a számlázó programmal előállított számlára, és

c) a számítógéppel előállított nyugtára.

(2) E rendelet hatálya annyiban terjed ki a pénztárgéppel és taxaméterrel kibocsátott számlára és nyugtára, amennyiben e rendelet erről kifejezetten rendelkezik.

(3) A nyomtatvány felhasználásával kibocsátott nyugta és számla, a számlázó programmal előállított számla, továbbá a számítógéppel előállított nyugta akkor minősül adóigazgatási azonosításra alkalmasnak, ha megfelel az e rendeletben foglalt előírásoknak.

(4) Pénztárgéppel kiállított nyugta adóigazgatási azonosításra való alkalmasságának feltétele, hogy a pénztárgép megfeleljen a pénztárgépek műszaki követelményeiről, a nyugtakibocsátásra szolgáló pénztárgépek forgalmazásáról, használatáról és szervizeléséről, valamint a pénztárgéppel rögzített adatok adóhatóság felé történő szolgáltatásáról szóló rendeletben (a továbbiakban: Pénztárgép rendelet) meghatározott feltételeknek.

(5) A taxaméterrel kiállított nyugta adóigazgatásra való alkalmasságának feltétele, hogy a taxaméter megfeleljen a taxaméterek műszaki követelményeiről, a nyugtakibocsátásra szolgáló taxaméterek forgalmazásáról, használatáról és szervizeléséről szóló rendeletben meghatározott feltételeknek.

(6) Pénztárgéppel kibocsátott számla adóigazgatási azonosításra való alkalmasságának feltétele, hogy

a) a pénztárgép megfeleljen a Pénztárgép rendeletben meghatározott feltételeknek, valamint

b) a pénztárgép számlázófunkciója megfeleljen a 8. § (1) bekezdés a) pontjában és a 8. § (2)–(5) bekezdésében foglaltaknak.

1/A. § * E rendelet hatálya a belföldön nyilvántartásba vett adóalanyra terjed ki.

2. § E rendelet alkalmazásában

1. elektronikus formában megőrzött számla és nyugta: az elektronikus adatállományként tárolt, számlázó programmal kiállított számla és számítógéppel előállított nyugta, az elektronikus számla és nyugta, valamint a papír alapon kibocsátott számla és nyugta 17. § (2) bekezdés a) pontja szerinti elektronikus másolata;

2. számlázó program: számla kibocsátására alkalmas számítástechnikai program, programfunkció, programmodul, ideértve az online számlázó rendszereket is;

3. számlázó program azonosítója: valamely számlázó program készítője vagy fejlesztője által meghatározott megnevezés, elnevezés, valamint a számlázó program különböző előállított változatainak megkülönböztetésére szolgáló betű és szám karaktersorozat, mozaikszó;

4. számítógéppel előállított nyugta: elektronikus vagy papír alapon kibocsátott, számítógéppel előállított nyugta;

5. * adatexport: az adóalany által elektronikus adathordozón tárolt adatoknak az állami adó- és vámhatóság rendelkezésére bocsátása a 2. melléklet szerint és a 3. mellékletben meghatározott adatszerkezetben vagy a 13/A. § (1) bekezdése szerinti közleményben meghatározott adatszerkezetben.

3. § A nyomtatvány felhasználásával kibocsátott számlával, nyugtával szemben követelmény, hogy

a) a nyomtatványt nyomdai úton, a 4. §-ban meghatározott követelmények szerint állítsák elő,

b) a nyomtatvány beszerzője rendelkezzen a 6. § (3) bekezdés szerinti tartalommal kibocsátott számlával, továbbá

c) a nyomtatványt a 7. § szerint szigorú számadású nyomtatványként kezeljék.

4. § (1) A nyomtatványt az adóhatóság által a nyomtatvány előállítója részére előre kijelölt sorszámtartományban folyamatosan, az adott sorszámtartományba illeszkedő sorszám kihagyás és ismétlés nélküli felhasználásával kell előállítani.

(2) * A sorszámtartományt az adóhatóság a nyomtatvány előállítójának az erre a célra rendszeresített nyomtatványon, elektronikus úton benyújtott kérelmére jelöli ki.

(3) Az adóhatóság a kijelölt sorszámtartományt – a nyomtatvány fajtájának és előállítójának megjelölésével – a kijelöléstől számított 15 napon belül közzéteszi a honlapján.

5. § (1) A nyomtatvány előállítója, forgalmazója – a (2) bekezdésben meghatározott kivétellel – kizárólag a 4. § (1) bekezdésében meghatározott követelménynek megfelelő nyomtatványt értékesíthet.

(2) Ha a nyugta egyúttal az abban megjelölt szolgáltatás igénybevételére is jogosítja annak bemutatóját, a nyomtatvány előállítója, forgalmazója e tekintetben mentesül a 4. § (1) bekezdésében meghatározott követelmény teljesítése alól azzal, hogy a kihagyás és ismétlés nélküli sorszámozást biztosítania kell.

6. § (1) A nyomtatvány előállítója, forgalmazója köteles az általa értékesített nyomtatványt – a nyomtatvány értékesítéséről kibocsátott számla másodpéldánya alapján – sorszám szerint nyilvántartani.

(2) A nyomtatványt előállítóként, forgalmazóként értékesítő, az általános forgalmi adóról szóló 2007. évi CXXVII. törvény (a továbbiakban: Áfa tv.) 5. §-a szerinti adóalany (a továbbiakban: adóalany) a nyomtatványt kizárólag adóalanynak értékesítheti, aki vagy amely köteles adóalanyiságát az értékesítéskor előzetesen igazolni.

(3) A nyomtatványt előállítóként, forgalmazóként értékesítő adóalany köteles a nyomtatvány értékesítéséről kibocsátott számlán feltüntetni

a) az értékesített nyomtatvány megnevezése mellett annak sorszámtartományát is, az első sorszám és az utolsó sorszám megjelölésével,

b) a nyomtatvány beszerzőjének adószámát.

7. § A nyomtatványt számla, nyugta kiállításához felhasználó adóalany a nyomtatványt a számvitelről szóló törvény szerint szigorú számadás alá vonja. Ennek keretében olyan nyilvántartást vezet, amely nyomtatványfajtánként külön-külön tartalmazza:

a) a nyomtatvány sorszámtartományát, az első sorszám és az utolsó sorszám megjelölésével,

b) a nyomtatvány beszerzését igazoló számla sorszámát,

c) a nyomtatvány beszerzésének keltét,

d) a nyomtatvány felhasználásának időtartamát, az első felhasználás keltétől az utolsó felhasználás keltéig,

e) a nyomtatvány kiselejtezésének keltét.

8. § (1) A számlázó programmal szemben követelmény, hogy

a) a számlázó program – a (2)–(4) bekezdésben meghatározott eltérésekkel – kihagyás és ismétlés nélküli, folyamatos sorszámozást biztosítson, és

b) *

c) * rendelkezzen a 11/A. § szerinti, „adóhatósági ellenőrzési adatszolgáltatás” elnevezésű funkcióval, és

d) * biztosítsa a kiállított számla, valamint számlával egy tekintet alá eső okirat 13/A. § (1) bekezdés szerinti adatainak az állami adó- és vámhatóság részére történő, 13/A–13/B. § szerinti elektronikus úton történő továbbítását.

(2) A számlázó programnak az adóalany nem magyarországi adószámán történő számla kibocsátásához a belfölditől elkülönített sorszámtartományt kell biztosítania.

(3) A sorszámozás folyamatossága nem sérül, ha

a) a csoportos adóalanyiságban részt vevő tagok belső, egymás közötti kapcsolataiban a számlának nem minősülő egyéb számviteli bizonylat kibocsátása, és

b) a csoportos adóalanyiságban részt vevő tagok külső, harmadik személlyel szembeni kapcsolataiban a számla kibocsátása

azonos sorszámtartományon belül történik.

(4) A sorszámozás folyamatossága nem sérül akkor sem, ha a számla, az Áfa tv. 165. § (1) bekezdés a) pontjában meghatározott, valamint egyéb, az Áfa tv. tárgyi hatálya alá nem tartozó ügyletről kibocsátott számviteli bizonylat kibocsátása azonos sorszámtartományon belül történik.

(5) Abban az esetben, ha a program egyaránt alkalmas számla és nyugta előállítására, számla és nyugta kibocsátása elkülönített sorszámtartományon is történhet.

(6) * A számlázó programmal előállított számla, számlával egy tekintet alá eső okirat az (1) bekezdés d) pontja alkalmazásában abban az időpontban minősül kiállítottnak, amely időponttal a számlázó program az előállított számla, számlával egy tekintet alá eső okirat adatait lezárja.

9. § (1) A számlázó programot fejlesztőként, forgalmazóként értékesítő adóalany köteles az általa értékesített számlázó programot annak neve, azonosítója, a vevő neve és az értékesítés időpontja szerint nyilvántartani.

(2) A számlázó program fejlesztője, forgalmazója a számlázó programot kizárólag adóalanynak értékesítheti, aki vagy amely köteles az értékesítést megelőzően adóalanyiságát igazolni. A számlázó program fejlesztője, forgalmazója köteles a számlázó program értékesítéséről kibocsátott számlán feltüntetni a számlázó programot beszerző adóalany adószámát.

10. § (1) * A számlázó program értékesítésekor, rendelkezésre bocsátásakor az értékesítő, rendelkezésre bocsátó köteles a vevő, felhasználó részére átadni vagy egyéb módon rendelkezésére bocsátani a számlázó program fejlesztője által készített felhasználói dokumentációt, valamint tájékoztatnia kell a vevőt, felhasználót a számlázó program nevéről és azonosítójáról.

(2) Az (1) bekezdés szerinti dokumentációnak tartalmaznia kell a számlázó program működésére, használatára vonatkozó részletes leírást és a számlázó program valamennyi funkciójának ismertetését. A számlázó program kizárólag a dokumentációban szereplő funkciókat hajthatja végre.

(3) A számlázó program funkcióinak módosítása esetén az értékesítő, rendelkezésre bocsátó köteles gondoskodni arról, hogy a vevő, felhasználó rendelkezésére álljon az (1) bekezdés szerinti dokumentáció funkciómódosítást leíró kiegészítése, módosítása.

(4) A számlázó programot használó adóalany az (1) bekezdés szerinti dokumentációt, valamint annak (3) bekezdése szerinti valamennyi kiegészítését, módosítását az ezen számlázó programmal kibocsátott számlában áthárított adó megállapításához való jog elévüléséig köteles megőrizni. Az adóalany ezen megőrzési kötelezettségének elektronikusan is eleget tehet.

(5) A (2) és a (4) bekezdésben a dokumentáció tekintetében meghatározott kötelezettségek vonatkoznak a saját fejlesztésű programot használó adóalanyra is.

(6) * Amennyiben az (1) bekezdés szerinti dokumentáció nem magyar, német, francia vagy angol nyelvek bármelyikén készült, annak magyar nyelven történő rendelkezésre állásáról

a) a számlázó programot értékesítő, rendelkezésre bocsátó köteles gondoskodni, feltéve, hogy belföldön nyilvántartásba vett adóalany,

b) egyéb, az a) pont alá nem tartozó esetben a számlázó programot használó adóalany köteles gondoskodni.

(7) * Az (1) bekezdés szerinti dokumentáció magyar nyelvű fordítására az ezen dokumentációra vonatkozó rendelkezéseket kell alkalmazni.

11. § *

11/A. § * A számlázó programnak olyan önálló, de a programba beépített, „adóhatósági ellenőrzési adatszolgáltatás” elnevezésű funkcióval kell rendelkeznie, amelynek elindításával adatexport végezhető

a) a kezdő és záró dátum (év, hónap, nap) megadásával meghatározható időszakban kibocsátott, illetve

b) a kezdő és a záró számlasorszám megadásával meghatározható sorszámtartományba tartozó számlákra.

12. § Az adóhatóság jogosult a számla kiállításának folyamatát úgy is ellenőrizni, hogy felügyelete alatt a számla kiállítója – próbajelleggel – bocsát ki számlát.

13. § *

13/A. § * (1) * A számlázó programnak a gép-gép interfész használatához szükséges azonosító adatok megküldése mellett a kiállított számla, számlával egy tekintet alá eső okirat legalább az Áfa tv. 10. számú melléklet 4–5/A. pontjában meghatározottak szerinti adattartalmát a számla, számlával egy tekintet alá eső okirat kiállításakor azonnal, XML-formátumban, az állami adó- és vámhatóság közleményében meghatározott módon és adatszerkezetben, elektronikus úton továbbítania kell az állami adó- és vámhatóság részére.

(2) A számlázó programmal történő adatszolgáltatás megkezdésének feltétele a gép-gép interfész használatához szükséges adatoknak az adatszolgáltatásra kötelezett adóalany állami adó- és vámhatósághoz tett bejelentésén alapuló nyilvántartásba vétele.

(3) A számlázó programmal történő adatszolgáltatás akkor minősül teljesítettnek, ha az (1) bekezdés szerint történt a benyújtása, és a sikeres feldolgozást az állami adó- és vámhatóság rendszere visszaigazolta.

(4) Ha az állami adó- és vámhatóság visszaigazolása alapján az adatszolgáltatás nem dolgozható fel, a hiba elhárítását követően az adatszolgáltatást meg kell ismételni.

(5) Amennyiben az adatszolgáltatásra kötelezett adóalany az állami adó- és vámhatóság rendszerének sikeres feldolgozásra vonatkozó visszaigazolása ellenére észleli, hogy hibás adatszolgáltatás történt, az adatszolgáltatást a hiba elhárítását követően meg kell ismételni. Az ismételt adatszolgáltatást az adatszolgáltatásra kötelezett adóalanynak az állami adó- és vámhatóság rendszerében jóvá kell hagynia.

(6) * A (4)–(5) bekezdés szerinti hibás adatszolgáltatás esetén az adatszolgáltatásra kötelezett adóalany a javított adatszolgáltatást az állami adó- és vámhatóság rendszerében a kiállított számla, számlával egy tekintet alá eső okirat legalább az Áfa tv. 10. számú melléklet 4–5/A. pontjában meghatározottak szerinti adattartalmának manuális rögzítésével is megteheti.

(7) Ha a (4)–(5) bekezdés szerinti hibás adatszolgáltatás észlelésének napjától számított 3 munkanapon belül a hiba elhárítása nem történt meg, akkor az adatszolgáltatásra kötelezett adóalany az adatszolgáltatást a hiba elhárulásáig a (6) bekezdésben foglaltak szerint köteles teljesíteni.

(8) * Ha a számlakibocsátásra kötelezett adóalany ezen kötelezettségének meghatalmazott útján tesz eleget, és meghatalmazottként a terméket beszerző, szolgáltatást igénybe vevő olyan személy, szervezet jár el, aki (amely) belföldön nem rendelkezik székhellyel, és a meghatalmazotti minőségében történő számlakiállítás alapjául szolgáló ügylettel kapcsolatban belföldön nyilvántartásba nem vett adóalany, a meghatalmazott által számlázó programmal kiállított számláról, számlával egy tekintet alá eső okiratról az (1) bekezdés szerinti adatszolgáltatási kötelezettség teljesíthető a meghatalmazott számlázó programjától eltérő számítástechnikai rendszerből is, feltéve, hogy az gép-gép kapcsolattal, elektronikus úton valósul meg.

(9) * A (8) bekezdés szerinti esetben az (1) bekezdés szerinti adatszolgáltatási kötelezettséget az (1) bekezdéstől eltérően a számla, számlával egy tekintet alá eső okirat kiállítását követő 6 napon belül kell teljesíteni.

13/B. § * (1) Ha a számlázó program által kiállított számla, számlával egy tekintet alá eső okirat adatait fogadó elektronikus rendszerben üzemzavar történik, az állami adó- és vámhatóság az üzemzavarról és az üzemzavar elhárítását követően annak kezdő és megszűnési időpontjáról haladéktalanul közleményt tesz közzé honlapján.

(2) Az állami adó- és vámhatóság az elektronikus rendszereinek karbantartás miatti leállítását megelőzően a karbantartási igény felmerülésével egyidejűleg tájékoztatást tesz közzé a honlapján a karbantartási célú üzemszünet várható kezdeti időpontjáról és tervezett tartamáról.

(3) * Ha a számla, számlával egy tekintet alá eső okirat kiállításának időpontjában a számla, számlával egy tekintet alá eső okirat adatait fogadó elektronikus rendszer üzemzavar, karbantartás vagy az internetszolgáltatás elégtelensége miatt nem érhető el, a számlázó programnak a kiállított számla, számlával egy tekintet alá eső okirat legalább az Áfa tv. 10. számú melléklet 4–5/A. pontjában meghatározottak szerinti adattartalmát az üzemzavar, karbantartás vagy az internetszolgáltatás elégtelensége megszűnését követő 24 órán belül kell az állami adó- és vámhatóság részére elektronikus úton továbbítania.

(4) * Ha a számlázó program a számla, számlával egy tekintet alá eső okirat kiállításának időpontjában a számla, számlával egy tekintet alá eső okirat adatainak szolgáltatására kötelezett adóalany rendszerének üzemzavara vagy az internetszolgáltatás elégtelensége miatt nem továbbítja az állami adó- és vámhatóság részére, a számlázó programnak az előállított számla, számlával egy tekintet alá eső okirat legalább az Áfa tv. 10. számú melléklet 4–5/A. pontjában meghatározottak szerinti adattartalmát az üzemzavar elhárulását követő 24 órán belül kell az állami adó- és vámhatóság részére elektronikus úton továbbítania.

(5) * A (4) bekezdéstől eltérően az adatszolgáltatásra kötelezett adóalany rendszerének 48 órát meghaladó üzemzavara vagy az internetszolgáltatás elégtelensége esetén ezt a tényt az adatszolgáltatásra kötelezett adóalanynak az állami adó- és vámhatóság rendszerében legkésőbb a 48 órás időtartam leteltekor jeleznie kell és az adatszolgáltatást ezen időtartam leteltétől számított 24 órán belül az állami adó- és vámhatóság rendszerében a kiállított számla, számlával egy tekintet alá eső okirat legalább az Áfa tv. 10. számú melléklet 4–5/A. pontjában meghatározottak szerinti adattartalmának manuális rögzítésével köteles teljesíteni. Amennyiben ezen 24 órás időkeret alatt az üzemzavar vagy az internetszolgáltatás elégtelensége nem hárul el, az időkeret az állami adó- és vámhatóság rendszerében tett ismételt bejelentéssel újabb 24 órával meghosszabbítandó mindaddig míg az üzemzavar, internetszolgáltatás elégtelensége fennáll.

13/C. § * (1) Az adóalany az Áfa tv. 10. számú melléklet 1–5/A. pontja szerinti adatszolgáltatási kötelezettségének eleget tehet úgy is, hogy az általa teljesített termékértékesítésről, szolgáltatásnyújtásról, ennek teljesítéséhez kapott előlegről kiállított elektronikus számlát, számlával egy tekintet alá eső okiratot az állami adó- és vámhatóság által erre a célra kialakított infrastruktúrán keresztül bocsátja a terméket beszerző, szolgáltatást igénybevevő rendelkezésére.

(2) Az (1) bekezdés szerinti esetben az adatszolgáltatás akkor minősül teljesítettnek, ha a számla, számlával egy tekintet alá eső okirat adattartalmát a 13/A. és 13/B. § szerint, a 13/A. § (1) bekezdésében említett közleményben erre a célra meghatározott külön jelzést is alkalmazva, technikailag érvényes hash kóddal továbbították az állami adó- és vámhatóság részére, és a sikeres feldolgozást az állami adó- és vámhatóság az erre a célra kialakított infrastruktúra segítségével visszaigazolta.

(3) Az (1) bekezdés alkalmazásának feltétele, hogy az elektronikus számla, számlával egy tekintet alá eső okirat mérete ne haladja meg a 13/A. § (1) bekezdése szerinti közleményben meghatározott méretkorlátot.

(4) Az (1) bekezdés nem alkalmazható, amennyiben

a) a terméket beszerző, szolgáltatást igénybevevő nem adóalany természetes személy, vagy

b) a számlával egy tekintet alá eső okirat olyan számla adattartalmát módosítja vagy érvényteleníti, amelyről az adatszolgáltatás nem az (1) és (2) bekezdés szerint történt.

(5) Az állami adó- és vámhatóság lehetővé teszi, hogy az általa erre a célra kialakított infrastruktúrán keresztül az (1)–(4) bekezdésben foglaltaknak megfelelően továbbított számla, számlával egy tekintet alá eső okirat XML állományát az állami adó- és vámhatóság által megállapított adószámmal, csoportazonosító számmal rendelkező terméket beszerző, szolgáltatást igénybevevő személy, szervezet a feltöltéssel mindenben megegyező tartalommal és formában lekérdezze és letöltse. A számla, számlával egy tekintet alá eső okirat rendelkezésre bocsátása megtörténik a számla, számlával egy tekintet alá eső okirat XML állományának lekérdezhetővé és letölthetővé válásával.

(6) Az állami adó- és vámhatóság által kialakított infrastruktúra (1)–(5) bekezdésben foglaltak szerinti használata nem érinti a számla kibocsátására kötelezett adóalanynak és a számlát befogadó személynek, szervezetnek a számlázással és annak megőrzésével kapcsolatos jogait és kötelezettségeit. A (3), (4) és (7) bekezdésben foglaltaknak történő megfelelés a számla kibocsátására kötelezett adóalany felelőssége.

(7) Az (1)–(4) bekezdés alkalmazása szerinti adatszolgáltatásra a 13/A. § (5)–(7) bekezdése és a 13/B. § (4) és (5) bekezdése nem alkalmazható.

14. § Ha a felek az elektronikus számlát elektronikus adatcsererendszerben (a továbbiakban: EDI) elektronikus adatként kívánják létrehozni és továbbítani, az EDI alkalmazására és használatára az Áfa tv. 175. § (3) bekezdés a) pontjában előírt előzetes és írásos megállapodási kötelezettségüknek az 1. mellékletben meghatározott szerződés megkötésével is eleget tehetnek.

15. § (1) A számlakibocsátásra kötelezett meghatalmazottjaként eljáró személy, illetve szervezet által kibocsátott számlának – az e rendeletben meghatározott egyéb feltételek teljesülése mellett – az alábbiakat kell teljesítenie:

a) papír alapon kibocsátott számla esetében a meghatalmazott a számla másolatát haladéktalanul eljuttatja a számlakibocsátásra kötelezettnek, elektronikus számla esetében pedig elektronikus formában bocsátja haladéktalanul a számlakibocsátásra kötelezett rendelkezésére;

b) a számlázó programmal előállított számla esetében a számlakibocsátásra kötelezett és meghatalmazottja előzetesen és írásban megállapodnak a számla előállítása során alkalmazott sorszámtartományról, amelyet a számlakibocsátásra kötelezett is köteles nyilvántartásában rögzíteni.

(2) Az a személy, szervezet, aki vagy amely egyidejűleg több számlakibocsátásra kötelezett meghatalmazottjaként jár el, az (1) bekezdésben meghatározott kötelezettségeknek megbízónként elkülönített nyilvántartás vezetésével tesz eleget.

16. § (1) A számítógéppel előállított nyugtával szemben követelmény, hogy a program a sorszámozást kihagyás és ismétlés nélkül biztosítsa.

(2) * Az (1) bekezdés szerinti program értékesítésekor az értékesítő köteles a vevő részére átadni vagy egyéb módon rendelkezésére bocsátani ezen program fejlesztője által készített felhasználói dokumentációt.

(3) A (2) bekezdés szerinti dokumentációnak tartalmaznia kell a program működésére, használatára vonatkozó részletes leírást és a program valamennyi funkciójának ismertetését. A program kizárólag a dokumentációban szereplő funkciókat hajthatja végre.

(4) A programot használó adóalany a (2) bekezdés szerinti dokumentációt az ezen programmal kibocsátott nyugta kibocsátását magában foglaló évtől számított ötödik év végéig köteles megőrizni. Az adóalany ezen megőrzési kötelezettségének elektronikusan is eleget tehet.

(5) A (3) és (4) bekezdésben a dokumentáció tekintetében meghatározott kötelezettségek vonatkoznak a saját fejlesztésű programot használó adóalanyra is.

(6) * Amennyiben a (2) bekezdés szerinti dokumentáció nem magyar, német, francia vagy angol nyelvek bármelyikén készült, annak magyar nyelven történő rendelkezésre állásáról

a) az (1) bekezdés szerinti programot értékesítő, rendelkezésre bocsátó köteles gondoskodni, feltéve, hogy belföldön nyilvántartásba vett adóalany,

b) egyéb, az a) pont alá nem tartozó esetben az (1) bekezdés szerinti programot használó adóalany köteles gondoskodni.

(7) * A (2) bekezdés szerinti dokumentáció magyar nyelvű fordítására az ezen dokumentációra vonatkozó rendelkezéseket kell alkalmazni.

17. § (1) * A számlázó programmal előállított és papírra nyomtatott számla, valamint a számítógéppel előállított és papírra nyomtatott nyugta kibocsátónál maradó példánya – papírra nyomtatás helyett – elektronikus adatállományként is megőrizhető, feltéve, hogy a megőrzés a digitális archiválás szabályairól szóló 1/2018. (VI. 29.) ITM rendelet rendelkezései szerint történik.

(2) * Az elektronikus ügyintézés részletszabályairól szóló 451/2016. (XII. 19.) Korm. rendelet előírásai szerint kell eljárni

a) nyomtatvány felhasználásával kibocsátott számláról és nyugtáról, továbbá papírra nyomtatott számláról és nyugtáról (ideértve a pénztárgéppel és taxaméterrel kiállított számlát és nyugtát is) történő elektronikus másolatkészítés során, valamint

b) a papír alapon létrehozott, de elektronikus számlaként kibocsátott számláknak az elektronikus formátumba történő átkonvertálásánál.

18. § (1) Az elektronikus formában megőrzött számla és nyugta ellenőrzése során az adóalany köteles az adóhatóság részére

a) a helyszínen biztosítani a számla és a nyugta olvashatóságához szükséges technikai eszközöket,

b) rendelkezésre bocsátani az a) pontban említett eszközök használatára vonatkozó dokumentációt, továbbá

c) megadni az a) pontban említett eszközök használatához szükséges felvilágosítást.

(2) Az elektronikus formában megőrzött számla és nyugta ellenőrzése során az adóalany köteles az adóhatóság részére elektronikus kimenetet, és az adatok külső adathordozóra történő archiválását biztosítani.

19. § Adóhatósági ellenőrzés céljából az adóalany az xml formátumban megőrzött számla adatait a 2. melléklet szerint és a 3. mellékletben meghatározott adatszerkezetben, az egyéb elektronikus formában megőrzött számla esetében a 2. melléklet szerint és a 3. mellékletben meghatározott adatszerkezetben, vagy pdf formátumban köteles rendelkezésre bocsátani.

20. § (1) Ez a rendelet – a (2)–(3) bekezdésben foglalt kivétellel – 2014. július 1-jén lép hatályba.

(2) A 11. §, a 13. § és a 21. § 2014. október 1-jén lép hatályba.

(3) A 18. § (2) bekezdése, a 19. §, a 22. §, 26. § valamint a 2. és a 3. melléklet 2015. július 1-jén lép hatályba.

21. § *

22. § Az elektronikus számlával kapcsolatos egyes rendelkezésekről szóló 46/2007. (XII. 29.) PM rendelet 2015. június 30-án hatályos rendelkezéseit a 2015. június 30-ig kibocsátott elektronikus számlák tekintetében is alkalmazni kell.

23. § A 14. § és az 1. melléklet az elektronikus adatcsere jogi vonatkozásairól szóló 1994. október 19-i 1994/820/EK bizottsági ajánlásnak való megfelelést szolgálja.

24. § * A rendelet tervezetének a műszaki szabványok és szabályok terén történő információszolgáltatási eljárás és az információs társadalom szolgáltatásaira vonatkozó szabályok megállapításáról szóló, 1998. június 22-i 98/34/EK európai parlamenti és tanácsi irányelv 8–10. cikke szerinti előzetes bejelentése megtörtént.

25. § *

26. § *

27. § * E rendeletnek az egyes közvetett adózási tárgyú PM és NGM rendeletek módosításáról szóló 45/2014. (XII. 30.) NGM rendelettel (a továbbiakban: Mód. rendelet) módosított 10. § (1) bekezdését és 16. § (2) bekezdését, valamint a Mód. rendelettel megállapított 10. § (6) és (7) bekezdését, 16. § (6) és (7) bekezdését ezen rendelkezések hatálybalépése előtt értékesített, használatba vett programok esetében is alkalmazni lehet.

Az EDI alkalmazására és használatára vonatkozó mintaszerződés a következő: Ez az EDI Szerződés az alábbi felek között jött létre:

..................................................................................................................................., valamint

...................................................................................................................................................

(a továbbiakban: a felek).

1.1. Az „Európai Modell EDI Szerződés”, (a továbbiakban: Szerződés), meghatározza a kereskedelmi ügyleteket elektronikus adatcserével (EDI) lebonyolító felekre vonatkozó rendelkezéseket.

1.2. A Szerződés az alábbiakban közölt jogi rendelkezéseket tartalmazza, és kiegészül egy Műszaki Melléklettel.

1.3. Hacsak a felek között ettől eltérő megállapodás nem jön létre, a Szerződés rendelkezései nem határozzák meg az EDI felhasználása által érintett ügyletekből keletkező, szerződésekben rögzített kötelezettségeket.

2.1. Ebben a Szerződésben az alább felsorolt fogalmak jelentése a következő:

2.2. EDI:

Az elektronikus adatcsere kereskedelmi és ügyviteli adatok továbbítása egy számítógéptől egy másik számítógéphez, egy EDI üzenet szerkezetét meghatározó egyeztetett formátumban.

2.3. EDI üzenet:

Egy EDI üzenet egyeztetett szabvánnyal összhangban szerkesztett szegmensrendszer, amely számítógéppel olvasható formátumban készül, valamint automatikusan és egyértelműen feldolgozható.

2.4. UN/Edifact:

A UN/ECE definíció értelmében az ENSZ közigazgatásban, kereskedelemben és közlekedésben megvalósuló elektronikus adatcserére vonatkozó szabályai, amelyek magukban foglalják az áruk és szolgáltatások kereskedelmére vonatkozó strukturált adatok független számítógépes információs rendszerek közötti elektronikus cseréjére vonatkozó, nemzetközi forgalomban egyeztetett szabványokat, könyvtárakat, valamint irányelveket.

2.5. Átvétel visszaigazolása:

Egy EDI üzenet átvételének visszaigazolása egy olyan eljárás, amellyel egy EDI üzenet átvétele alkalmával ellenőrzik a szintaxist és a jelentést, és a címzett megfelelő visszaigazolást küld a feladónak.

3.1. A felek, amelyek alávetik magukat a Szerződés rendelkezéseinek, kifejezetten lemondanak azon jogukról, hogy az EDI eszközeivel és a Szerződés feltételeivel összhangban létrejött szerződés érvényességének megkérdőjelezésére pusztán arra való hivatkozással, hogy a szerződés EDI felhasználásával teljesült.

3.2. Mindegyik fél eljár annak érdekében, hogy egy feladott vagy kapott EDI üzenet tartalma összhangban legyen saját országának hatályos törvényi rendelkezéseivel; ez utóbbiak alkalmazása nem korlátozhatja egy EDI üzenet tartalmát. Mindegyik fél megteszi a szükséges intézkedéseket annak érdekében, hogy késedelem nélkül tájékoztassa a másik felet az összhang esetleges hiányáról.

3.3. Egy EDI felhasználásával létrejött szerződés akkor és ott jön létre, ahol és amikor egy ajánlat elfogadását jelentő EDI üzenet eléri az ajánlattevő számítógépes rendszerét.

A hatályos nemzeti jogszabályok által engedélyezett mértékben a felek ezennel kötelezettséget vállalnak arra, hogy ezen Szerződés a rendelkezéseivel és feltételeivel összhangban megőrzött és nyilvántartott EDI üzenetek elfogadhatóak lesznek a bíróságok előtt és az üzenetekben foglalt tények bizonyítékának minősülnek, hacsak ezzel ellentétes bizonyítékok nem állnak rendelkezésre.

5.1. Az EDI üzeneteket nyomban átvételüket követően, de mindenképpen a Műszaki Mellékletben meghatározott időkereteken belül kell feldolgozni.

5.2. Az átvétel visszaigazolása nem szükséges, hacsak azt kifejezetten nem kérik.

Az üzenet átvételének visszaigazolása a Műszaki Melléklet kifejezetten erre vonatkozó rendelkezésével vagy az EDI üzenet feladójának kifejezett kérésével igényelhető.

5.3. Ott, ahol egy EDI üzenet visszaigazolását igénylik, a visszaigazolandó EDI üzenet címzettjének gondoskodnia kell arról, hogy a visszaigazolandó EDI üzenet átvételét követően egy munkanapon belül visszaigazolják az üzenet átvételét, hacsak a Műszaki Melléklet más határidőről nem rendelkezik.

Egy EDI üzenet átvételének bejelentett helyén munkanapnak minősül minden nap, kivéve a szombatot, a vasárnapot és a bejelentett hivatalos állami ünnepeket.

Egy EDI üzenet visszaigazolását igénylő címzett nem tehet semmilyen intézkedést az EDI üzenet tartalma alapján mindaddig, amíg a visszaigazolást meg nem küldi.

5.4. Amennyiben a feladó a meghatározott időn belül nem kapja meg az általa igényelt visszaigazolást, a címzett megfelelő értesítését követően a határidő lejárta után semmisnek tekintheti az üzenetet, vagy kezdeményezheti a Műszaki Mellékletben meghatározott alternatív eljárást az üzenet tényleges visszaigazolására.

Amennyiben az alternatív eljárás az időkeret lejártáig nem jár eredménnyel, az EDI üzenetet az időkeret lejártával – a címzettnek megküldött értesítéssel – semmisnek kell tekinteni.

6.1. A felek kötelezettséget vállalnak arra, hogy megfelelő biztonsági eljárások megvalósításával és fenntartásával gondoskodnak az EDI üzenetek biztonságáról, az illetéktelen hozzáférés, módosítás, késedelem, megsemmisítés vagy elvesztés kockázatainak elhárításáról.

6.2. A biztonsági eljárások és intézkedések tartalmazzák az eredet és a sértetlenség ellenőrzését, az eredet és az átvétel igazolását (letagadhatatlanságát) és az EDI üzenetek bizalmas kezelését.

Minden EDI üzenet esetében kötelező az eredet és a sértetlenség ellenőrzésére vonatkozó biztonsági eljárások és intézkedések alkalmazása; ezeknek az intézkedéseknek a rendeltetése EDI üzenet feladójának azonosítása és az EDI üzenet hiánytalan és érintetlen voltának ellenőrzése. A Műszaki Melléklet szükség esetén pótlólagos biztonsági eljárásokat és intézkedéseket is tartalmazhat.

6.3. Amennyiben a biztonsági eljárások és intézkedések alkalmazása az üzenet elutasítását vagy egy EDI üzenetben egy hiba kiszűrését eredményezi, a címzett meghatározott időn belül köteles tájékoztatni erről a feladót.

Egy elutasított EDI üzenet címzettje, vagy hibát tartalmazó EDI üzenet címzettje nem tesz

EDI üzenet nyomán semmilyen intézkedést mindaddig, amíg a feladó erre vonatkozó intézkedéseit meg nem kapja. Amennyiben a feladó ismételten megküld egy elutasított vagy hibás EDI üzenetet, az EDI üzenetnek egyértelműen jelezni kell, hogy ez egy korrigált EDI üzenet.

7.1. A feleknek gondoskodniuk kell arról, hogy a feladó által bizalmas információként feltüntetett, illetve a felek közötti megállapodás értelmében ilyennek minősülő információkat tartalmazó EDI üzeneteket bizalmas információként kezeljék, és ne tegyék hozzáférhetővé arra illetéktelen személyek részére, illetve ne továbbítsák ilyen személyeknek, illetve ne használják fel olyan célokra, amelyek ellentétesek a felek szándékaival.

Az ilyen bizalmas információ engedélyezett továbbküldése esetén hasonló mértékű bizalmas adatkezelést kell alkalmazni.

7.2. EDI üzenetek nem minősülnek bizalmas információkat tartalmazó üzeneteknek, amennyiben az ilyen információ egyébként hozzáférhető és szabadon felhasználható.

7.3. A felek megállapodhatnak abban, hogy bizonyos üzeneteknél – országaik törvényeiben engedélyezett mértékben – a védelem meghatározott módozatait (például a kódolás) módszerét alkalmazzák.

7.4. Amennyiben személyes adatokat tartalmazó EDI üzeneteket továbbítanak vagy fogadnak olyan országokban, ahol nincs hatályos adatvédelmi törvény, a Közösség vonatkozó jogszabályának elfogadásáig mindegyik fél kötelezettséget vállal, hogy – minimum előírásként – tiszteletben tartja a személyes adatok automatikus feldolgozására vonatkozó rendelkezéseket.

8.1. Egy kereskedelmi ügylet során a felek által az egymásnak megküldött EDI üzenetek esetében mindegyik fél – saját országa törvényeiben meghatározott időkeretekkel és követelményekkel összhangban, de mindenképpen az ügylet befejezését követően további legalább három éven keresztül – köteles módosítások nélkül és biztonságosan megőrizni a felek által egymásnak megküldött összes EDI üzenet hiánytalan és időrendi sorrendben rendezett rekordját.

8.2. Hacsak az illető ország hatályos jogszabályai ettől eltérő módon nem rendelkeznek, az EDI üzeneteket a feladónak a feladott formátumban, a címzettnek az átvett formátumban kell megőriznie.

8.3. A felek kötelesek gondoskodni arról, hogy az EDI üzenetek elektronikus vagy számítógépes nyilvántartásai azonnal hozzáférhetőek, szükség esetén olvasható formában reprodukálhatóak és kinyomtathatóak legyenek. Be kell szerezni az ehhez szükséges műszaki berendezéseket.

9.1. A felek kötelezettséget vállalnak az EDI ebben a Szerződésben megfogalmazott feltételeknek megfelelő működtetéséhez szükséges üzemi környezet fenntartására, ami többek között az alábbiak fenntartását jelenti:

9.2. Üzemi berendezések

A feleknek gondoskodniuk kell az EDI üzenetek továbbításához, fogadásához, fordításához, iktatásához és tárolásához szükséges berendezésekről, számítógépes programokról és szolgáltatásokról.

9.3. A kommunikáció eszközei

A feleknek meg kell határozniuk a kommunikáció eszközeit, beleértve a távközlési protokollokat, valamint szükség esetén a külső szolgáltatók kiválasztását.

9.4. EDI üzenetek szabványai

Az összes EDI üzenetet az Egyesült Nemzetek Szervezete európai gazdasági bizottsága által engedélyezett UN/Edifact szabványokkal, ajánlásokkal és eljárásokkal (UN/ECE–NP4) és az európai szabványokkal összhangban kell megküldeni.

9.5. Kódok

Az EDI üzenetekben említett, adatok kódolására alkalmazott kódok a UN/Edifact kódjegyzékek, a nemzetközi kódjegyzéke, többek között az ISO nemzetközi szabványok és ENSZ/ECE szabványok, vagy egyéb hivatalosan közzétett kódjegyzékek.

Ott, ahol ilyen kódjegyzékek nem állnak rendelkezésre, előnyben kell részesíteni a közzétett, karbantartott, illetve az egyéb kódrendszerekkel összhangban levő kódjegyzékeket.

A Műszaki Mellékletnek tartalmaznia kell az EDI ennek a Szerződésnek a feltételeivel összhangban történő működtetéséhez szükséges műszaki, szervezeti és eljárási specifikációkat és követelményeket, amelyek többek között az alábbiakat tartalmazzák:

– EDI üzemi követelmények, lásd a 9. cikket, beleértve az üzemi berendezéseket, a kommunikáció eszközeit, EDI üzenet szabványokat és kódokat,

– az EDI üzenetek feldolgozását és visszaigazolását,

– az EDI üzenetek biztonságát,

– az EDI üzenetek iktatását és tárolását,

– időkorlátokat,

– a műszaki specifikációk és követelmények megfelelő voltának megállapítására és nyomon követésére alkalmas vizsgálatokat és teszteket.

11.1. Egyik fél sem tartozik felelősséggel a Szerződésben vállalt kötelezettségek nem teljesítése által előidézett különleges, közvetett vagy következményes károkért.

11.2. Egyik fél sem tartozik felelősséggel a másik fél által elszenvedett, illető fél késedelmes teljesítése vagy nem a Szerződés rendelkezéseinek megfelelő teljesítése által okozott károkért, amennyiben az ilyen károk keletkezésének oka a nem teljesítő fél által nem befolyásolható, illetve a Szerződés létrejöttének időpontjában előre nem jelezhető körülmény, vagy olyan körülmény, amelynek következményeit nem lehetett sem megelőzni, sem áthidalni.

11.3. Amennyiben egy fél közvetítőt bíz meg az EDI üzenet továbbításával, naplózásával vagy feldolgozásával, ez a fél tartozik felelősséggel az említett szolgáltatások ellátása során az ilyen közvetítő cselekményei, nem teljesítései vagy mulasztásai által közvetlenül okozott károkért.

11.4. Amennyiben egy fél arra kötelezi a másik felet, hogy közvetítőt bízzon meg az EDI üzenet továbbításával, naplózásával vagy feldolgozásával, az ezt megkövetelő fél tartozik felelősséggel a másik félnek az említett szolgáltatások ellátása során az ilyen közvetítő cselekményei, nem teljesítései vagy mulasztásai által közvetlenül okozott károkért.

1. alternatíva

Választott bírósági záradék

Az ebből a Szerződésből vagy a Szerződéssel kapcsolatban keletkező minden jogvitában, beleértve a Szerződés fennállását, érvényességét vagy megszüntetését, a felek által egyeztetett személyből (vagy három személyből) álló választott bíróság jogosult eljárni; ennek a testületnek a döntése végleges. A választott bíróság tagjait a ............. jogosult kinevezni, a .............. eljárási szabályai alapján.

2. alternatíva

Bírósági záradék

Az ezzel a szerződéssel kapcsolatban vagy abból eredően keletkező bármely jogvitában ............... bíróságok jogosultak eljárni; ezek a bíróságok kizárólagos joghatósággal rendelkeznek.

Az EDI üzenetek iktatására, tárolására, vagy a személyi adatok bizalmas kezelésére, illetve védelmére vonatkozó, a szerződő feleket kötelező nemzeti jogi rendelkezéseket tiszteletben tartva, erre a Szerződésre .................... joga irányadó.

14.1. Hatály

Ez a Szerződés akkor lép hatályba, amikor azt mindkét fél aláírja.

14.2. Módosítások

Amennyiben szükséges, a Szerződésnek a felek által írásban egyeztetett kiegészítő vagy alternatív rendelkezései az aláírás időpontjától a Szerződés részének minősülnek.

14.3. Megszűnés

Bármelyik fél a másik félnek ajánlott levélben vagy a felek által egyeztetett egyéb módon megküldött írásbeli értesítéssel, egyhavi felmondási idővel megszüntetheti a Szerződést. A Szerződés megszüntetése csak ezt a napot követően létrejött ügyleteket érinti.

A bármely oknál fogva bekövetkezett megszüntetéstől függetlenül, a felek 4., 6., 7. és 8. cikkében rögzített jogai és kötelességei a megszüntetést követően is hatályban maradnak.

14.4. Részleges érvénytelenség

Amennyiben ennek a Szerződésnek bármely cikke vagy annak egy része érvénytelenné válik, az összes többi cikk érvényben és hatályban marad.

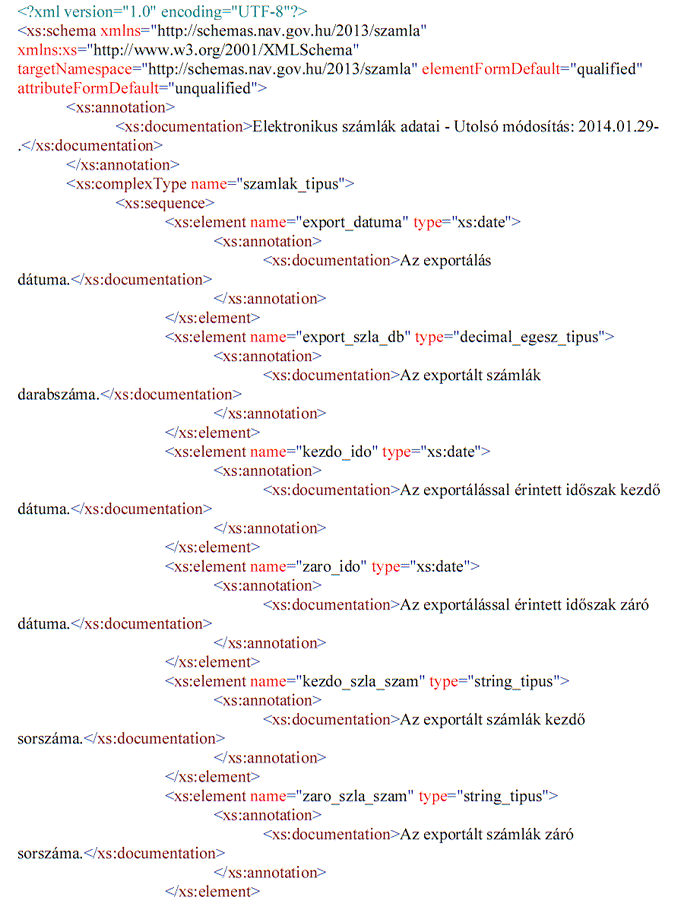

| Számla tartalmi elemei | Fogalommagyarázat | XSD elnevezés | |

| A számlákról készült export állomány adatai | szamlak | ||

| Előállítás dátuma | Az export fájl előállításának dátuma | export_datuma | |

| Számlák darabszáma | Az adatszolgáltatásba bekerült számlák darabszáma | export_szla_db | |

| Kezdő dátum | Az adatszolgáltatás intervallumának kezdő dátuma | kezdo_ido | |

| Záró dátum | Az adatszolgáltatás intervallumának záró dátuma | zaro_ido | |

| Kezdő számla száma | Az adatszolgáltatásban szereplő számla intervallum első számlájának sorszáma | kezdo_szla_szam | |

| Záró számla száma | Az adatszolgáltatásban szereplő számla intervallum utolsó számlájának sorszáma | zaro_szla_szam | |

| Számla | Egy számla lehetséges adatai | szamla | |

| Fejléc | fejlec | ||

| Számla sorszáma | A számla sorszáma, amely a számlát kétséget kizáróan azonosítja | szlasorszam | |

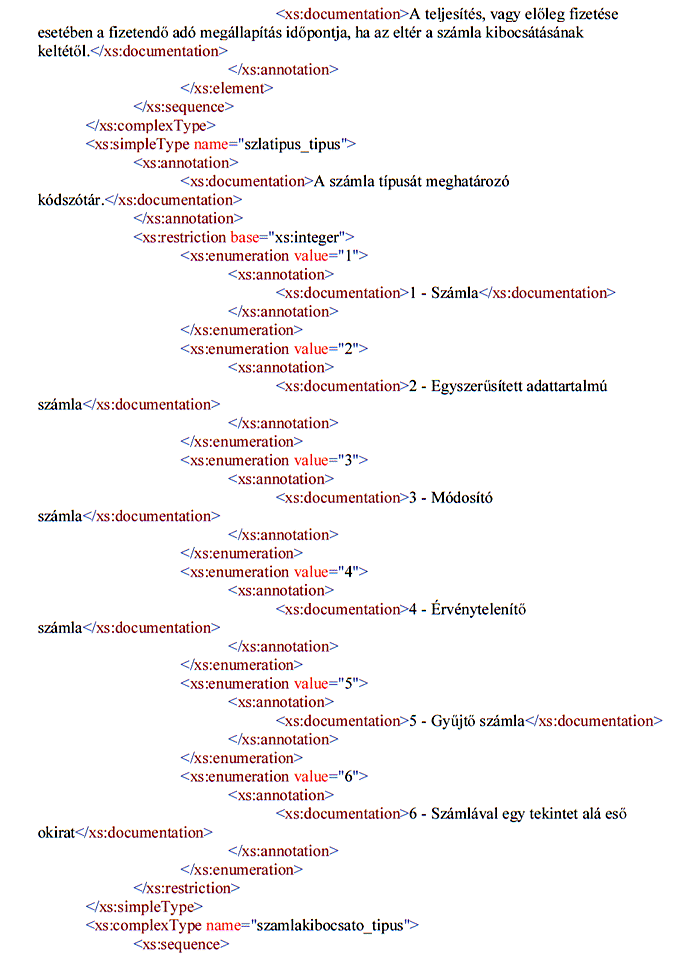

| Számla típusa | Számla lehetséges típusai: – számla – egyszerűsített adattartalmú számla – módosító számla – érvénytelenítő számla – gyűjtőszámla – számlával egy tekintet alá eső okirat | szlatipus | |

| Számla kelte | A számla kibocsátásának kelte | szladatum | |

| Teljesítés dátuma | – a teljesítés időpontja, vagy – előleg fizetése esetében a fizetendő adó megállapítás időpontja, ha az eltér a számla kibocsátásának keltétől | teljdatum | |

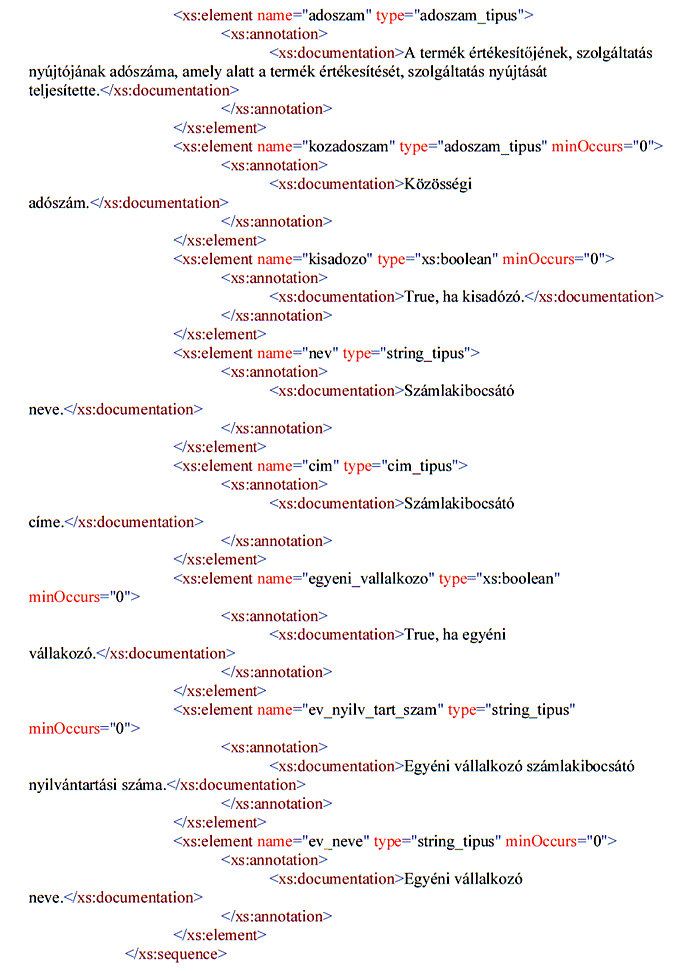

| Számlakibocsátó adatai | szamlakibocsato | ||

| Adószám | Számlakibocsátó adószáma | adoszam | |

| Közösségi adószám | A számlakibocsátó közösségi adószáma | kozadoszam | |

| Kisadózó | A számlakibocsátó kisadózói státuszának jelölése | kisadozo | |

| Név | Számlakibocsátó megnevezése | nev | |

| Cím | A számlakibocsátó cím adatainak csoportja | cim | |

| Irányítószám | iranyitoszam | ||

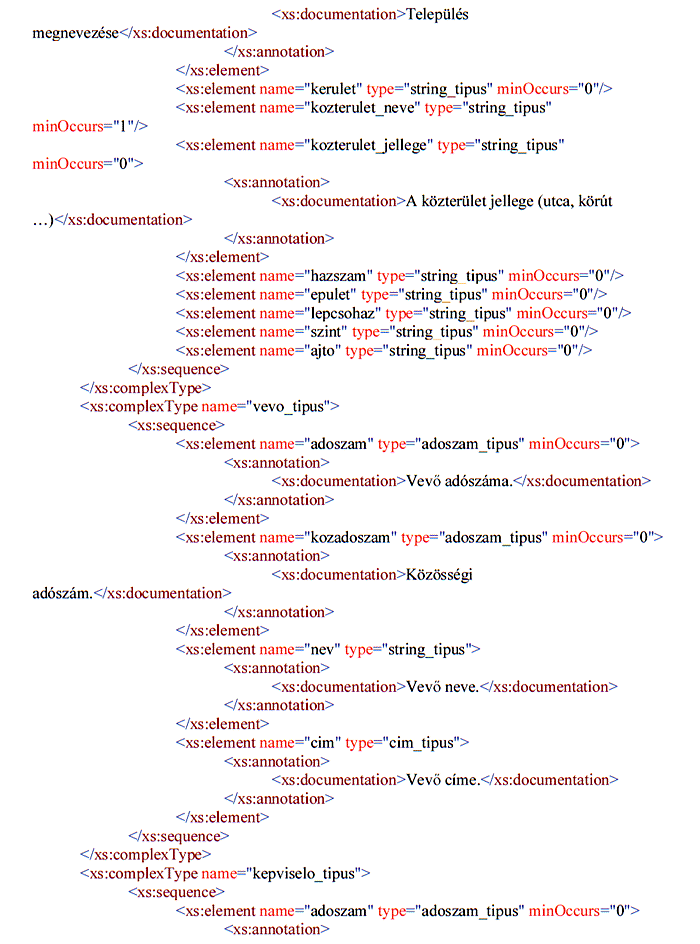

| Település | telepules | ||

| Kerület | kerulet | ||

| Közterület neve | kozterulet_neve | ||

| Közterület jellege | kozterulet_jellege | ||

| Házszám | hazszam | ||

| Épület | epulet | ||

| Lépcsőház | lepcsohaz | ||

| Szint | szint | ||

| Ajtó | ajto | ||

| Egyéni vállalkozó megjelölés | Egyéni vállalkozó számlakibocsátó esetén az „egyéni vállalkozó” megjelölést, vagy annak e.v. rövidítését fel kell tüntetni | egyeni_vallalkozo | |

| Egyéni vállalkozó nyilvántartási száma | Egyéni vállalkozó számlakibocsátó esetén az egyéni vállalkozó nyilvántartási számát fel kell tüntetni | ev_nyilv_tart_szam | |

| Egyéni vállalkozó neve (aláírása) | Egyéni vállalkozó számlakibocsátó esetén az egyéi vállalkozó nevét (aláírását) fel kell tüntetni | ev_neve | |

| Számlabefogadó adatai | vevo | ||

| Számlabefogadó adószáma | A termék beszerzőjének, szolgáltatás igénybevevőjének adószáma | adoszam | |

| Közösségi adószám | A termék beszerzőjének, szolgáltatás igénybevevőjének közösségi adószáma | kozadoszam | |

| Számlabefogadó neve | A termék beszerzőjének, szolgáltatás igénybevevőjének neve | nev | |

| Számlabefogadó címe | A termék beszerzőjének, szolgáltatás igénybevevőjének címe | cim | |

| Irányítószám | iranyitoszam | ||

| Település | telepules | ||

| Kerület | kerulet | ||

| Közterület neve | kozterulet_neve | ||

| Közterület jellege | kozterulet_jellege | ||

| Házszám | hazszam | ||

| Épület | epulet | ||

| Lépcsőház | lepcsohaz | ||

| Szint | szint | ||

| Ajtó | ajto | ||

| Képviselő | kepviselo | ||

| Képviselő adószáma | Pénzügyi képviselő alkalmazása esetében a pénzügyi képviselő adószáma | adoszam | |

| Képviselő neve | Pénzügyi képviselő alkalmazása esetében a pénzügyi képviselő neve (a számla kiállítója) | nev | |

| Képviselő címe | Pénzügyi képviselő alkalmazása esetében a pénzügyi képviselő címe | cim | |

| Irányítószám | iranyitoszam | ||

| Település | telepules | ||

| Kerület | kerulet | ||

| Közterület neve | kozterulet_neve | ||

| Közterület jellege | kozterulet_jellege | ||

| Házszám | hazszam | ||

| Épület | epulet | ||

| Lépcsőház | lepcsohaz | ||

| Szint | szint | ||

| Ajtó | ajto | ||

| Termék/szolgáltatás tételek adatai | termek_szolgaltatas_tetelek | ||

| Megnevezés | Az értékesített termék/szolgáltatás megnevezése | termeknev | |

| Gyűjtőszámla csoport | A gyűjtőszámlába foglalás csoportosító eleme, általában dátum, vagy annak valamely része | gyujto_szla_csoport | |

| Előleg | Amennyiben a termékre/szolgáltatásra adott előleg szerepel a számlán, annak jelölése | eloleg | |

| Besorolási szám | A termék/szolgáltatás jelölésére alkalmazott vámtarifaszám/SZJ szám | besorszam | |

| Termék/szolgáltatás mennyisége | Az értékesített termék/nyújtott szolgáltatás mennyisége, feltéve, hogy az természetes mértékegységben kifejezhető | menny | |

| Termék/szolgáltatás mennyiségi mértékegysége | A termék/szolgáltatás – feltéve, hogy az természetes mértékegységben kifejezhető – mennyiségi mértékegysége | mertekegys | |

| Közvetített szolgáltatás | Közvetített szolgáltatás esetén a számlából a közvetítés tényének ki kell derülnie | kozv_szolgaltatas | |

| Termék/szolgáltatás nettó ára | Az adó alapja | nettoar | |

| Termék/szolgáltatás nettó egységára | Értékesített termék adó nélküli egységára, vagy a nyújtott szolgáltatás adó nélküli egységára, ha az természetes mértékegységben kifejezhető | nettoegysar | |

| Az értékesített dohánygyártmány adójegyén szereplő kiskereskedelmi eladási ár | Általánosforgalmiadó-alanynak az adójeggyel ellátott dohánygyártmányok értékesítése tekintetében, ezen termékértékesítésről kibocsátott számlában – a nem jövedéki engedélyes kereskedelmi tevékenység keretében végzett termékértékesítés kivételével – a termék megnevezése mellett tájékoztató adatként fel kell tüntetni az értékesített dohánygyártmány adójegyén szereplő kiskereskedelmi eladási árat is. | dohany_ar | |

| Adó kulcs | Az alkalmazott adó mértéke | adokulcs | |

| Adó értéke | Az áthárított adó, kivéve, ha annak feltüntetését a törvény kizárja (a számlán az áthárított adót forintban kifejezve abban az esetben is fel kell tüntetni, ha az egyéb adatok külföldi pénznemben kifejezettek) | adoertek | |

| Százalékérték | Az egyszerűsített adattartalmú számla esetén az alkalmazott adó mértékének megfelelő százalékértékek (21,26%, 4,76%, 15,25%). | szazalekertek | |

| Termék/szolgáltatás bruttó ára | Az ellenérték adót is tartalmazó összege | bruttoar | |

| Alkalmazott árengedmény | Alkalmazott árengedmény, feltéve, hogy azt az egységár nem tartalmazza | arengedm | |

| Az árverési vételárul szolgáló ellenérték | Az árverési vételár, mint ellenérték | vellenertek | |

| Az adók, vámok, illetékek, járulékok, hozzájárulások, lefölözések és más, kötelező jellegű befizetések | Az adók, vámok, illetékek, járulékok, hozzájárulások, lefölözések és más, kötelező jellegű befizetések értéke | vkozteher | |

| A felmerült járulékos költségek, amelyeket a nyilvános árverés szervezője hárít át az árverési vevőnek | Ilyennek minősülnek különösen a bizománnyal, egyéb közvetítéssel, csomagolással, fuvarozással és biztosítással összefüggő díjak és költségek | vktg | |

| Kisebbítendő tag | A fenti három tétel együttes összege | vkistag | |

| Közlekedési eszköz információk | Az új közlekedési eszköz számlatétel információinak csoportja | kozl_eszk_inf | |

| Szárazföldi közlekedési eszköz | Szárazföldi közlekedési eszköz adatai | foldikozl | |

| Henger űrtartalom | hengerur | ||

| Teljesítmény | teljesitmeny | ||

| Első forgalomba helyezés időpontja | forgba_datum | ||

| Megtett távolság | futottkm | ||

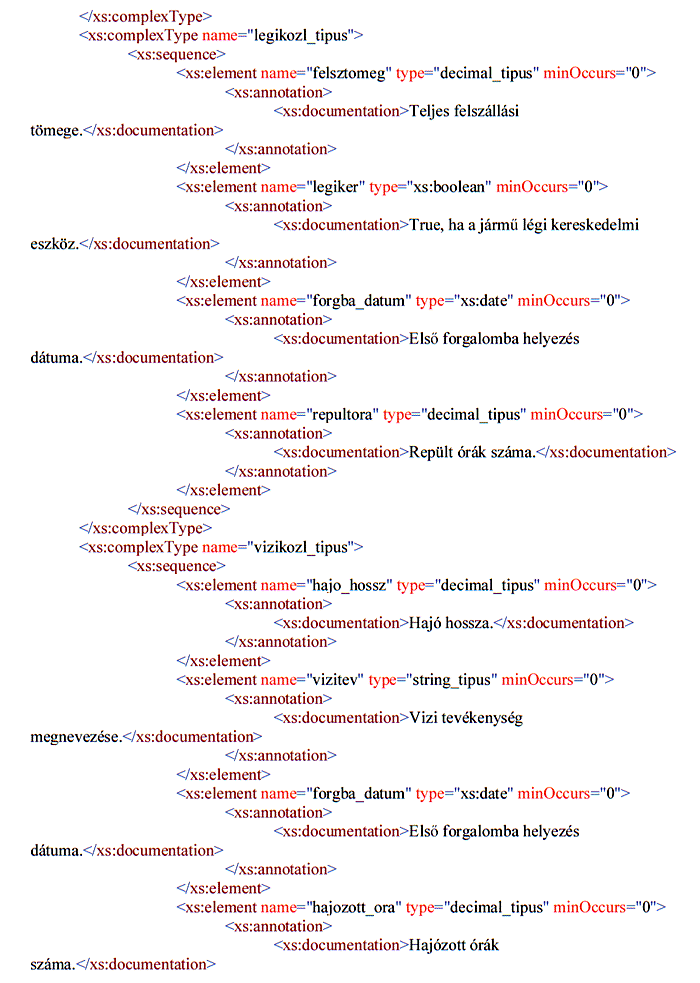

| Légi közlekedési eszköz | Légi közlekedési eszköz adatai | legikozl | |

| Teljes felszállási tömeg | felsztomeg | ||

| Légi kereskedelem | legiker | ||

| Első forgalomba helyezés időpontja | forgba_datum | ||

| Repült órák száma | repultora | ||

| Vízi közlekedési eszköz | Vízi közlekedési eszköz adatai | vizikozl | |

| Hosszúság | hajo_hossz | ||

| Tevékenység | vizitev | ||

| Első forgalomba helyezés időpontja | forgba_datum | ||

| Hajózott órák száma | hajozott_ora | ||

| Az ásványolaj adóraktárból történő kitárolása esetén | Az ásványolaj adóraktárból történő kitárolása esetén meghatározott esetben fel kell tüntetni a számlán a következő adatokat: – a termék tényleges hőmérséklete; – kitárolt mennyisége környezeti hőmérsékleten mért tényleges térfogatban, illetve vasúti, közúti és uszályszállítás esetén mért vagy számított tömege; – 15 Celsius-fok hőmérséklethez tartozó sűrűsége; – 15 Celsius-fok hőmérséklethez tartozó térfogata; – a termék minősége, az érvényes MSZ- re, műszaki leírásra vagy szerződésben rögzített specifikációra való hivatkozással; – az üzemanyag és a tüzelőolaj külön jogszabályban előírt minőségi követelménynek való megfelelésének tanúsítása | asvanyolaj homerseklet tomeg tomeg_mert suruseg suruseg_mert terfogat terfogat_mert minoseg tanusitas | |

| Módosító számla | modosito_szla | ||

| Eredeti számla sorszáma | Hivatkozás arra a számlára, amelynek adattartalmát módosítja | eredeti_sorszam | |

| Gyűjtőszámla | gyujto_szla | ||

| Gyűjtőszámla csoport jelölője | A gyűjtőszámlába foglalás csoportosító eleme, általában dátum, vagy annak valamely része | gyujtocsopo_ossz | |

| Gyűjtő nettó összesen | Gyűjtőcsoportba tartozó számlatételek nettó összege | gyujtocsopo_nossz | |

| Gyűjtő bruttó összesen | Gyűjtőcsoportba tartozó számlatételek bruttó összege | gyujtocsopo_bossz | |

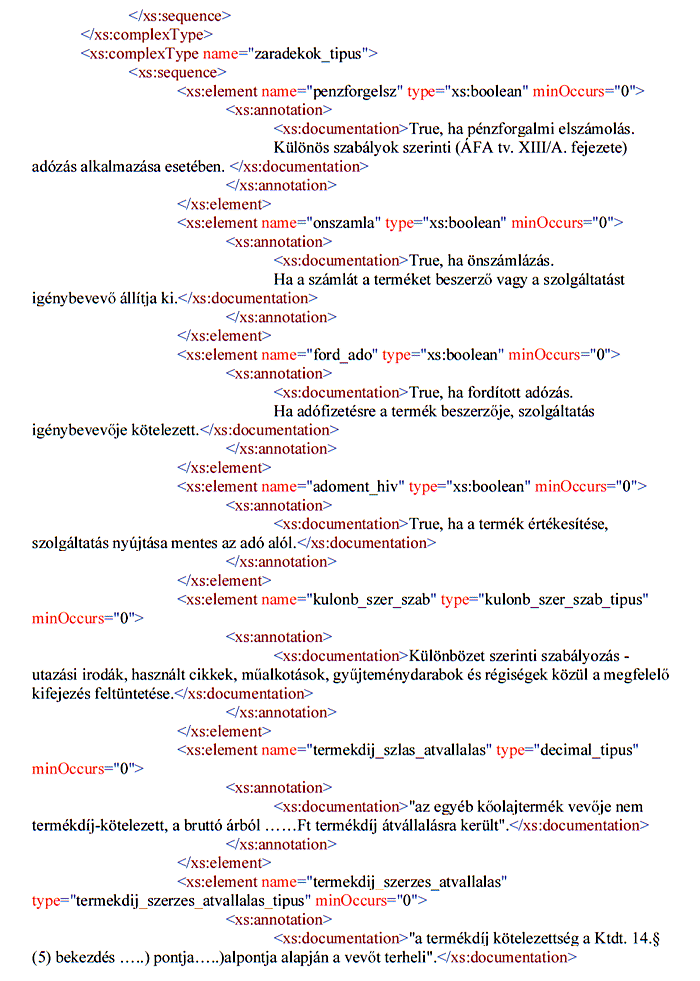

| Záradékok | zaradekok | ||

| Pénzforgalmi elszámolás | A „pénzforgalmi elszámolás” kifejezés feltüntetése a számlán, különös szabályok szerinti adózás alkalmazása esetében | penzforgelsz | |

| Önszámlázás | Az „önszámlázás” kifejezés feltüntetése a számlán, ha a számlát a terméket beszerző vagy a szolgáltatást igénybevevő állítja ki | onszamla | |

| Fordított adózás | A „fordított adózás” kifejezés feltüntetése a számlán, ha adófizetésre a termék beszerzője, vagy a szolgáltatás igénybevevője kötelezett | ford_ado | |

| Adómentességi hivatkozás | Adómentesség esetében jogszabályi vagy a Héa-irányelv vonatkozó rendelkezéseire történő hivatkozás, vagy bármely más, de egyértelmű utalás arra, hogy a termék értékesítése, szolgáltatás nyújtása mentes az adó alól | adoment_hiv | |

| Különbözet szerinti szabályozás | – „különbözet szerinti szabályozás - utazási irodák” – „különbözet szerinti szabályozás - használt cikkek” – „különbözet szerinti szabályozás - műalkotások” – „különbözet szerinti szabályozás gyűjteménydarabok és régiségek” közül a megfelelő kifejezés feltüntetése a számlán | kulonb_szer_szab | |

| Termékdíj-feltüntetési kötelezettség számlán történő átvállalás esetén | „az egyéb kőolajtermék vevője nem termékdíj-kötelezett, a bruttó árból ... Ft termékdíj átvállalásra került” szövegű záradékot kell feltüntetni az egyéb kőolajtermék termékdíj-kötelezettség számla alapján való átvállalása esetén a számlán | termekdij_szlas_atvallalas | |

| Termékdíj-feltüntetési kötelezettség szerződéssel történő átvállalás esetén | „a termékdíj kötelezettség a Ktdt. 14. § (5) bekezdés ...) pontja ...) alpontja alapján a vevőt terheli” szövegű záradékot kell feltüntetni a termékdíj-kötelezettség szerződés alapján történő átvállalása esetén a számlán | termekdij_szerzes_atvallalas | |

| Termékdíj szerződéses átvállalás bekezdés pontja | A temékdíj-kötelezettség szerződéses átvállalásának törvényben meghatározott pontja | bekezdes_pontja | |

| Termékdíj szerződéses átvállalás bekezdés alpontja | A termékdíj-kötelezettség szerződéses átvállalásának törvényben meghatározott alpontja | bekezdes_alpontja | |

| Termékdíj-feltüntetési kötelezettség a kötelezett és vevőinek visszaigénylésre jogosult vevő partnerei által igényelt esetben | A visszaigénylésre jogosult vevő igénye alapján a kötelezettnek, illetve a kötelezett vevőinek a számlán záradékot kell feltüntetni, amely tartalmazza: – a termékdíjköteles termék CsK, KT kódját – a termékdíj mértékét és összegét – a termékdíj megfizetését (bevallását) igazoló dokumentumok adatai közül legalább = a kötelezett által kibocsátott számla számát = a kötelezett által kibocsátott számla keltét = a kötelezett nevét = a kötelezett címét = a kötelezett adószámát | vissz_igeny | |

| Visszaigénylés tételei | vissz_igenytetel | ||

| CsK-kód | csk | ||

| KT-kód | kt | ||

| Termékdíj összeg | termdij_összeg | ||

| Kötelezett számla száma | szla | ||

| Kötelezett számla kelte | szla_kelte | ||

| Kötelezett neve | kotelezett_neve | ||

| Kötelezett címe | kotelezett_cime | ||

| Kötelezett adószáma | kotelezett_adószama | ||

| Termékdíj-feltüntetési kötelezettség csomagolószer első belföldi forgalomba hozatalakor | A csomagolószer kötelezettje a számlán köteles feltüntetni a számla tételeire hivatkozva: – amennyiben a csomagolószer termékdíj-kötelezettség az eladót terheli: „a csomagolószer termékdíj összege bruttó árból ... Ft” – amennyiben a csomagolás részeként forgalomba hozott csomagolószer termékdíj-kötelezettség az eladót terheli: „a csomagolás termékdíj-kötelezettség az eladót terheli”, vagy – amennyiben az eladót a vevő nyilatkozata alapján termékdíj megfizetése nem terheli: „a csomagolószer termékdíja a vevő eseti nyilatkozata alapján nem kerül megfizetésre”, vagy „a csomagolószer termékdíja a vevő ... számon iktatott időszakra vonatkozó nyilatkozata alapján nem kerül megfizetésre” | csomszer_forg_hoz | |

| Termékdíj | Záradék szövegében szereplő összeg feltüntetése: „a csomagolószer termékdíj összege bruttó árból ... Ft” | termek_dij | |

| Csomagolószer részeként forgalomba hozott | Záradék szövegének feltüntetése (igen/nem) | reszenkent_forg_hoz | |

| Vevő nyilatkozat elemei | vevo_nyilatkozat | ||

| Vevő nem fizet | Záradék szövegének feltüntetése (igen/nem) | vevo_nem_fizet | |

| Iktatott időszak | A záradék szövegében szereplő iktatószám feltüntetése: „a csomagolószer termékdíja a vevő ... számon iktatott időszakra vonatkozó nyilatkozata alapján nem kerül megfizetésre” | iktatott_idoszak | |

| Termékdíj-feltüntetési kötelezettség reklámhordozó papír első belföldi forgalomba hozatalakor | A reklámhordozó papír első belföldi forgalomba hozójának a következő záradékot kell feltüntetni a számlán: „a reklámhordozó papír termékdíj összege a bruttó árból ... Ft” | reklam_papir | |

| Energia értékesítése esetén | Az energia értékesítést végző adóalany köteles a számlán elkülönítve feltüntetni az adó összegét | energia_ado | |

| Népegészségügyi termékadó kötelezettség | Az adó alanya az adóköteles termék értékesítéséről kiállított számlán köteles feltüntetni, hogy a népegészségügyi termékadó kötelezettség őt terheli | neta | |

| AHK-szám feltüntetése | A jövedéki termék közösségi adófelfüggesztési eljárásban adóraktárból történő kitároláshoz kapcsolódik az AHK-számot tartalmazó számla | ahk | |

| Csomagküldő kereskedőtől beszerzett jövedéki termék eredetének igazolása | A jövedéki terméket belföldön terhelő adót külön fel kell tüntetni a számlán | csomagk_jovedeki_ado | |

| Adóraktár engedélyesének jövedéki termék értékesítése | Az adóraktár engedélyese a jövedéki termék értékesítéséről kiállított számlán köteles a jövedéki termék vámtarifaszámát feltüntetni | jovedeki_vamtarifa | |

| Adóraktár engedélyese/importáló/bejegyzett kereskedő/jövedéki engedélyes kereskedő által megfizetett adó feltüntetése | Adóraktár engedélyese/importáló/bejegyzett kereskedő/jövedéki engedélyes kereskedő az általa megfizetett, vételárban felszámított adót a vevő kérésére köteles a számlán elkülönítve feltüntetni | eng_import_ado | |

| Gázolaj beszerzéséről szóló számla adatai csoport | Gázolaj beszerzéséről szóló számlán a kereskedelmi jármű forgalmi rendszámát és a kilométeróra állását is fel kell tüntetni | gazolaj_beszerz | |

| Rendszám | Jármű forgalmi rendszám | rendszam | |

| Kilométeróra állás | Kilométeróra állása | km_ora_allas | |

| Jövedéki engedélyes kereskedő jövedéki termék értékesítése | A jövedéki engedélyes kereskedő jövedéki termék értékesítésekor a számlán fel kell tüntetnie – a jövedéki termék vámtarifaszámát – a jövedéki engedélye számát – a vevő adóigazgatási azonosító számát – adott esetben a vevő őstermelői igazolvány számát | jov_eng_ker | |

| Jövedéki engedélyes kereskedő jövedéki termék értékesítése csoport | jov_eng_keresk_jov_ert | ||

| Jövedéki engedély száma | Jövedéki engedélye száma | eng_szam | |

| Vevő adóigazgatási azonosító száma, vagy őstermelői igazolvány száma | Vevő adóigazgatási azonosító száma, vagy őstermelői igazolvány száma | vevo_szam | |

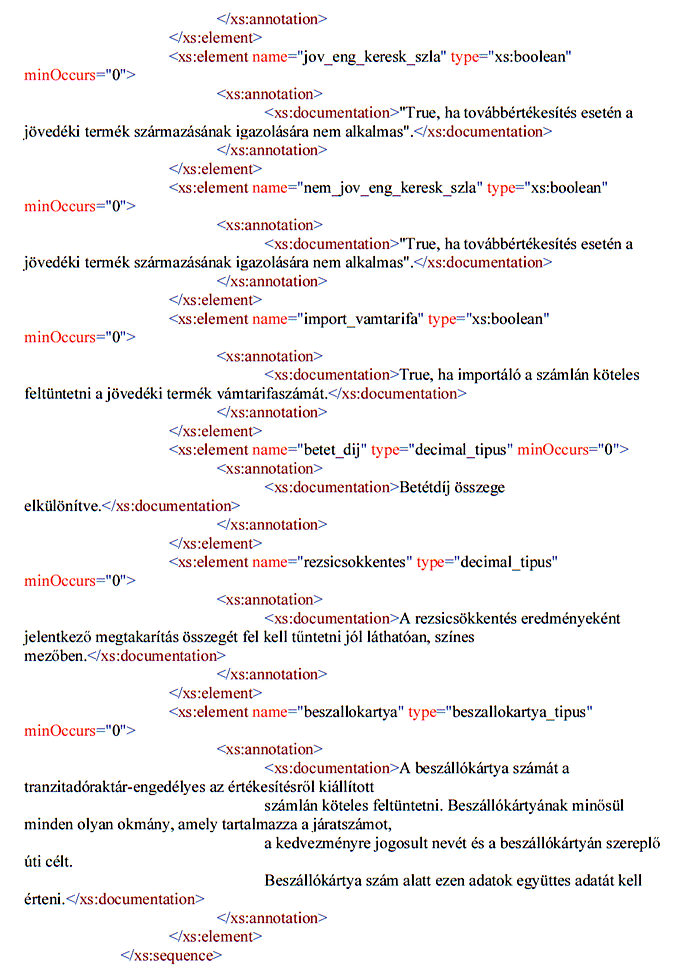

| Jövedéki engedélyes kereskedő a raktárhelyisége, illetve tárolótartálya telephelyének nem jövedéki engedélyes kereskedelmi elárusítóhelyként történő használatakor | A jövedéki engedélyes kereskedő – a vevő kérésére – olyan számlát bocsát ki, amely tartalmazza a következő záradékot: „Továbbértékesítés esetén a jövedéki termék származásának igazolására nem alkalmas” | jov_eng_keresk_szla | |

| Nem jövedéki engedélyes kereskedő meghatározott kereskedelmi mennyiséget elérő mennyiségű jövedéki termék értékesítésekor | A nem jövedéki engedélyes kereskedő – a vevő kérésére – olyan számlát bocsát ki, amely tartalmazza a következő záradékot: „Továbbértékesítés esetén a jövedéki termék származásának igazolására nem alkalmas” | nem_jov_eng_keresk_szla | |

| Importáló a jövedéki termék értékesítésekor | Az importáló a számlán köteles feltüntetni a jövedéki termék vámtarifaszámát | import_vamtarifa | |

| Betétdíj alkalmazása esetén | A betétdíj összegét a számlán a betétdíjas termék árától elkülönítve kell feltüntetni | betet_dij | |

| Rezsicsökkentés számlázása | A rezsicsökkentés eredményeként jelentkező megtakarítás összegét jól láthatóan, színes mezőben kiemelve kell feltüntetni a számlán | rezsicsokkentes | |

| Tranzitadóraktár-engedélyes a tranzitadóraktárból történő értékesítés esetén | A beszállókártya számát a tranzitadóraktár-engedélyes az értékesítésről kiállított számlán köteles feltüntetni Beszállókártya szám alatt az alábbi adatok együttes adatát kell érteni: – a járatszámot, – a kedvezményre jogosult nevét, – a beszállókártyán szereplő úti célt | beszallokartya jaratszam kedv_neve uticel | |

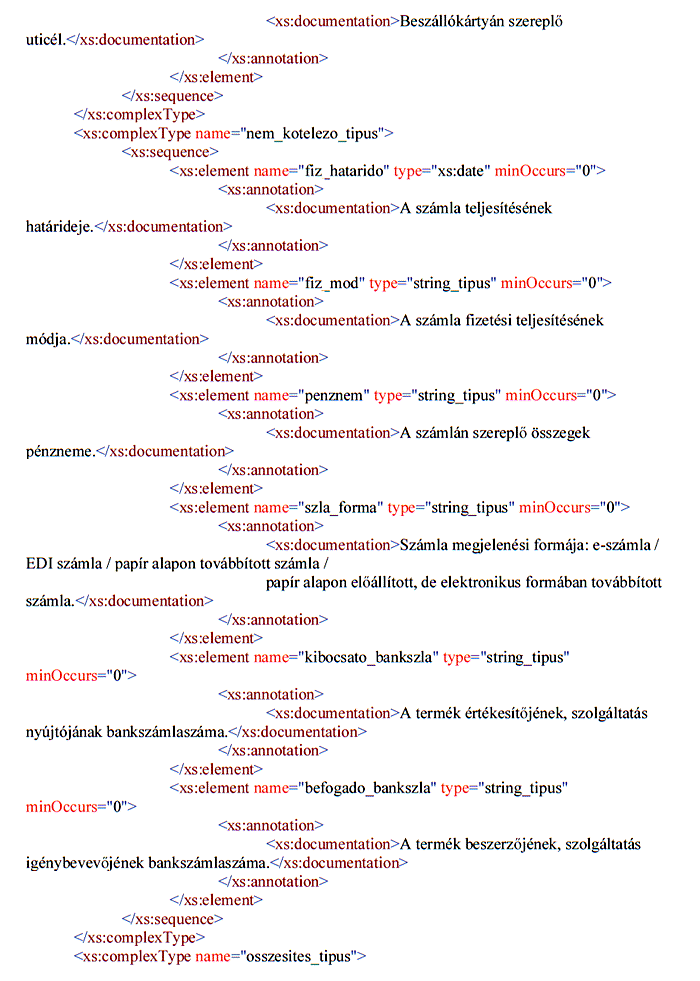

| Nem kötelező elemek csoport | nem_kotelezo | ||

| Fizetési határidő | A számla teljesítésének határideje | fiz_hatarido | |

| Fizetés módja | A számla fizetési teljesítésének módja | fiz_mod | |

| Számla pénzneme | A számlán szereplő összegek pénzneme | penznem | |

| Számla megjelenési formája | Számla megjelenési formája: e-számla / EDI számla / papír alapon továbbított számla / papír alapon előállított, de elektronikus formában továbbított számla | szla_forma | |

| Számlakibocsátó bankszámlaszáma | A termék értékesítőjének/szolgáltatás nyújtójának bankszámlaszáma | kibocsato_bankszla | |

| Számlabefogadó bankszámlaszáma | A termék beszerzőjének/szolgáltatás igénybevevőjének bankszámlaszáma | befogado_bankszla | |

| Összesítés | osszesites | ||

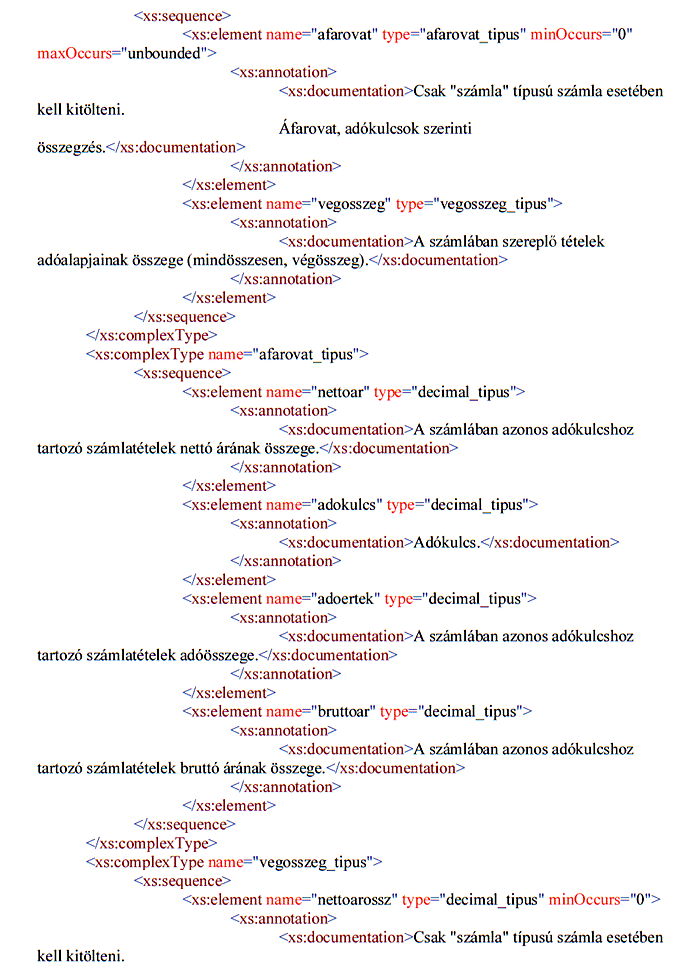

| Összesítés ÁFA kulcsok szerint | afarovat | ||

| Adóalap | nettoar | ||

| Adókulcs | adokulcs | ||

| Adó | adoertek | ||

| Ellenérték | bruttoar | ||

| Számla végösszege | vegosszeg | ||

| Adóalap összesen | nettoarossz | ||

| ÁFA összesen | afaertekossz | ||

| Ellenérték összesen | bruttoarossz | ||

| ÁFA tartalom | afa_tartalom | ||