A Magyar Nemzeti Bankról szóló 2013. évi CXXXIX. törvény 171. § (1) bekezdés k) pont ka) alpontjában kapott felhatalmazás alapján, a Magyar Nemzeti Bankról szóló 2013. évi CXXXIX. törvény 4. § (7) bekezdésében meghatározott feladatkörömben eljárva a következőket rendelem el:

1. § (1) E rendeletet kell alkalmazni

a) * a hitelnyújtó Magyarország területén hitel és pénzkölcsön nyújtási tevékenysége keretében természetes személlyel kötött szerződéseire,

b) * a természetes személynek nyújtott pénzügyi lízingre azzal, hogy ahol e rendelet hitelt említ, ott pénzügyi lízinget, ahol törlesztőrészletet említ, ott lízingdíjat, ahol hiteltartozást említ, ott pénzügyi lízingszerződés alapján fennálló tartozást, ahol pedig adóstársat említ, ott a lízingbe vevőt és a lízingbe vevővel hozzátartozói kapcsolatban álló kezesként szereplő természetes személyt is érteni kell, kivéve, ha e rendelet ettől eltérően rendelkezik.

(2) * E rendeletet nem kell alkalmazni

a) az értékpapír vagy betét teljes fedezete mellett nyújtott hitelre,

b) * az olyan, ingatlanra alapított jelzálogjog fedezete mellett nyújtott hitelre, amelynél a szerződés alapján fennálló hitel tőkeösszege folyamatosan növekszik, és a hitel visszafizetése az ügyfél halálát, illetve a fedezetként szolgáló ingatlan életvitelszerű használatának felhagyását vagy értékesítését követően esedékes,

c) * a vállalkozó természetes személynek nyújtott hitelre, ha a vállalkozó természetes személy – amennyiben jogszabály meghatároz az adott tevékenység végzése vonatkozásában igazolási módot, úgy ilyen módon – igazolja e minőségét, valamint nyilatkozatával azt, hogy a hitelt vállalkozói tevékenysége során, azzal összefüggő célra fogja igénybe venni,

d) * arra a természetes személlyel kötött hitelkeret-szerződésre, mely esetében

da) a hitelkeretre vonatkozó szerződés megkötésekor a természetes személy és munkáltatója is nyilatkozik a hitelkeret-szerződésnek a természetes személy és munkáltatója között fennálló munkaviszonyhoz kötődő jellegéről,

db) a munkáltató feltétel nélkül készfizető kezességet vállal arra, hogy ha a természetes személy a hitelkeret-szerződésből eredő fizetési kötelezettségének esedékességkor nem tesz eleget, az esedékességtől számított 90 napon belül teljesíti a hitelkeret-szerződésből eredő fizetési kötelezettséget.

(3) * E rendeletet – a havi adósságszolgálatnak az 5. §-ban foglaltak szerinti megállapítása során történő beszámítás kivételével – nem kell alkalmazni

a) * a négyszázötvenezer forintot meg nem haladó összegű hitelre – a hitelkeret emelésének kivételével –, amennyiben az ügyfél a hitelkérelem elbírálásakor nem rendelkezik hiteltartozással olyan, a rendelet hatálybalépését követően igényelt hitelből eredően, amelynek eredeti hitelösszege, hitelkeret-szerződés esetén aktuális szerződött hitelkeret-összege nem haladta meg a négyszázötvenezer forintot;

b) * az ügyfél fizetési nehézsége vagy késedelme miatt a meglévő hitelei módosítására, átütemezésére, amennyiben ezáltal a hiteltartozás fennálló összege nem növekszik, és az új hitel

ba) euróhitel, euró alapú hitel vagy forinthitel, ha az eredeti hitel euró alapú hitel, euróhitel vagy más devizahitel,

bb) forinthitel, ha az eredeti hitel forinthitel,

bc) svájci frank hitel vagy svájci frank alapú hitel, ha az eredeti hitel svájci frank hitel vagy svájci frank alapú hitel;

c) * a fennálló hitellel vagy felmondott hitelügyletből eredő, esedékessé vált tartozással rendelkező ügyfél fizetőképességének biztosítása érdekében ugyanazon hitelnyújtónál, vagy azzal összevont alapú felügyelet hatálya alá tartozó bármely hitelnyújtónál történő új hitel nyújtására, ha az további eladósodottságot csak a fizetőképesség helyreállításával indokolt mértékig eredményez;

d) a kézizálog fedezetű hitelre;

e) az állami kezességvállalással, garanciavállalással biztosított lakáscélú kölcsönökre;

f) a devizakölcsönök törlesztési árfolyamának rögzítéséről és a lakóingatlanok kényszerértékesítésének rendjéről szóló törvény szerinti szerződésmódosításra és gyűjtőszámlahitelre vonatkozó hitelkeret-szerződésre;

g) a hallgatói hitelrendszerről szóló Korm. rendelet szerinti hallgatói hitelre;

h) azon hitelre, amely esetében az ügyfél helyébe – annak halálát követően – örököse lép;

i) * azon hitelre, amely esetében a hitelszerződés az eredeti ügyfelek hitelszerződésben maradása mellett új ügyfél belépése miatt módosul, és a hiteltartozás összege nem növekszik;

j) * azon, a rendelet ügyfelenkénti legutolsó alkalmazásától számított három éven belüli, hitelszerződésenként adott naptári évben első alkalommal megvalósuló hitelkeret-emelésre, amely esetében:

ja) a hitelkeret emelésének mértéke alkalmanként nem haladja meg a hitelkeret emelés előtti értékének 20%-a és négyszázötvenezer forint közül az alacsonyabb összeget,

jb) az 5. § (1) bekezdésében meghatározott mutató – a hitelnyújtó számára rendelkezésre álló, az ügyfél által fizetendő aktuális havi törlesztőrészletre vonatkozó információk és a hitelnyújtó által vezetett fizetési számlára érkező igazolt havi nettó jövedelem alapján – nem haladja meg a 6. § (2) bekezdés a)–c) pontja szerinti értéket, és az ügyfél a hitelkeret-emeléshez történő hozzájáruló vagy azt kezdeményező nyilatkozatában engedélyezte a hitelnyújtónak a havi adósságszolgálatra vonatkozó adatok lekérdezését azon hitelinformációs rendszerből, amelyhez a hitelnyújtó csatlakozott vagy amelynek tagja, és

jc) a hitelnyújtó által kezdeményezett hitelkeret-emelés esetén az ügyfél a hitelkeret-emeléshez előzetesen hozzájárult;

k) * a kizárólag a futamidő meghosszabbítására irányuló hitelszerződés-módosítás esetén;

l) *

m) * az ingatlanra alapított jelzálogjog-fedezete mellett nyújtott hitelszerződés módosításakor, ha ezáltal a hiteltartozás összege nem növekszik, és a módosítás eredményeképp

ma) a hitel a futamidő végéig rögzített hitelkamattal rendelkező hitel lesz,

mb) a kamatperiódusokban rögzített hitelkamattal rendelkező hitel esetében a hitel módosítást követő kamatperiódusának hossza a módosítást megelőzően érvényes kamatperiódus hosszánál hosszabb lesz, vagy a módosítást követően hátralévő futamidőnél nem lesz rövidebb,

mc) a változó hitelkamattal rendelkező hitel esetében a hitel hosszabb futamidejű referenciakamathoz kötött változó hitelkamattal rendelkező vagy kamatperiódusokban rögzített hitelkamattal rendelkező hitel lesz;

n) * a fennálló hiteltartozás előtörlesztésével egyidejűleg a futamidő csökkentését célzó hitelszerződés-módosítás esetén, amennyiben az ügyfél fennálló hiteltartozása után fizetendő rendszeres havi törlesztőrészlet összege nem nő.

(4) * E rendeletet – a havi adósságszolgálatnak az 5. §-ban foglaltak szerinti megállapítása során történő beszámítás kivételével – nem kell alkalmazni a hitelszerződésből vagy közüzemi szolgáltatóval szembeni tartozásból eredő követelés hitellel vagy pénzügyi lízinggel történő kiváltására, ha

a) * ezáltal a hiteltartozás összege nem növekszik a kiváltott hitel, illetve hitelek együttes összegéhez viszonyítva

b) az új hitel

ba) forinthitel,

bb) kizárólag euróhitel, euró alapú hitel, ha valamennyi eredeti hitel euró alapú hitel, euróhitel vagy más devizahitel,

bc) * kizárólag svájci frank hitel vagy svájci frank alapú hitel, ha valamennyi eredeti hitel svájci frank hitel vagy svájci frank alapú hitel, és

c) * az új hitel

ca) változó hitelkamattal rendelkezik, és a kiváltott hitel azonos vagy rövidebb futamidejű referenciakamathoz kötött változó hitelkamattal rendelkező hitel,

cb) kamatperiódusokban rögzített hitelkamattal rendelkezik, és a kiváltott hitel változó hitelkamattal rendelkező hitel,

cc) kamatperiódusokban rögzített hitelkamattal rendelkezik, és kamatperiódusának hossza nem rövidebb a kamatperiódusokban rögzített hitelkamattal rendelkező kiváltott hitel kamatperiódusának hosszánál,

cd) a futamidő végéig rögzített hitelkamattal rendelkező hitel.

(5) * E rendelet

a) 3. és 4. §-át a hitelszerződés kizárólag az adós személyének megváltoztatására irányuló módosításakor,

b) 5. és 6. §-át – a havi adósságszolgálatnak az 5. §-ban foglaltak szerinti megállapítása során történő beszámítás kivételével – a hitelszerződés kizárólag fedezetcsere vagy fedezetkiengedés céljából történő módosításakor

nem kell alkalmazni.

(5a) * E rendelet 6. § (3) és (4) bekezdését nem kell alkalmazni a 2018. október 1-je előtt kötött azon hitelszerződés esetén, amely az ügyfelek személyében az 1. § (3) bekezdés h) és i) pontjában foglaltakon kívüli okból beálló változás miatt módosul, amennyiben az eredeti ügyfelek közül legalább egy továbbra is ügyfél marad, és a hiteltartozás összege nem nő.

(6) E § alkalmazásában

a) a fizetőképesség helyreállításával indokolt mértékű hitelnyújtásnak minősül, ha a hitelnyújtó az ingatlanra bejegyzett végrehajtási jog vagy jelzálogjog jogosultja követelésének kielégítése érdekében nyújtja az új hitelt,

b) a hiteltartozás összege nem növekszik, ha az új hitel folyósításkori összege a hitelnyújtók közötti árfolyamkülönbség és az eredeti hiteltartozás lezárásához vagy az új hitel folyósításához kapcsolódó igazolt díjak, költségek miatt haladja meg az eredeti hiteltartozás kiváltáskor fennálló összegét, és az új hitelnyújtó a hiteltartozás összegét haladéktalanul csökkenti az eredeti hitelnyújtó által hiteljóváírásra fel nem használt, visszautalt összeggel.

(7) A hitelnyújtó a (3) bekezdés a) pontjában foglaltak fennállásáról az ügyfél írásbeli nyilatkozata vagy azon hitelinformációs rendszer lekérdezése alapján győződik meg, amelyhez a hitelnyújtó csatlakozott vagy amelynek tagja.

2. § E rendelet alkalmazásában:

1. * bér: a személyi jövedelemadóról szóló törvényben (a továbbiakban: Szja. tv.) meghatározott fogalom;

2. devizahitel:

a) forinttól eltérő pénznemben folyósított hitel,

b) devizában nyilvántartott, de forintban folyósított hitel;

2a. * előtörlesztés: a fogyasztónak nyújtott hitelről szóló törvényben meghatározott fogalom;

3. * fizetési számla: a pénzforgalmi szolgáltatás nyújtásáról szóló törvényben meghatározott fogalom;

4. *

5. gépjármű piaci értéke: új gépjármű esetén a gépjármű bruttó vételára, használt gépjármű esetén a nemzetközi kereskedelmi járműadatbázissal rendelkező, Európában és Magyarországon is a teljes gépjárműszegmens által használt és elfogadott gépjármű értékelő rendszer felhasználásával számított eladási érték;

6. havi törlesztőrészlet:

a) * valamely folyósított pénzkölcsön után, a hitelszerződésben foglaltak maradéktalan teljesülése esetén, az ügyfél által rendszeres időközönként megfizetendő pénzösszeg egy hónapra eső része, forintban kifejezve,

b) hitelkártya-szerződés vagy fizetési számlához kapcsolódó hitelkeret esetén a hitelkeret 5 százaléka,

c) * az igénybe vett visszatérítendő, hazai vagy uniós költségvetési forrású támogatás után az ügyfél által visszatérítendő pénzösszeg egy hónapra eső része, forintban kifejezve;

7. * hitel: a hitelintézetekről és a pénzügyi vállalkozásokról szóló törvényben (a továbbiakban: Hpt.) meghatározott hitel és pénzkölcsön nyújtására létrejött ügylet;

8. * hitelnyújtó: Magyarország területén – ideértve a határon átnyúló szolgáltatást is – hitel- és pénzkölcsön, pénzügyi lízing vagy pénzforgalmi szolgáltatás pénzügyi szolgáltatásként való nyújtására jogosult személy vagy szervezet;

9. * igazolt havi nettó jövedelem: az ügyfélnek egy naptári hónapra vonatkozó rendszeres,

a) * a munkáltató, az állami adóhatóság, a magyar vagy valamely külföldi állam ellátást folyósító szerve, a felsőoktatási intézmény 12 hónapnál nem régebben, papír alapon vagy elektronikus úton kiállított igazolása (ideértve az állami adóhatóság által kiállított keresetkimutatást is) alapján meghatározható nettó jövedelmei összessége, amelyek után a felmerülő közterhek levonásra, megfizetésre kerültek,

b) * az ügyfél nyilatkozata és az átutalási megbízás jogcímét (ideértve az átutalás „Közlemény” rovatában egyértelműen feltüntetett jogcímet is) tartalmazó, 12 hónapnál nem régebbi időszakra vonatkozó fizetési számlakivonat (ideértve az ügyfél számlavezetője, számlainformációs szolgáltatója által elektronikus úton megküldött kivonatot is) alapján az ügyfél fizetési számláján jóváírt bére, nem önálló tevékenységből származó jövedelme, nyugdíja, továbbá egyéb, a magyar vagy külföldi állam által folyósított ellátás összege, amelyek után a felmerülő közterhek – az ügyfél tudomása szerint – levonásra, megfizetésre kerültek,

c) a bíróságnak a megállapításról vagy jóváhagyásról szóló döntése alapján a házastársi tartásdíja, élettársi tartásdíja, valamint az üzletszerűen végzett járadékszolgáltatás nyújtására irányuló tevékenységet végző szervezet által kiállított nyilatkozattal igazolt járadéka,

d) * a termőföld öt évet elérő időtartamra való haszonbérbe adásából származó, a mezőgazdasági igazgatási szerv által hozott határozat, e szerv záradékával ellátott szerződés vagy a földhivatal által érkeztetett bérleti szerződés és földhasználati lap alapján megállapítható jövedelme, amely után a felmerülő közterhek levonásra, megfizetésre kerültek,

e) az a)–d) alpont szerinti, forinttól eltérő pénznemű jövedelmének a Magyar Nemzeti Bank által a havi adósságszolgálat számítását megelőző második munkanapon közzétett hivatalos devizaárfolyam alapján forintban kifejezett értéke;

10. * ingatlan forgalmi értéke: a hitelbiztosítéki érték megállapítása során a termőföldnek nem minősülő ingatlanok hitelbiztosítéki értékének meghatározására vonatkozó módszertani elvekről szóló 25/1997. (VIII. 1.) PM rendelet 2. § (2) bekezdés a) vagy b) pontja, illetve a termőföld hitelbiztosítéki értéke meghatározásának módszertani elveiről szóló 54/1997. (VIII. 1.) FM rendelet 3. § (2) bekezdés a) pontja szerinti értékeléssel meghatározott érték;

10a. * nem önálló tevékenységből származó jövedelem: az Szja. tv.-ben meghatározott fogalom;

11. * nyugdíj: az Szja. tv.-ben meghatározott fogalom;

12. * kitettség: a hitelintézetekre vonatkozó prudenciális követelményekről és a 648/2012/EU rendelet módosításáról szóló 2013. június 26-i 575/2013/EU európai parlamenti és tanácsi rendeletben meghatározott fogalom;

13. közeli hozzátartozó: a Polgári Törvénykönyvről szóló törvényben meghatározott fogalom;

14. pénzügyi lízing: a Hpt.-ben meghatározott fogalom;

15. * ügyfél: hitelügyletben adósként, adóstársként szereplő természetes személy;

16. * vállalkozó természetes személy: az Szja. tv. szerinti egyéni vállalkozó és mezőgazdasági őstermelő;

17. * lakás: a lakhatás feltételeinek megfelelő, az ingatlan-nyilvántartásban lakóház vagy lakás megnevezéssel nyilvántartott vagy ilyenként feltüntetésre váró ingatlan a hozzá tartozó földrészlettel.

3. § (1) Az ingatlanra alapított jelzálogjog fedezete mellett nyújtott forinthiteleknél a kitettség hitelkérelem elbíráláskori értéke nem haladhatja meg az ingatlan forgalmi értékének 80%-át, pénzügyi lízingnél 85%-át. Építés alatt lévő létesítményre nyújtott hitelnél forgalmi érték alatt az ingatlan teljes készültségének elérésekor várható forgalmi értéke értendő.

(1a) * Az (1) bekezdéstől eltérően, az ingatlanra alapított jelzálogjog fedezete mellett nyújtott forinthitelnél és pénzügyi lízingnél a kitettség hitelkérelem elbíráláskori értéke nem haladhatja meg az ingatlan forgalmi értékének 90%-át, amennyiben a hitelkérelem benyújtásának napjáig az ügyfél, illetve adóstársak esetén az ügyfelek még nem töltötték be a 41. életévüket, és

a) egyikük sem rendelkezett lakásban 50%-ot elérő tulajdoni hányaddal, vagy

b) kizárólag olyan lakástulajdonnal rendelkeztek, amely – a tulajdoni hányad mértékétől függetlenül – jogszabályon alapuló haszonélvezeti joggal terhelt.

(1b) * A hitelnyújtó az (1a) bekezdés szerinti feltételek fennállásáról az ügyfél, illetve adóstársak esetén az ügyfelek írásbeli nyilatkozata és az ingatlan-nyilvántartás adatai alapján győződik meg.

(2) Az ingatlanra alapított jelzálogjog fedezete mellett nyújtott euró alapú hiteleknél és euróhiteleknél a kitettség hitelkérelem elbíráláskori értéke nem haladhatja meg az ingatlan forgalmi értékének 50%-át, pénzügyi lízingnél 55%-át.

(3) Az ingatlanra alapított jelzálogjog fedezete mellett nyújtott, a (2) bekezdéstől eltérő pénznemben meghatározott devizahitelek kitettségének hitelkérelem elbíráláskori értéke nem haladhatja meg az ingatlan forgalmi értékének 35%-át, pénzügyi lízingnél 40%-át.

(4) * Az (1)–(3) bekezdésben meghatározott arányok számításánál az ingatlan-nyilvántartásba bejegyzett jelzálogjoggal fedezett követelésnek a hitelkérelem elbíráláskori vagy a hitelnyújtást követő tényleges értéke abban az esetben vehető figyelembe, amennyiben

a) a követelés jogosultja a hitelnyújtó,

b) a hitelnyújtó a tényleges érték összegéről tudomással bír azon hitelinformációs rendszer lekérdezése alapján, amelyhez a hitelnyújtó csatlakozott vagy amelynek tagja, vagy

c) a tényleges értéket a követelés jogosultjának az ügyfél részére kiállított 30 napnál nem régebbi papíralapú vagy elektronikus nyilatkozata igazolja.

Egyéb esetben a hitelnyújtó az ingatlan-nyilvántartásba bejegyzett értéket veszi figyelembe.

(5) Amennyiben a hitelnyújtó ugyanazon ingatlanra többféle devizanemben nyújt hitelt, akkor a teljes kitettségre az (1)–(3) bekezdésben meghatározott limitek közül az alacsonyabbat alkalmazza.

(6) *

4. § (1) Gépjárművásárláshoz nyújtott forinthitel esetén a kitettség hitelkérelem elbíráláskori értéke nem haladhatja meg a gépjármű piaci értékének 75%-át, pénzügyi lízing esetén 80%-át.

(2) Gépjárművásárláshoz nyújtott euró alapú hitel és euróhitel esetén a kitettség hitelkérelem elbíráláskori értéke nem haladhatja meg a gépjármű piaci értékének 45%-át, pénzügyi lízing esetén 50%-át.

(3) Gépjárművásárláshoz nyújtott, a (2) bekezdéstől eltérő pénznemben meghatározott devizahitel esetén a kitettség hitelkérelem elbíráláskori értéke nem haladhatja meg a gépjármű piaci értékének 30%-át, pénzügyi lízing esetén 35%-át.

(4) Amennyiben a hitelnyújtó ugyanannak az ügyfélnek ugyanazon gépjárműre többféle pénznemben nyújt gépjárművásárláshoz hitelt, akkor a teljes kitettségre az (1)–(3) bekezdésben meghatározott limitek közül az alacsonyabbat alkalmazza.

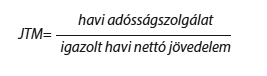

5. § (1) A jövedelemarányos törlesztőrészlet mutató (a továbbiakban: JTM) az 1. melléklet szerint számított mutatószám, amely az ügyfélnek a hitelnyújtást követően fennálló havi adósságszolgálata és az igazolt havi nettó jövedelmének hányadosa azzal, hogy adóstársak esetén valamennyi adóstárs havi adósságszolgálata és igazolt havi nettó jövedelme összesítve értendő.

(2) * A hitelnyújtó a havi adósságszolgálatba az ügyfél összes – akár az ügyfél nyilatkozata, akár azon hitelinformációs rendszer lekérdezése alapján, amelyhez a hitelnyújtó csatlakozott vagy amelynek tagja – ismert, ugyanazon vagy bármely más hitelnyújtóval szemben fennálló hiteltartozása után fizetendő rendszeres havi törlesztőrészletet beszámítja. Amennyiben az ügyfél valamely más hitelügyletben adóstársként vesz részt, a hitelnyújtó az ezen másik hitel havi törlesztőrészletét az egyes adóstársak között egyenlő arányban megosztja, és az ügyfélre így eső havi törlesztőrészlet-hányadot tekinti az ügyfél ezen másik hitelből eredő havi törlesztőrészletének. Amennyiben az ügyfél visszatérítendő, hazai vagy uniós költségvetési forrású támogatást vett igénybe, a hitelnyújtó a havi adósságszolgálatba az ebből eredő havi törlesztőrészletet is beszámítja.

(3) Amennyiben valamely fizetési kötelezettség devizában teljesítendő, a hitelnyújtó a havi adósságszolgálat számításakor a havi törlesztőrészlet mértékét a Magyar Nemzeti Bank által a havi adósságszolgálat számítását megelőző második munkanapon közzétett hivatalos devizaárfolyam alapján, forintban kifejezve állapítja meg.

(4) Lakás-előtakarékossági szerződéssel vagy életbiztosítási szerződéssel kombinált hitel esetén a kapcsolódó befizetési kötelezettséget a hitelnyújtó havi törlesztőrészletként csak olyan mértékben számítja be, amilyen mértékben ezen kötelezettségeket az ügyfél nem mondhatja vissza egyoldalúan a hitelügylettől függetlenül.

(5) * Életbiztosítási szerződéssel kombinált hitel esetén, ha a kölcsön teljes vagy részleges törlesztése a hitelszerződés szerint életbiztosítási szerződésben meghatározott biztosítási összegből történik, a hitelnyújtó az ügyfél által fizetendő biztosítási díj havi – nem havi esedékességű díjfizetés esetén a biztosítási díj egy hónapra eső – összegét hozzáadja a havi adósságszolgálathoz. Ha a biztosítási szerződésben meghatározott biztosítási összeg magasabb a jövőbeni időpontban törlesztendő összegnél, a hitelnyújtó a havi adósságszolgálatba beszámítandó biztosítási díjat a törlesztendő összeg és a szerződésben meghatározott biztosítási összeg arányában csökkenti.

(6) A devizakölcsönök törlesztési árfolyamának rögzítéséről és a lakóingatlanok kényszerértékesítésének rendjéről szóló törvény alapján rögzített árfolyamon törlesztett hitel esetén a hitelnyújtó a havi adósságszolgálatba az adósságszolgálat megállapítását megelőző hónapra vonatkozó havi törlesztőrészlet rögzített árfolyamon meghatározott részét számítja be.

(7) Amennyiben a kamat és díj mértéke változó, de azok jövőbeli mértéke a havi adósságszolgálat megállapításakor meg nem határozható, a hitelnyújtó a havi adósságszolgálat megállapításakor ismert kamatot és díjat a futamidő végéig változatlannak tekinti.

(8) Amennyiben a hitelnyújtó egy korlátozott időtartamra vagy összegre eltérő, kedvezményes kamatot és díjat számít fel vagy a tőketörlesztés megkezdésére haladékot nyújt, a havi adósságszolgálatba az adósságszolgálat megállapításakor érvényes, nem kedvezményes kamat, díj és tőketörlesztési feltétel alapján számított havi törlesztőrészletet számítja be.

(9) A fiatalok, valamint a többgyermekes családok lakáscélú kölcsöneinek állami támogatásáról szóló Korm. rendelet és az otthonteremtési kamattámogatásról szóló Korm. rendelet alapján nyújtott hitel esetén a hitelnyújtó a havi adósságszolgálatba az adósságszolgálat megállapításakori havi törlesztőrészletet számítja be.

6. § (1) * Amennyiben az ügyfél, illetve adóstársak esetén az ügyfelek összesített igazolt havi nettó jövedelme alacsonyabb, mint hatszázezer forint, a JTM hitelkérelem elbíráláskori értéke nem haladhatja meg

a) forinthitel nyújtása esetén az 50%-ot,

b) euróhitel, euró alapú hitel nyújtása esetén a 25%-ot,

c) a b) pontban szabályozottól eltérő pénznemben meghatározott devizahitel nyújtása esetén a 10%-ot.

(2) * Amennyiben az ügyfél, illetve adóstársak esetén az ügyfelek összesített igazolt havi nettó jövedelme eléri vagy meghaladja a hatszázezer forintot, a JTM hitelkérelem elbíráláskori értéke nem haladhatja meg

a) forinthitel nyújtása esetén a 60%-ot,

b) euróhitel, euró alapú hitel nyújtása esetén a 30%-ot,

c) a b) pontban szabályozottól eltérő pénznemben meghatározott devizahitel nyújtása esetén a 15%-ot.

(3) * Az (1) bekezdéstől eltérően, amennyiben az ügyfél, illetve adóstársak esetén az ügyfelek összesített igazolt havi nettó jövedelme alacsonyabb, mint hatszázezer forint, a JTM hitelkérelem elbíráláskori értéke 5 évet meghaladó futamidejű, ingatlanra alapított jelzálogjog-fedezete mellett nyújtott hitelre irányuló kérelem esetén nem haladhatja meg *

a) forinthitel nyújtása esetén

aa) legalább 10 éves kamatperiódusban rögzített hitelkamat vagy a futamidő végéig rögzített hitelkamat esetén az 50%-ot,

ab) legalább 5 éves, de 10 évnél rövidebb kamatperiódusban rögzített hitelkamat esetén a 35%-ot,

ac) 5 évnél rövidebb kamatperiódusban rögzített hitelkamat vagy változó hitelkamat esetén a 25%-ot,

b) euróhitel, euróalapú hitel nyújtása esetén

ba) legalább 5 éves kamatperiódusban rögzített hitelkamat vagy a futamidő végéig rögzített hitelkamat esetén a 25%-ot,

bb) 5 évnél rövidebb kamatperiódusban rögzített hitelkamat vagy változó hitelkamat esetén a 15%-ot,

c) a b) pontban szabályozottól eltérő pénznemben meghatározott devizahitel nyújtása esetén

ca) legalább 5 éves kamatperiódusban rögzített hitelkamat vagy a futamidő végéig rögzített hitelkamat esetén a 10%-ot,

cb) 5 évnél rövidebb kamatperiódusban rögzített hitelkamat vagy változó hitelkamat esetén az 5%-ot.

(4) * A (2) bekezdéstől eltérően, amennyiben az ügyfél, illetve adóstársak esetén az ügyfelek összesített igazolt havi nettó jövedelme eléri vagy meghaladja a hatszázezer forintot, a JTM hitelkérelem elbíráláskori értéke 5 évet meghaladó futamidejű, ingatlanra alapított jelzálogjog-fedezete mellett nyújtott hitelre irányuló kérelem esetén nem haladhatja meg *

a) forinthitel nyújtása esetén

aa) legalább 10 éves kamatperiódusban rögzített hitelkamat vagy a futamidő végéig rögzített hitelkamat esetén a 60%-ot,

ab) legalább 5 éves, de 10 évnél rövidebb kamatperiódusban rögzített hitelkamat esetén a 40%-ot,

ac) 5 évnél rövidebb kamatperiódusban rögzített hitelkamat vagy változó hitelkamat esetén a 30%-ot,

b) euróhitel, euróalapú hitel nyújtása esetén

ba) legalább 5 éves kamatperiódusban rögzített hitelkamat vagy a futamidő végéig rögzített hitelkamat esetén a 30%-ot,

bb) 5 évnél rövidebb kamatperiódusban rögzített hitelkamat vagy változó hitelkamat esetén a 20%-ot,

c) a b) pontban szabályozottól eltérő pénznemben meghatározott devizahitel nyújtása esetén

ca) legalább 5 éves kamatperiódusban rögzített hitelkamat vagy a futamidő végéig rögzített hitelkamat esetén a 15%-ot,

cb) 5 évnél rövidebb kamatperiódusban rögzített hitelkamat vagy változó hitelkamat esetén a 10%-ot.

(5) * A (3) és a (4) bekezdés alkalmazása során

a) a hitelnyújtó attól függően alkalmazza valamely alpontot az állami kamattámogatás igénybevétele mellett, az állami kamattámogatási időszakot

aa) nem meghaladó futamidőre folyósított hitelek esetén, hogy a kamattámogatásra vonatkozó jogszabályi rendelkezésekre figyelemmel az ügyfél által fizetendő kamat változó, kamatperiódusokban vagy a futamidő végéig rögzítettnek tekinthető, és kamatperiódusban rögzítettnek tekinthető hitelkamat esetén milyen hosszú a kamatperiódus,

ab) meghaladó futamidőre folyósított hitelek esetén, hogy az állami kamattámogatási időszakot követő időszakban a hitel változó, kamatperiódusokban vagy a futamidő végéig rögzített hitelkamattal, és kamatperiódusban rögzített hitelkamat esetén milyen hosszú kamatperiódussal rendelkezik,

b) a hitelnyújtó olyan hitel esetén, amely több kamatperiódusra osztható, az utolsó, a hátralévő futamidőre figyelemmel meghatározott rövidebb kamatperiódust figyelmen kívül hagyja,

c) a hitelnyújtó az olyan hitelt, amely a futamidő alatt

ca) eltérő kamatperiódusokat alkalmaz, a b) pontban meghatározott utolsó kamatperiódus figyelmen kívül hagyásával a futamidő alatt alkalmazandó legrövidebb kamatperiódusban rögzített hitelkamattal rendelkező,

cb) a szerződésben meghatározott időszakban, időszakokban változó hitelkamattal rendelkező hitellé válhat, változó hitelkamattal rendelkező

hitelnek tekinti,

d) azon hitelre, amely 5 évnél rövidebb kamatperiódusban rögzített hitelkamattal vagy változó hitelkamattal rendelkezik, és a szerződés a hitelkamat lehetséges mértéke tekintetében a szerződés megkötésekor érvényes kamatot legfeljebb 3 százalékponttal meghaladó maximumot állapít meg, a JTM hitelkérelem elbíráláskori értéke nem haladhatja meg

da) forinthitel nyújtása esetén az ügyfél, illetve adóstársak esetén az ügyfelek összesített igazolt havi nettó jövedelmétől függően a (3) bekezdés a) pont ab) alpontjában, illetve a (4) bekezdés a) pont ab) alpontjában rögzített értéket,

db) forinttól eltérő pénznemben meghatározott devizahitel nyújtása esetén az ügyfél, illetve adóstársak esetén az ügyfelek összesített igazolt havi nettó jövedelmétől és a hitel pénznemétől függően a (3) bekezdés b) pont bb) alpontjában, c) pont cb) alpontjában, a (4) bekezdés b) pont bb) alpontjában vagy c) pont cb) alpontjában rögzített értéket.

7. § (1) Ez a rendelet 2015. január 1-jén lép hatályba.

(2) E rendeletet – a havi adósságszolgálatnak az 5. §-ban foglaltak szerinti megállapítása során történő beszámítás kivételével – a 2015. január 1-je előtt igényelt hitelre nem kell alkalmazni.

(3) * Az e rendeletnek a jövedelemarányos törlesztőrészlet és a hitelfedezeti arányok szabályozásáról szóló 32/2014. (IX. 10.) MNB rendelet módosításáról szóló 29/2018. (VIII. 21.) MNB rendelettel megállapított rendelkezéseit folyamatban lévő ügyekben kizárólag a havi adósságszolgálatnak az 5. §-ban foglaltak szerinti megállapítása során történő beszámítás során kell alkalmazni.

(4) * E rendeletnek a jövedelemarányos törlesztőrészlet és a hitelfedezeti arányok szabályozásáról szóló 32/2014. (IX. 10.) MNB rendelet módosításáról szóló 24/2019. (VI. 26.) MNB rendelettel megállapított rendelkezéseit folyamatban lévő ügyekben kizárólag a havi adósságszolgálatnak az 5. §-ban foglaltak szerinti megállapítása során történő beszámítás során kell alkalmazni.

(5) * E rendeletnek a jövedelemarányos törlesztőrészlet és a hitelfedezeti arányok szabályozásáról szóló 32/2014. (IX. 10.) MNB rendelet módosításáról szóló 20/2023. (V. 11.) MNB rendelettel megállapított rendelkezéseit a 2023. július 1. előtt igényelt hitelre nem kell alkalmazni.

8. § E rendelet tervezetének a nemzeti hatóságoknak az Európai Központi Bankkal a jogszabálytervezetekről folytatott konzultációjáról szóló, 1998. június 29-i 98/415/EK tanácsi határozat 2. cikk (1) bekezdés hatodik francia bekezdése szerinti előzetes bejelentése megtörtént.

A jövedelemarányos törlesztőrészlet mutató (JTM) számításának módja: