A Kormány a társasági adóról és az osztalékadóról szóló 1996. évi LXXXI. törvény 30. § (6) bekezdésében kapott felhatalmazás alapján, az Alaptörvény 15. cikk (1) bekezdésében meghatározott feladatkörében eljárva a következőket rendeli el:

1. § (1) E rendelet alkalmazásában:

1. * állami támogatás: az európai uniós versenyjogi értelemben vett állami támogatásokkal kapcsolatos eljárásról és a regionális támogatási térképről szóló 37/2011. (III. 22.) Korm. rendelet (a továbbiakban: Atr.) szerinti állami támogatás;

1a. * áttelepítés: ha

a) az adózó vagy az adózótól független harmadik félnek nem minősülő személy azonos vagy hasonló tevékenységet vagy annak egy részét az Európai Gazdasági Térségről (EGT) szóló megállapodás (EGT megállapodás) egyik szerződő felének területén található létesítményből (a továbbiakban: eredeti létesítmény) az EGT megállapodás egy másik szerződő felének területén található azon létesítménybe helyezi át, ahol a támogatott beruházásra sor kerül (a továbbiakban: támogatott létesítmény),

b) az eredeti, valamint a támogatott létesítményben előállított termék vagy nyújtott szolgáltatás legalább részben ugyanazokat a célokat szolgálja és ugyanazon fogyasztói típus keresletét vagy igényeit elégíti ki, és

c) az adózó vagy az adózótól független harmadik félnek nem minősülő személy eredeti létesítményében folytatott azonos vagy hasonló tevékenységéhez kapcsolódóan legalább két munkahely megszűnik;

2. * beruházás megkezdésének napja: az építkezés kezdetének a napja, vagy a beruházás célját szolgáló első tárgyi eszköz megrendelésének a napja, vagy bármely olyan kötelezettségvállalás, amely a beruházást visszafordíthatatlanná teszi, azzal, hogy ezen időpontok közül a legkorábbit kell figyelembe venni; nem minősül a beruházás megkezdésének különösen a földterület vásárlása vagy az építésügyi hatósági engedélyek megszerzése vagy a megvalósíthatósági tanulmányok készítése; az átmeneti fejlesztési adókedvezmény kivételével létesítmény felvásárlása esetén a beruházás megkezdésének napja a felvásárolt létesítményhez közvetlenül kapcsolódó eszközök tulajdonba vételének napja;

3. * diszkont kamatláb: az Atr. 2. § 3. pontja szerinti kamatláb;

3a. * független harmadik fél: a kis- és középvállalkozásokról, fejlődésük támogatásáról szóló törvény szerinti önálló vállalkozás;

4. kedvezményezett települési önkormányzat: a fejlesztési adókedvezmény (a továbbiakban: adókedvezmény) iránti kérelem vagy bejelentés benyújtásának időpontjában az Észak-Magyarország, Észak-Alföld, Dél-Alföld és Dél-Dunántúl régióban lévő települési önkormányzat;

5. kis- és középvállalkozás: a kérelem, illetve a bejelentés benyújtásának időpontjában a társasági adóról és az osztalékadóról szóló 1996. évi LXXXI. törvény (a továbbiakban: Tao. törvény) 4. § 24. pontjában foglaltaknak megfelelő vállalkozás;

5a. * kötelező üzemeltetési időszak: a Tao. törvény 22/B. § (1) bekezdés a)–f) és h)–k) pontja szerinti beruházásnál nagyvállalkozás esetén a beruházás üzembe helyezését követő legalább ötéves, kis- és középvállalkozás esetén legalább hároméves időszak, a Tao. törvény 22/B. § (1) bekezdés g) pontja szerinti beruházás esetén az elszámolható költség részét képező új munkahely első alkalommal történő betöltése időpontját követő, nagyvállalkozás esetén legalább ötéves, kis- és középvállalkozás esetén legalább hároméves időszak;

6. *

7. létesítmény felvásárlása: a termék előállításához vagy a szolgáltatás nyújtásához közvetlenül kapcsolódó tárgyi eszközök és támogatható immateriális javak (a továbbiakban együtt: létesítmény) megvásárlása, ha a létesítmény bezárásra került vagy – amennyiben nem vásárolják meg – bezárásra került volna, és a felvásárló adózó a létesítmény tulajdonosától független fél;

8. * nagyberuházás: az az induló beruházás, amelyhez kapcsolódóan az elszámolható költség jelenértéken meghaladja az 50 millió eurónak megfelelő forintösszeget, és amelynek meghatározásakor egyetlen beruházásnak kell tekinteni az egy vagy több, független harmadik félnek nem minősülő személy által egy háromszor háromszázhatvanöt napos időszakon belül, ugyanazon vármegyében megkezdett beruházásokat, azzal, hogy a nagyberuházás értékét úgy kell meghatározni, hogy a kérelemben, illetve a bejelentésben szereplő beruházás jelenértéken meghatározott elszámolható költségéhez hozzá kell adni és együttesen kell figyelembe venni az ugyanazon vármegyében a beruházás megkezdésének napját megelőző háromszor háromszázhatvanöt napos időszakon belül megkezdett beruházások jelenértéken számított értékét, amelyhez vagy amelyekhez az adózó vagy független harmadik félnek nem minősülő személy igénybe vett (igényelt) állami támogatást; a Tao. törvény 22/B. § (2a) bekezdésében meghatározott esetekben csak azok az egy háromszor háromszázhatvanöt napos időszakon belül, ugyanazon vármegyében megkezdett beruházások veendők figyelembe, amelyek az adózó vagy a független harmadik félnek nem minősülő személy azonos vagy hasonló tevékenységét szolgálják;

9. nehéz helyzetben lévő társaság: bejelentés esetén a 6. mellékletben, kérelem esetén az Atr. 6. § (1)–(3) bekezdésében foglalt feltételeknek megfelelő társaság;

10. saját forrás: állami támogatást nem tartalmazó forrás;

11. szénipar: az Egyesült Nemzetek Európai Gazdasági Bizottsága által a szén tekintetében megállapított nemzetközi kodifikációs rendszer értelmében kiváló minőségű, közepes minőségű és gyenge minőségű A. és B. csoportba sorolt szén kitermelése;

12. szinten tartást szolgáló eszközök: azok az eszközök, amelyek az adózó által már használt tárgyi eszközöket, támogatható immateriális javakat váltják ki anélkül, hogy a kiváltás az előállított termék, a nyújtott szolgáltatás, a termelési, illetve a szolgáltatási folyamat alapvető változását eredményezné;

13. * támogatási intenzitás: az átmeneti fejlesztési adókedvezmény kivételével a támogatástartalom és a jelenértéken számított elszámolható költség hányadosa százalékos formában kifejezve;

14. * támogatástartalom: az adózó számára nyújtott állami támogatásnak az Atr. 2. mellékletében meghatározott módszertan alapján kiszámolt értéke, adókedvezmény esetében az 5. § (8) bekezdése szerint meghatározott érték.

(2) E rendelet alkalmazásában elszámolható költségnek minősül:

a) * a Tao. törvény 22/B. § (1) bekezdés a)–f) és h)–k) pontja szerinti beruházás esetén a beruházás célját szolgáló

aa) * tárgyi eszköznek a bekerülési értéke,

ab) * immateriális javak közül a vagyoni értékű jogok, a szellemi termékek (a továbbiakban: támogatható immateriális javak) bekerülési értéke, nagyvállalkozásnál legfeljebb az aa)–ae) alpont szerint elszámolható költség 50 százalékáig,

ac) tárgyi eszközök és támogatható immateriális javak vételára létesítmény felvásárlásakor,

ad) * ingatlan bérleti díjának a kötelező üzemeltetési időszak végéig elszámolt összege, feltéve, hogy az ingatlanra vonatkozó bérleti jogviszony nagyvállalkozás esetén a beruházás üzembe helyezését követő legalább öt évig, kis- és középvállalkozás esetén a beruházás üzembe helyezését követő legalább három évig fennáll, ide nem értve a kis- és középvállalkozás által a Budapesten megvalósított beruházás kapcsán elszámolt bérleti díjat,

ae) * a pénzügyi lízing formájában beszerzett gép, berendezés, jármű, felszerelés bérleti díjának a kötelező üzemeltetési időszak végéig elszámolt összege, amennyiben a szerződés tartalmazza az eszköznek a bérleti időtartam lejáratakor történő megvásárlására vonatkozó kötelezettséget, ide nem értve a kis- és középvállalkozás által Budapesten megvalósított beruházás kapcsán elszámolt bérleti díjat;

b) * a Tao. törvény 22/B. § (1) bekezdés g) pontja szerinti beruházás esetén a bejelentés, kérelem benyújtásának napját követően a beruházás üzembe helyezését követő háromszor háromszázhatvanöt napig újonnan létrehozott munkakörökben foglalkoztatott munkavállalók személyi jellegű ráfordításának 24 havi összege, a munkakör betöltése napjától számítva,

azzal, hogy az elszámolható költséget szokásos piaci áron kell figyelembe venni, ha az az adózó és a vele kapcsolt vállalkozási viszonyban lévő személy között a szokásos piaci ártól eltérő áron kötött szerződés alapján merült fel.

(3) E rendelet alkalmazásában nem elszámolható költségnek minősül:

a) a szinten tartást szolgáló tárgyi eszközök és immateriális javak bekerülési értéke;

b) a korábban már használatba vett olyan tárgyi eszközök és támogatható immateriális javak bekerülési értéke, amelynek alapján az adózó, más társaság vagy egyéni vállalkozó állami támogatást vett igénybe;

c) az olyan tárgyi eszköz és támogatható immateriális javak bekerülési értéke, amelyet az adózó nehéz helyzetben lévő, vagy csődeljárás, felszámolás vagy kényszertörlési eljárás alatt álló adózótól szerzett be;

d) a kérelem, illetve a bejelentés benyújtásának napja előtt felmerült költség, ráfordítás;

e) a Tao. törvény 4. § 31/c. pontja szerinti személygépkocsi bekerülési értéke;

f) nagyvállalkozásnál a korábban már bárki által használatba vett eszköz bekerülési értéke, kivéve létesítmény felvásárlása esetén a beszerzett eszköz vételárát;

g) a (2) bekezdés a) pont ab) alpont szerinti támogatható immateriális javak bekerülési értéke, feltéve, hogy

ga) azt az adózó nem kizárólag a támogatásban részesülő létesítményben használja; vagy

gb) * arra nem szabad elszámolni terv szerinti értékcsökkenést; vagy

gc) azt az adózó nem független féltől vásárolta; vagy

gd) azt az adózó nem az eszközei között tartja nyilván vagy nem a beruházáshoz használja a beruházás befejezésétől számított öt évig, kis- és középvállalkozás három évig;

h) * a Tao. törvény 22/B. § (1) bekezdés g) pontja szerinti beruházás esetén a (2) bekezdés b) pontja alapján meghatározott személyi jellegű ráfordításnak az adózó adóévi számított átlagos állományi létszámának a tényleges adóévi átlagos állományi létszámot meghaladó részére arányosan számított összege, ahol az adóévi számított átlagos állományi létszámot a beruházás megkezdését megelőző adóévi átlagos állományi létszámnak és az újonnan létrehozott munkakörökben foglalkoztatott munkavállalók átlagos állományi létszámának az összegeként kell meghatározni.

2. § A rendelet hatálya a Tao. törvény 4. § 2. pontjában meghatározott adózóra terjed ki.

3. § (1) * Az adózó a beruházás megkezdésének – bejelentésben és kérelemben megjelölt – tervezett napja és a beruházás megkezdésének napja előtt az 1. mellékletben előírt tartalommal, az adópolitikáért felelős miniszter által vezetett minisztérium honlapján közzétett elektronikus nyomtatványon bejelenti az adópolitikáért felelős miniszternek az 1. mellékletben meghatározott adatokat, továbbá megteszi az elektronikus nyomtatványon kért nyilatkozatokat. Az adózó az elektronikus nyomtatványon arról is nyilatkozik, hogy beruházása vonatkozásában bejelentést vagy kérelmet nyújt be.

(2) Az adópolitikáért felelős miniszter a fejlesztési adókedvezmény érvényesítésére irányuló bejelentést annak kézhezvételét követő 60 napon belül megvizsgálja, és a hiányos vagy a jogosulatlan bejelentésről tájékoztatja az adózót. Az adópolitikáért felelős miniszter – a hiányos vagy a jogosulatlan bejelentés kivételével – a bejelentést nyilvántartásba veszi, amennyiben a bejelentés megfelel a Tao. törvény és az e rendelet szerinti feltételeknek.

(2a) * Hiányos bejelentés esetén amennyiben az adózó a (2) bekezdés szerinti tájékoztatás kézhezvételét követő 180 napon belül nem egészíti ki bejelentését, akkor a bejelentése nem vehető nyilvántartásba.

(3) *

(4) * Új kérelemnek minősül, ha az adózó a kérelem benyújtása és elbírálása közötti időszakban megváltoztatja a beruházás tárgyát, a beruházás helyeként megjelölt települést vagy az elszámolható költség összegét (jelenértéken) legalább 20 százalékkal módosítja.

(5) A kérelem elbírálása, a bejelentés nyilvántartásba vétele során az adópolitikáért felelős miniszter – valamely, a beruházással összefüggő szakkérdés véleményezése céljából – más minisztert is megkereshet. A kérelem elbírálásához és a bejelentés nyilvántartásba vételéhez az adópolitikáért felelős miniszter a megkeresett miniszter véleményét figyelembe veszi. Az ezen megkeresés megválaszolásáig eltelt időtartam a kérelem elbírálására nyitva álló ügyintézési határidőbe nem számít bele.

(6) Az adókedvezmény igénylésekor az elszámolható költség és az adókedvezmény jelenértékének kiszámításához a kérelem, illetve a bejelentés benyújtásának időpontjában érvényes diszkont kamatlábat kell figyelembe venni.

(6a) * Nagyberuházás esetén az 1. § (1) bekezdés 8. pontjában foglaltak alkalmazásakor a beruházás megkezdésének napját megelőző háromszor háromszázhatvanöt napos időszakon belül megkezdett beruházások elszámolható költségének az első beruházásra vonatkozó állami támogatás megítélésének időpontjára, az első beruházásra vonatkozó állami támogatás megítélésének időpontjában érvényes diszkont kamatlábbal számított jelenértékét kell figyelembe venni.

(7) Amennyiben az adókedvezmény a Kormány – Európai Bizottság engedélyén alapuló – határozata (a továbbiakban: határozat) alapján vehető igénybe, az elszámolható költség és az adókedvezmény jelenértékét az Európai Bizottság felé történő bejelentés időpontjában érvényes diszkont kamatláb alkalmazásával és árfolyamon kell figyelembe venni.

(8) * Az elszámolható költség jelenértékét a 7. mellékletben meghatározott módszerrel kell meghatározni. Az adókedvezmény jelenértékét a 8. mellékletben meghatározott módszerrel kell meghatározni.

(9) Kérelem benyújtása esetén a beruházáshoz igényelt összes állami támogatás nem haladhatja meg

a) azt a minimális összeget, amellyel a fejlesztési program jövedelmezősége eléri azt a mértéket, amely elegendő ahhoz, hogy azt az adózó megvalósítsa, vagy

b) azt a többletköltséget, ami a beruházásnak az adott helyszínen történő megvalósítására tekintettel merült fel az alternatív – a beruházás megvalósulásának helyszínéhez képest a regionális támogatási térkép szerint alacsonyabb maximális támogatási intenzitású régióban található – helyszínhez viszonyítva.

(10) A beszámolót, a könyvvezetést konvertibilis devizában készítő adózó a kérelem, illetve a bejelentés adatait a Magyar Nemzeti Bank hivatalos – a kérelem, illetve a bejelentés benyújtását megelőző hónap utolsó napján érvényes – devizaárfolyamának alapulvételével számítja át forintra. Ugyanígy kell eljárni abban az esetben is, ha az átszámítás forintról euróra történik.

(11) A Tao. törvény 22/B. § (1) bekezdés d) pontja szerinti beruházás esetén az adókedvezmény igénybevételének feltétele, hogy az adózó a bejelentésében vagy kérelmében részletesen bemutatja a fejlesztési programot és az önálló környezetvédelmi beruházásként történő minősítést alátámasztó tényeket, körülményeket.

(12) Nem igényelhető adókedvezmény

a) bevásárlóközpont működtetését szolgáló beruházáshoz, ha az építmény szintterülete az 1000 négyzetmétert meghaladja;

b) a 4. mellékletben meghatározott acélipari tevékenységhez;

c) * lignitipari fejlesztéshez;

d) a szénipar fejlesztéséhez;

e) * az energiatermelést, energiaszolgáltatást és energetikai célú infrastruktúra létrehozását szolgáló beruházáshoz, abban az esetben sem, ha a beruházás révén az adózó kizárólag saját energiaszükségletét biztosítja;

f) *

g) *

h) szélessávú internetszolgáltatást szolgáló beruházáshoz;

i) * az Európai Unió működéséről szóló szerződés I. mellékletében felsorolt mezőgazdasági termékek elsődleges termeléséhez kapcsolódó tevékenységekre;

j) a halászati és akvakultúra-termékek piacának közös szervezéséről, az 1184/2006/EK és az 1224/2009/EK tanácsi rendelet módosításáról, valamint a 104/2000/EK tanácsi rendelet hatályon kívül helyezéséről szóló 2013. december 11-i 1379/2013/EU európai parlamenti és tanácsi rendeletben meghatározott akvakultúra-termékek termelését, feldolgozását és értékesítését szolgáló beruházáshoz;

k) azon beruházáshoz, amelynek üzembe helyezése érdekében az adózó e rendelet kihirdetését megelőzően költséget, ráfordítást számolt el;

l) a szerencsejátékkal és fogadással összefüggő tevékenységhez;

m) a bérmunkában vagy díjazás ellenében végzett légi, tengeri, közúti, vasúti és belvízi úton történő személyszállítási vagy áruszállítási szolgáltatáshoz;

n) ha az adózó nem tett eleget az Európai Bizottság valamely korábbi támogatást jogellenesnek és a belső piaccal összeegyeztethetetlennek nyilvánító, és annak visszatérítését elrendelő határozatának.

(13) * Az adózó a beruházás megkezdésének napját megelőzően kérheti a bejelentés, kérelem visszavonását. Az adózó a beruházás megkezdését követő háromszor háromszázhatvanöt napos időszak utolsó napjáig kérheti az általa igényelt és nyilvántartásba vett adókedvezmény jelenértéken meghatározott összegének a csökkentését, amennyiben a beruházás alapján adókedvezményt még nem vett igénybe. A csökkentésre vonatkozó nyilatkozat nem módosítható.

(14) * Az adózó a fejlesztési adókedvezmény iránti bejelentés vagy kérelem benyújtásával egyidejűleg nyilatkozatot tesz arról, hogy a bejelentés vagy kérelem benyújtását megelőző két naptári évben sem az adózó, sem pedig az adózótól független harmadik félnek nem minősülő személy nem hajtott végre áttelepítést azon tevékenységével kapcsolatosan, amelyhez az adókedvezményt kéri, és vállalja, hogy a támogatott beruházás befejezését követően két naptári évig sem az adózó, sem pedig az adózótól független harmadik félnek nem minősülő személy nem hajt végre áttelepítést.

(15) * A 2020. január 1. és 2021. június 30. között megszűnő munkahelyek a 2019. december 31-én vagy azt megelőzően tett (14) bekezdés szerinti nyilatkozat szempontjából nem eredményeznek áttelepítést.

4. § (1) * Az adókedvezmény akkor vehető igénybe, ha a beruházás megfelel a Tao. törvényben, az e rendeletben, továbbá a Tao. törvény 22/B. § (2a) bekezdésében meghatározott esetekben az Európai Bizottság engedélyében és a Kormány Európai Bizottság engedélyén alapuló határozatában meghatározott valamennyi feltételnek.

(2) * Az adókedvezmény a kérelemben vagy a bejelentésben bemutatott, változatlan tartalmú tényállás esetén vehető igénybe. Tényállásváltozásnak minősül különösen, ha az adózó a beruházást a beruházás megkezdésének tervezett napjaként megjelölt napot követő két naptári éven belül nem kezdi meg, vagy ha megváltoztatja a kérelemben vagy a bejelentésben a beruházás helyeként megjelölt települést. Nem minősül tényállásváltozásnak a számítási hiba, az elírás, valamint, ha a kérelemben vagy a bejelentésben szereplő beruházás tervezett befejezésének időpontja eltér a tényleges befejezés időpontjától.

(3) * Az adókedvezmény a Tao. törvény 22/B. § (1) bekezdés a)–f) és h)–k) pontja szerinti beruházás esetén akkor vehető igénybe, ha az adózó a beruházás részét képező valamennyi tárgyi eszközt üzembe helyezi, a támogatható immateriális javakat használatba veszi, és ezeket az eszközöket (kivezetés esetén a szinten tartást szolgáló eszközöket) a kötelező üzemeltetési időszakban a beruházás helye szerinti településen, a hatályos, jogerős vagy végleges engedélyben foglaltak szerint üzemelteti, illetve használja. Nem minősül e feltétel megsértésének, ha az adózónál nyilvántartott eszközt az adózótól eltérő más személy használja, illetve üzemelteti olyan területen, amelynek az Atr. 25. § (1) bekezdése szerinti támogatási intenzitása eléri a beruházás helye szerinti, az Atr. 25. § (1) bekezdése szerinti támogatási intenzitás mértékét, amennyiben e más személy kizárólag az adózó beruházása keretében végzett tevékenysége érdekében üzemelteti, illetve használja az eszközt.

(4) * A Tao. törvény 22/B. § (1) bekezdés g) pontja szerinti munkahelyteremtést szolgáló beruházás esetén az adókedvezmény igénybevételének feltétele, hogy az adózó azokat az új munkahelyeket, amelyekhez kapcsolódóan elszámolható költséget vesz figyelembe, a kötelező üzemeltetési időszakban a beruházás helye szerinti településen tartja fenn. Amennyiben az új munkahely az első alkalommal történő betöltése időpontját követően meghatározott időtartamra betöltetlenül marad, abban az esetben a kötelező üzemeltetési időszak ezzel az időtartammal meghosszabbodik.

(5) * A Tao. törvény 22/B. § (1) bekezdés g) pontja szerinti munkahelyteremtést szolgáló beruházás esetén az adóévben felmerült elszámolható költségekre igénybe vehető az adókedvezmény abban az adóévben is, amelyben az adott munkakörre tekintettel az adózó még nem számolt el 24 havi összegű személyi jellegű ráfordítást.

(6) * Az adókedvezmény abban az adóévben nem vehető igénybe, amelyben az adózónál az állami adó- és vámhatóságnál nyilvántartott adótartozás miatt – ide nem értve a késedelmi pótlék miatt fennálló tartozást – az állami adó- és vámhatóság végrehajtási eljárást indított. Az adókedvezmény a végrehajtási eljárás indításának adóévében akkor vehető igénybe, ha a végrehajtási eljárást az állami adó- és vámhatóság sikeresen foganatosította vagy az eljárás keretében fizetési könnyítést engedélyezett, amelynek feltételeit az adózó betartotta.

(6a) * Az adókedvezmény nem vehető igénybe abban az adóévben, amelyben az adózót az állami adó- és vámhatóság be nem jelentett alkalmazott foglalkoztatása miatt mulasztási bírsággal sújtotta. Az adókedvezmény a mulasztási bírság kiszabásának adóévében akkor vehető igénybe, ha az adó- és vámhatóság a mulasztási bírság összegét arra tekintettel mérsékelte, hogy az adózó a munkaviszony létesítésének bejelentésére vonatkozó kötelezettségét az adóellenőrzés megkezdéséig a tényleges foglalkoztatás teljes időtartamára vonatkozóan teljesítette.

(7) Az adókedvezmény akkor vehető igénybe, ha

a) a beruházás legalább 25 százalékban saját forrásból valósul meg;

b) a beruházás megkezdésének napját megelőzi a kérelem, illetve a bejelentés benyújtásának a napja.

(8) * Nem jogosult adókedvezményre az adózó, ha nehéz helyzetben lévő társaságnak minősül – kivéve, ha 2019. december 31-én nem volt nehéz helyzetben, de 2020. január 1-je és 2021. december 31-e között nehéz helyzetbe került –, bíróság által jogerősen elrendelt felszámolás vagy kényszertörlési eljárás alatt áll, vagy végelszámolását bejelentette a bírósághoz. Ha az adózó a kötelező üzemeltetési időszak alatt bíróság által jogerősen elrendelt felszámolás vagy kényszertörlési eljárás alá kerül, vagy végelszámolását bejelenti a bírósághoz, vagy adószámát az állami adó- és vámhatóság törli, a már igénybe vett adókedvezmény jogosulatlanul igénybe vett támogatásnak minősül.

(9) * A meglévő létesítmény teljes termelési folyamatának lényegi átalakítását eredményező beruházás esetén az adókedvezményt a nagyvállalkozás akkor veheti igénybe, ha az elszámolható költségek összege meghaladja az alapvetően megváltoztatandó eredeti termelési folyamathoz kapcsolódó eszközökre a bejelentés, illetve a kérelem benyújtása adóévét megelőző három adóévben elszámolt terv szerinti értékcsökkenés összegét.

(10) * Létesítmény termékkínálatának a létesítményben addig nem gyártott termékkel történő bővítését eredményező induló beruházás esetén az elszámolható költségek összegének legalább kétszáz százalékkal meg kell haladniuk a korábban már használatba vett és az új tevékenység keretében is használni tervezett tárgyi eszközöknek és immateriális javaknak a beruházás megkezdése előtti adóévben nyilvántartott könyv szerinti értékét.

(11) Az adókedvezmény igénybevételekor a ténylegesen felmerült elszámolható költséget a Magyar Nemzeti Bank hivatalos – az adóév utolsó napján érvényes – devizaárfolyamának alapulvételével kell forintra átszámítani.

(12) * Az adókedvezmény Tao. törvényben és e rendeletben meghatározott feltételeinek teljesítését az állami adó- és vámhatóság az adókedvezmény első igénybevételét követő harmadik adóév végéig legalább egyszer ellenőrzi.

(13) * Az állami adó- és vámhatóság a (12) bekezdés szerinti ellenőrzés során keletkező dokumentumokat az ellenőrzés lezárásának napját követő tíz évig megőrzi.

5. § (1) A Tao. törvény 22/B. § (7) bekezdése szerinti arányt a (2)–(7) bekezdésre figyelemmel kell meghatározni.

(2) A támogatási intenzitás mértéke az Atr. 25. § (1) bekezdésében meghatározott érték figyelemmel a (3)–(7) bekezdésre.

(3) * Ha az adózó Budapesten valósítja meg beruházását és a kérelem, vagy a bejelentés időpontjában

a) kisvállalkozásnak minősül, a támogatási intenzitás 20 százalék,

b) középvállalkozásnak minősül, a támogatási intenzitás 10 százalék.

(4) Ha az adózó a (3) bekezdés szerinti településen kívüli településen valósítja meg a beruházását és a kérelem, vagy bejelentés időpontjában

a) kisvállalkozásnak minősül, akkor a támogatási intenzitás 20 százalékponttal,

b) középvállalkozásnak minősül, akkor a támogatási intenzitás 10 százalékponttal

növelt értéke a (2) bekezdésben meghatározott mértéknek, kivéve, ha a beruházás nagyberuházásnak minősül.

(5) * Nagyberuházás esetén a támogatási intenzitás a (2) bekezdés alapján meghatározott támogatási intenzitás

a) 100 százaléka jelenértéken 55 millió eurónak megfelelő forintösszegig;

b) 50 százaléka a jelenértéken 55 és 110 millió eurónak megfelelő forintösszeg közötti részre;

c) 34 százaléka a jelenértéken 110 millió eurónak megfelelő forintösszeg feletti részre.

(6) * Az (5) bekezdés alkalmazásakor – az 1. § (1) bekezdés 8. pontja alapján – a beruházás megkezdését megelőző háromszor háromszázhatvanöt napos időszakban megkezdett, támogatott, induló beruházás vagy beruházások elszámolható költségét is figyelembe véve kell a támogatástartalmat meghatározni. Ennek során a kérelem, bejelentés tárgyát képező beruházás és az annak megkezdését megelőző háromszor háromszázhatvanöt napos időszakban megkezdett, azonos vagy hasonló tevékenységhez kapcsolódó, támogatott induló beruházás vagy beruházások jelenértéken meghatározott elszámolható költsége együttes összegének alapulvételével kell meghatározni a településre érvényes – a kérelem, illetve a bejelentés benyújtásakor hatályos – támogatási intenzitással a maximálisan adható állami támogatás összegét. Az így meghatározott összegből kell levonni a beruházás megkezdését megelőző háromszor háromszázhatvanöt napos időszakban megkezdett beruházás vagy beruházások elszámolható költségéhez megítélt (járó) állami támogatás jelenértéken – az átmeneti fejlesztési adókedvezmény folyóáron – meghatározott összegét (első korlát). Abban az esetben, ha az adózó csak jelenértéken 100 millió eurónak megfelelő forintösszegig kéri az állami támogatás megítélését, akkor a 100 millió eurónak megfelelő forintösszegig adható állami támogatás összegének és a kérelemben, bejelentésben szereplő beruházás megkezdését megelőző háromszor háromszázhatvanöt napos időszakban megítélt (járó) állami támogatás jelenértéken – az átmeneti fejlesztési adókedvezmény folyóáron – meghatározott összegének különbsége minősül az első korlátnak. Amennyiben az így meghatározott összeg kisebb, mint a kérelemben vagy a bejelentésben szereplő elszámolható költséghez az összeszámítási szabály figyelembevétele nélkül nyújtható állami támogatás (második korlát), akkor ez a kisebb összeg a jelenértéken meghatározott nyújtható vagy igénybe vehető állami támogatás felső korlátja. Fordított esetben a kérelemben vagy a bejelentésben szereplő elszámolható költséghez az összeszámítási szabály figyelembevétele nélkül nyújtható állami támogatás.

(7) Nagyberuházás esetén a tényleges támogatási intenzitás nem haladhatja meg a kérelemben, bejelentésben jelenértéken szereplő, maximálisan engedélyezhető állami támogatás és a kérelemben, bejelentésben jelenértéken szereplő elszámolható költség hányadosaként, százalékban kifejezett, két tizedesjegyre kerekített mértéket. Amennyiben az Európai Bizottság határozata ettől eltérő mértékről rendelkezik, akkor a tényleges támogatási intenzitás nem haladhatja meg az Európai Bizottság jóváhagyása alapján meghatározott mértéket.

(8) * Az adókedvezmény támogatástartalmát a 8. mellékletben meghatározott módszerrel kell meghatározni.

6. § (1) Az adózónak külön nyilvántartást kell vezetnie, amely tartalmazza a beruházás keretében üzembe helyezett, nyilvántartásba vett, az elszámolható költség részét képező, továbbá a kötelező üzemeltetési időszak alatt az állományból kikerült, illetve a szinten tartást szolgáló valamennyi tárgyi eszköz, támogatható immateriális javak

a) üzembe helyezésének, nyilvántartásba vételének időpontját és helyét,

b) bekerülési értékét,

c) hasznos élettartamát,

d) az állományból történő kikerülés időpontját, indokát.

(2) * Ha az adózó az üzembe helyezett, az elszámolható költség összegénél figyelembe vett tárgyi eszközöket, támogatható immateriális javakat a kötelező üzemeltetési időszakon belül a befektetett eszközök közül – pótlás nélkül – kivezeti, vagy – pótlás nélkül – nem üzemelteti a hatályos, végleges vagy jogerős engedélyben foglaltak szerint, akkor az ilyen eszközök bekerülési értéke az adókedvezmény alapjául szolgáló elszámolható költséget csökkenti.

7. § (1) Az adókedvezmény igénybevételének adóéveiben a társaságiadó-bevallásban a következő adatokat kell az adózónak beruházásonként szerepeltetnie:

a) a beruházás megnevezését, határozattal jóváhagyott adókedvezmény esetében a határozat számát, más esetben a bejelentés időpontját (év, hónap, nap);

b) * az adóévben igénybe vett adókedvezményt jelenértéken, az átmeneti fejlesztési adókedvezményt folyóáron;

c) * az első igénybevételtől számítva összesen igénybe vett adókedvezményt jelenértéken, az átmeneti fejlesztési adókedvezményt folyóáron;

d) a beruházáshoz igénybe vett, a támogatáshalmozódásnál figyelembe veendő állami támogatás támogatástartalmát.

(2) * Az adókedvezményre jogosító beruházás üzembe helyezésének adóévében és az adókedvezmény igénybevételének adóéveiben a társaságiadó-bevallásban az adózónak a Tao. törvény 22/B. § (1) bekezdés a)–f) és h)–j) pontja szerinti beruházás esetén a következő adatokat kell beruházásonként szerepeltetnie:

a) a beruházás befejezésének időpontját;

b) * az 1. § (2) bekezdés a) alpontja szerinti, ténylegesen felmerült elszámolható költséget jelenértéken és folyóáron;

c) * az adókedvezmény igénybevételének jogcímét.

(3) * A Tao. törvény 22/B. § (1) bekezdés a)–b) és i) pontja szerinti beruházásnál az adókedvezmény első igénybevételének adóévét követő négy adóévben a társaságiadó-bevallásban a következő adatokat kell az adózónak beruházásonként szerepeltetnie:

a) a foglalkoztatottak átlagos állományi létszámát és a beruházás megkezdését megelőző adóévben vagy – az adózó választása szerint – a beruházás megkezdését megelőző három adóév évesített adataiból számított számtani átlagnak megfelelő foglalkoztatottak átlagos állományi létszámát vagy

b) * a személyi jellegű ráfordítást, és a beruházás megkezdését megelőző adóév vagy – az adózó választása szerint – a beruházás megkezdését megelőző három adóév évesített adataiból számított számtani átlagnak megfelelő évesített személyi jellegű ráfordítást attól függően, hogy az adózó a Tao. törvény 22/B. § (9) és (14) bekezdésében foglalt feltételek közül melyiknek a teljesítését vállalja.

(4) * A Tao. törvény 22/B. § (1) bekezdés g) pontja szerinti beruházásnál

a) az újonnan létrehozott munkakörökben foglalkoztatott munkavállalók számát a beruházás üzembe helyezését követő harmadik adóévről,

b) az újonnan létrehozott munkakörökben foglalkoztatott munkavállalók tekintetében összesen elszámolt elszámolható költséget jelenértéken az adókedvezmény igénybevételének első adóévében és az azt követő adóévekben, utoljára a beruházás üzembe helyezését követő ötödik adóévben,

c) a foglalkoztatottak átlagos állományi létszámát az adókedvezmény első igénybevételének adóévét követő harmadik és az azt követő négy adóévben

benyújtott társasági adóbevallásban kell az adózónak szerepeltetnie.

(5) Ha az adózó a beruházást a kérelemben beruházási kezdőnapként megjelölt napot követő két naptári éven belül nem kezdte meg, ennek tényéről azon adóévről készült társasági adóbevallásában köteles nyilatkozni, amely adóévben a beruházás megkezdésére nyitva álló két naptári év eredménytelenül letelt.

8. § Az adópolitikáért felelős miniszter a kérelemről és a bejelentésről külön nyilvántartást vezet, amely

a) kérelem, illetve bejelentés esetén tartalmazza

aa) az adózó azonosító adatait,

ab) a kérelem, illetve a bejelentés érkezésének időpontját,

ac) a kérelem, illetve a bejelentés tárgyát, az adókedvezmény jogcímét,

ad) a kérelem, illetve a bejelentés elbírálásában részt vevő megnevezését,

ae) hiánypótlás esetén a hiánypótlási felhívás időpontját,

af) * a beruházás elszámolható költségét jelenértéken és folyóáron, a beruházás helyét,

ag) az adókedvezmény tervezett összegét folyó áron és jelenértéken,

ah) az adópolitikáért felelős miniszterhez beérkezett bejelentés, vagy kérelem másolatát;

b) kérelem esetén – az a) pontban meghatározottakon túl – tartalmazza továbbá

ba) *

bb) a határozat számát és meghozatalának időpontját,

bc) a kérelem visszavonásának időpontját.

9. § * (1) A Tao. törvény 22/B. § (1) bekezdés k) pontja szerinti beruházás esetén e rendeletet a (2)–(11) bekezdés szerinti eltérésekkel kell alkalmazni.

(2) A Tao. törvény 22/B. § (1) bekezdés k) pontja szerinti beruházás esetén kérelemnek a 2. melléklet szerinti tartalommal elektronikus úton benyújtott kérelem minősül.

(3) A Tao. törvény 4. § 25a. pontja szerinti fogalom elemeinek alkalmazása során figyelembe kell venni az Európai Bizottságnak a támogatási programot jóváhagyó határozatában és az azt módosító határozataiban foglaltakat is.

(4) Az 1. § (2) bekezdésétől eltérően a Tao. törvény 22/B. § (1) bekezdés k) pontja szerinti beruházás esetén elszámolható költségnek minősül a beruházás célját szolgáló

a) tárgyi eszköz bekerülési értéke, valamint

b) vagyoni értékű jog és szellemi termék bekerülési értéke.

(5) Az 1. § (3) bekezdésétől eltérően a Tao. törvény 22/B. § (1) bekezdés k) pontja szerinti beruházás esetén nem minősül elszámolható költségnek az 1. § (3) bekezdés b) pontja szerinti támogatható immateriális jószág bekerülési értéke, amennyiben

a) azt az adózó nem elsősorban a támogatásban részesülő létesítményben használja;

b) arra nem szabad elszámolni terv szerinti értékcsökkenést;

c) azt az adózó nem független harmadik féltől és nem a szokásos piaci áron vásárolta;

d) azt az adózó nem az eszközei között tartja nyilván,

e) azt az adózó, nagyvállalkozás esetén a beruházás befejezésétől számított öt évig, kis- és középvállalkozás esetén a beruházás befejezésétől számított három évig nem a beruházáshoz használja, vagy

f) az nem kapcsolódik a beruházással érintett vármegyéhez vagy azt az adózó a beruházással érintett megyétől eltérő területre helyezte át.

(6) A Tao. törvény 22/B. § (1) bekezdés k) pontja szerinti beruházás esetén az elszámolható költséget és az átmeneti fejlesztési adókedvezményt folyóáron kell meghatározni.

(7) Az 5. §-tól eltérően a Tao. törvény 22/B. § (1) bekezdés k) pontja szerinti beruházás esetén, ha az adózó a kérelem benyújtásának időpontjában

a) kisvállalkozásnak minősül, akkor a támogatás mértéke a Tao. törvény 22/B. § (29) bekezdés a) és b) pontja szerinti értéknek 20 százalékponttal,

b) középvállalkozásnak minősül, akkor a támogatás mértéke a Tao. törvény 22/B. § (29) bekezdés a) és b) pontja szerinti értéknek 10 százalékponttal

növelt értéke.

(8) A Tao. törvény 22/B. § (23) és (25) bekezdése alkalmazásakor az adózó és a független harmadik félnek nem minősülő személy által a Tao. törvény 22/B. § (1) bekezdés k) pontja szerinti beruházásokhoz igényelt összes állami támogatás folyó áron számított értékét figyelembe kell venni.

(9) A Tao. törvény 22/B. § (25) bekezdése alkalmazásakor az állami támogatás nem haladhatja meg

a) azt az összeget, amelyet az adózó bizonyíthatóan kaphatna az EGT-n kívüli harmadik államban végrehajtott, a Tao. törvény 22/B. § (1) bekezdés k) pontja szerinti beruházással egyenértékű beruházásért és

b) azt a minimális összeget, amely az átmeneti fejlesztési adókedvezményt igénybe vevő adózót arra ösztönzi, hogy a Tao. törvény 22/B. § (1) bekezdés k) pontja szerinti beruházást a kérelemben megjelölt helyszínen valósítsa meg.

(10) A Tao. törvény 22/B. § (23) bekezdése szerinti esetben Magyarországon, a vállalatcsoport vonatkozásában, az „Állami támogatási intézkedésekre vonatkozó ideiglenes válságkezelési keret a gazdaságnak Oroszország Ukrajna elleni agresszióját követő támogatása céljából” című, 2022/C 131 I/01 számú európai bizottsági közlemény és az azt módosító vagy annak helyébe lépő európai bizottsági közlemény (a továbbiakban: Válságközlemény) (85) bekezdése alapján megítélt támogatások együttesen nem haladhatják meg

a) Budapesten megvalósított beruházás esetén folyóáron a 150 millió eurónak megfelelő forintösszeget,

b) Budapesten kívüli településen megvalósított beruházás esetén folyóáron a 350 millió eurónak megfelelő forintösszeget.

(11) Átmeneti fejlesztési adókedvezmény igénybevétele esetén a 3. § (1)–(11) bekezdésében, (12) bekezdés a)–m) pontjában, (15) bekezdésében, a 4. § (4)–(5) bekezdésében, (7) bekezdés a) pontjában, (8)–(10) bekezdésében, az 5. § (1)–(7) bekezdésében, a 7. § (3) bekezdés b) pontjában, valamint (4) és (5) bekezdésében foglaltakat nem kell alkalmazni.

(12) Az adózó nem jogosult átmeneti fejlesztési adókedvezményre, és a már igénybe vett adókedvezmény jogosulatlanul igénybe vett támogatásnak minősül, ha a Tao. törvényben, e rendeletben, illetve a Tao. törvény 22/B. § (25) bekezdése szerinti határozatban meghatározott bármely feltételt nem teljesíti. Nem kell e rendelkezést alkalmazni, ha a feltétel teljesítését elháríthatatlan külső ok akadályozta meg.

(13) Az adópolitikáért felelős miniszter az átmeneti fejlesztési adókedvezmény nyilvántartásba vételét vagy a határozat kiadmányozását követő 60 napon belül tájékoztatja az Európai Bizottságot a támogatás odaítélésének időpontjáról, a támogatás összegéről, az elszámolható költségekről, az adózó személyéről, valamint a támogatott beruházás típusáról és helyszínéről az adózó által a kérelemben megadott információk alapján.

10. § Ez a rendelet a kihirdetését követő napon lép hatályba.

10/A. § * (1) E rendeletnek a fejlesztési adókedvezményről szóló 165/2014. (VII. 17.) Korm. rendelet módosításáról szóló 110/2022. (III. 21.) Korm. rendelettel (a továbbiakban e §-ban: 110/2022. rendelet) megállapított rendelkezéseit a 2021. december 31-ét követően benyújtott, de a 110/2022. rendelet hatálybalépéséig nyilvántartásba nem vett bejelentések, nem engedélyezett kérelmek esetében is alkalmazni kell.

(2) E rendelet 4. § (8) bekezdésében foglalt, a 2020. január 1-je és 2021. december 31-e között nehéz helyzetbe került, de 2019. december 31-én nehéz helyzetben nem lévő társaságra vonatkozó kivételt az adózó akkor is figyelembe veheti, ha bejelentésének, kérelmének benyújtásakor ez a kivétel nem volt hatályos.

11. § Ez a rendelet a Szerződés 107. és 108. cikke alkalmazásában bizonyos támogatási kategóriáknak a belső piaccal összeegyeztethetővé nyilvánításáról szóló 2014. június 17-i 651/2014/EU bizottsági rendelet hatálya alá tartozó támogatást tartalmaz.

12. § A 7. § (2) bekezdésében és (5) bekezdésében foglaltakat az N 651/2006 számú Állami Támogatás – Magyarország támogatási programra tekintettel benyújtott bejelentés és kérelem vonatkozásában is alkalmazni kell.

13. § * E rendeletnek az egységes elektronikus ügyintézési rendszer kialakításával összefüggésben egyes kormányrendeletek módosításáról szóló 477/2016. (XII. 27.) Korm. rendelettel megállapított 3. § (1) és (3) bekezdését 2017. december 31-ig csak akkor kell alkalmazni, ha az érintett szerv az elektronikus ügyintézést az elektronikus ügyintézés és a bizalmi szolgáltatások általános szabályairól szóló 2015. évi CCXXII. törvény 108. § (2) bekezdése szerint 2018. január 1-jét megelőzően vállalta. Ezen vállalás hiányában 2017. december 31-ig az érintett szerv vonatkozásában az elektronikus kapcsolattartásra e rendelet 2016. december 31-én hatályos rendelkezéseit kell alkalmazni.

14. § * (1) 2018. június 30-áig az adózó a bejelentését vagy kérelmét e rendelet 2017. december 31-én hatályos 3. § (1) bekezdése és 3. § (3) bekezdése szerint, az e rendelet 2017. december 31-én hatályos 1., 2., 3. melléklete szerinti tartalommal papír alapon is jogosult benyújtani.

(2) E rendeletnek a fejlesztési adókedvezményről szóló 165/2014. (VII. 17.) Korm. rendelet módosításáról szóló 395/2017. (XII. 13.) Korm. rendelettel megállapított rendelkezései a hatálybalépésüket követően benyújtott bejelentés, kérelem esetében alkalmazandóak.

15. § * (1) E rendelet a 651/2014/EU rendeletnek a kikötői és repülőtéri infrastruktúrákra irányuló támogatás, a kultúrát és a kulturális örökség megőrzését előmozdító támogatásra és a sportlétesítményekre és multifunkcionális szabadidős létesítményekre nyújtott támogatásra vonatkozó bejelentési határértékek, továbbá a legkülső régiókban biztosított regionális működési támogatási programok tekintetében, valamint a 702/2014/EU rendeletnek a támogatható költségek összegének meghatározása tekintetében történő módosításáról szóló, 2017. június 14-i 2017/1084/EU bizottsági rendelet (HL L 156., 2017.6.20., 1–18. o.) végrehajtásához szükséges rendelkezéseket állapít meg.

(2) * E rendelet az Európai Bizottság 2021/C 153/01 számú regionális állami támogatásokról szóló iránymutatásnak való megfelelést szolgálja.

(3) * Az e rendelet 9. §-a szerint igénybe vett támogatás a Válságközlemény 2.8. szakaszának szabályaival és a támogatási programot jóváhagyó, továbbá az azt módosító európai bizottsági határozatokban foglalt rendelkezésekkel összhangban nyújtott támogatásnak minősül.

Az adózó a beruházás tervezett kezdőnapja előtt nyilatkozik a következő adatokról:

A) Bejelentés esetén:

1. adózó azonosító adatai,

2. a beruházással kapcsolatos adatok:

a. beruházás megkezdésének és befejezésének tervezett napja,

b. beruházás célja, jellege,

c. elszámolható költséggel, adókedvezményi összeggel kapcsolatos adatok,

d. a fejlesztési program részletes ismertetése a Tao. törvény 22/B. § (1) bekezdés d) pontja alapján igényelt adókedvezmény esetében;

3. az igénybevétel törvényi feltételeinek teljesítéséhez kapcsolódó adatok;

4. jogszabályok által előírt nyilatkozatok.

B) Kérelem esetén:

1. adózó azonosító adatai és bemutatása,

2. a beruházással kapcsolatos adatok:

a. beruházás megkezdésének és befejezésének tervezett napja,

b. beruházás célja, jellege, tartalma,

c. elszámolható költséggel, adókedvezményi összeggel kapcsolatos adatok,

d. a fejlesztési program részletes ismertetése a Tao. törvény 22/B. § (1) bekezdés d) pontja alapján igényelt adókedvezmény esetében;

3. az igénybevétel törvényi feltételeinek teljesítéséhez kapcsolódó adatok;

4. jogszabályok által előírt nyilatkozatok;

5. tárgyi eszköz alapú beruházások költségelemeinek bemutatása;

6. tárgyi eszköz alapú beruházások megvalósulásának ütemezése folyó áron;

7. tárgyi eszköz alapú beruházások megvalósulásának ütemezése jelenértéken;

8. munkahelyteremtő beruházások elszámolható költségének részletezése;

9. az adókedvezmény igénybevételének tervezett ütemezése.

C) Nagyberuházás esetén az A) vagy B) pont szerinti adattartalom mellett:

a) beruházás településenkénti adatai;

b) * vármegyei szintű összesítő adatok;

c) megelőző háromszor háromszázhatvanöt napos időszak beruházásainak bemutatása.

Az adózó a Tao. törvény 22/B. § (1) bekezdés k) pontja szerinti beruházás tervezett kezdőnapja előtt – a Válságközlemény II. mellékletében foglaltakkal összhangban – nyilatkozik a következő adatokról:

A) Az adópolitikáért felelős miniszter nyilvántartásba vétele alá tartozó kérelem esetén:

1. adózó azonosító adatai;

2. beruházással kapcsolatos adatok:

a. alkalmazandó jogalap,

b. beruházás megkezdésének és befejezésének tervezett napja, a beruházás helyszíne,

c. beruházás bemutatása,

d. elszámolható költséggel, adókedvezményi összeggel, támogatási intenzitással kapcsolatos adatok;

3. az igénybevétel törvényi feltételeinek teljesítéséhez kapcsolódó adatok;

4. jogszabály által előírt nyilatkozatok.

B) Az adópolitikáért felelős miniszter határozata alá tartozó kérelem esetén:

1. adózó azonosító adatai és bemutatása;

2. beruházással kapcsolatos adatok:

a. alkalmazandó jogalap,

b. beruházás megkezdésének és befejezésének tervezett napja, a beruházás helyszíne,

c. beruházás bemutatása,

d. elszámolható költséggel, adókedvezményi összeggel, támogatási intenzitással kapcsolatos adatok;

3. az igénybevétel törvényi feltételeinek teljesítéséhez kapcsolódó adatok;

4. jogszabályok által előírt nyilatkozatok;

5. az adókedvezmény igénybevételének tervezett ütemezése;

6. A Tao. törvény 22/B. § (25) bekezdése szerinti beruházás esetén:

a) az arra vonatkozó bizonyítékok, hogy az adózó az adókedvezmény igénybevétele hiányában hitelt érdemlően támogatásban részesülne az EGT-n kívül egy hasonló beruházás megvalósítása esetén,

b) az arra vonatkozó bizonyítékok, hogy a tervezett beruházás adókedvezmény hiányában nem az EGT-ben valósulna meg.

E rendelet alkalmazásában az acélipar a következő termékek közül egy vagy több termeléséhez kapcsolódó tevékenységeket jelenti:

a) nyersvas és ferroötvözetek: acélgyártáshoz és öntéshez használt nyersvas, más nyersvas, tükörvas és szénnel vegyített ferromangán, ide nem értve az egyéb ferroötvözeteket;

b) vasból, közönséges acélból vagy különleges acélból készült nyers és félkész termékek: tuskóöntéssel vagy más öntési eljárással feldolgozott folyékony acél, többek között félkész termékek – négyzetes bugák, blokkbugák és lemezbugák, platinák és fehérlemezrudak, melegen hengerelt széles lemeztekercsek – kovácsolására szánt öntött tuskó, kivéve a kis és közepes öntödékben öntés céljára előállított folyékony acélt;

c) vasból, közönséges acélból vagy különleges acélból melegen előállított késztermékek: 80 mm-es vagy ezt meghaladó átmérőjű sínek, sínaljzatok, csatlakozó- és alátétlemezek, gerendák, nehéz idomvasak és rudak, 80 mm-nél kisebb átmérőjű szádacélok, rudak és idomvasak és 150 mm alatti síkhengerelt termékek, acéldrótok, kör- és négyzetacélok, melegen hengerelt abroncsok és szalagok (ideértve a csövekhez használt szalagokat) és melegen hengerelt (bevonatos vagy bevonat nélküli) lemezek, 3 mm-es vagy vastagabb lemezek, 150 mm-es vagy ezt meghaladó szélesacél, kivéve huzalok és huzaltermékek, fényesre húzott rúdacélok és vasöntvények;

d) hidegen előállított termékek: fehérlemezek, ólmozott acéllemezek, feketelemezek, cinkelt lemezek, más bevonattal ellátott lemezek, hidegen hengerelt lemezek, mágneses lemezek, bádogszalag gyártására szolgáló abroncsok, hidegen hengerelt lemezek tekercsben és lapokban;

e) csövek: valamennyi varratmentes acélcső, a 406,4 mm-t meghaladó átmérőjű hegesztett acélcsövek.

Az a vállalkozás, amely az alábbi kategóriák legalább egyikébe beletartozik:

a) olyan társaság, amely esetében a társaság tartozásaiért a tagok korlátozott felelősséggel tartoznak, amennyiben a társaság jegyzett tőkéjének több, mint a felét felhalmozott veszteségei miatt elvesztette. Ez az eset áll fenn, ha a felhalmozott veszteségeknek a tartalékokból és valamennyi, a társaság saját forrásának minősülő elemből történő levonásakor negatív eredmény születik, ami meghaladja a jegyzett tőke felét;

b) olyan társaság, amelyben a társaság tartozásaiért legalább egy tag korlátlan felelősséggel tartozik, amennyiben a társaság a könyveiben kimutatott tőkéjének több, mint felét felhalmozott veszteségei miatt elvesztette;

c) az a vállalkozás, amely ellen kollektív fizetésképtelenségi eljárás indult, vagy megfelel a vonatkozó nemzeti jog azon feltételeinek, amelyek alapján hitelezői kérelmére ellene kollektív fizetésképtelenségi eljárást lehetne indítani;

d) az a vállalkozás, amely

da) megmentési célú támogatásban részesült és a kölcsönt még nem fizette vissza vagy a kezességvállalás időtartama még nem járt le, vagy

db) szerkezetátalakítási támogatásban részesült és továbbra is a szerkezetátalakítási terv hatálya alá tartozik;

e) kis- és középvállalkozás kivételével az a vállalkozás, amely esetében az előző két évben a könyv szerinti idegen és saját tőke aránya meghaladta a 7,5-et és az EBITDA-val számolt kamatfedezeti ráta kevesebb volt 1,0-nél.

Az a) pont alkalmazásában:

i. korlátolt felelősségi alapon működő társaság: a meghatározott típusú vállalkozások éves pénzügyi kimutatásairól, összevont (konszolidált) éves pénzügyi kimutatásairól és a kapcsolódó beszámolókról, a 2006/43/EK európai parlamenti és tanácsi irányelv módosításáról, valamint a 78/660/EGK és a 83/349/EGK tanácsi irányelv hatályon kívül helyezéséről szóló 2013. június 26-i 2013/34/EU európai parlamenti és tanácsi irányelv (a továbbiakban: 2013/34/EU európai parlamenti és tanácsi irányelv) I. melléklete szerinti társaság;

ii. a jegyzett tőke magában foglalja a névértéken felüli befizetést is.

A b) pont alkalmazásában a „társaság, amelyben a társaság tartozásaiért legalább egy tag korlátlan felelősséggel tartozik” kifejezés alatt a 2013/34/EU európai parlamenti és tanácsi irányelv II. melléklete szerinti társaságokat kell érteni.

Az a) és b) pontok nem alkalmazandóak

i. ha a kis- és középvállalkozás a tárgyévet megelőző 3 éven belül került bejegyzésre; és

ii. a kockázatfinanszírozási támogatásra való jogosultság szempontjából olyan kis- és középvállalkozások esetében, amelyeknél az első kereskedelmi értékesítéstől számítva hét év még nem telt el, amennyiben a kis- és középvállalkozás a kiválasztott pénzügyi közvetítő hivatalos átvilágítása alapján kockázatfinanszírozási befektetésre jogosult.

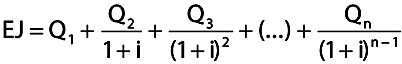

ahol

EJ – az elszámolható költség jelenértéken;

Q1 – az adókedvezménnyel érintett, több adóév alatt megvalósított beruházás első adóévi részösszege, vagyis a beruházási számla tartozik oldalán szereplő azon tételek összege, amelyek az adókedvezménnyel érintett beruházáshoz tartoznak (az első adóév a kérelem, a bejelentés benyújtásának adóéve);

Q2 – az adókedvezménnyel érintett, több év alatt megvalósított beruházás második adóévi részösszege, vagyis a beruházási számla tartozik oldalán szereplő azon tételek összege, amelyek az adókedvezménnyel érintett beruházáshoz tartoznak;

Qn – az adókedvezménnyel érintett, több év alatt megvalósított beruházás n-edik adóévi részösszege, vagyis a beruházási számla tartozik oldalán szereplő azon tételek összege, amelyek az adókedvezménnyel érintett beruházáshoz tartoznak;

i – diszkont kamatláb.

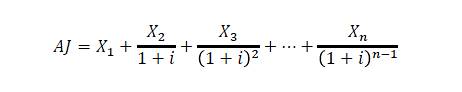

ahol

AJ – az igénybe vehető/az igénybe vett összes adókedvezmény jelenértéken

X1 – a kérelem, bejelentés adóévében igénybe vehető/igénybe vett adókedvezmény folyó áron (ha az adókedvezmény igénybevételének kezdő éve a kérelem, bejelentés adóévét követő adóév:

X1 = 0).

Xn – a kérelem, bejelentés adóévét követő n. adóévben igénybe vehető/igénybe vett adókedvezmény folyó áron (ha az adott évben még nem veszi igénybe az adókedvezményt, az adott évre vonatkozó Xn=0)

i – a kérelem, bejelentés benyújtásakor érvényes diszkont kamatláb