(EGT-vonatkozású szöveg)

AZ EURÓPAI PARLAMENT ÉS AZ EURÓPAI UNIÓ TANÁCSA,

tekintettel az Európai Unió működéséről szóló szerződésre és különösen annak 114. cikkére,

tekintettel az Európai Bizottság javaslatára,

a jogalkotási aktus tervezete nemzeti parlamenteknek való megküldését követően,

tekintettel az Európai Központi Bank véleményére * ,

tekintettel az Európai Gazdasági és Szociális Bizottság véleményére * ,

rendes jogalkotási eljárás keretében * ,

mivel:

(1) A Covid19-válság rendkívüli mértékben sújtja a tagállamok lakosságát, vállalatait, egészségügyi rendszerét és gazdaságát. A Bizottság az „Európa nagy pillanata: Helyreállítás és felkészülés - a jövő generációért” című, 2020. május 27-i közleményében hangsúlyozta, hogy a következő hónapokban is folyamatos kihívást fog jelenteni a likviditás és a finanszírozáshoz jutás biztosítása. Ezért elengedhetetlen a Covid19-világjárvány által okozott súlyos gazdasági sokkot követő helyreállítás támogatása a meglévő pénzügyi jogszabályok célzott módosításainak bevezetése révén.

(2) A hitelintézeteknek és a befektetési vállalkozásoknak (a továbbiakban: intézmények) kulcsfontosságú szerepük lesz a helyreállításhoz való hozzájárulásban. Ugyanakkor valószínűleg hatást gyakorol rájuk a romló gazdasági helyzet. Az illetékes hatóságok ideiglenes segítséget nyújtottak az intézmények számára a tőke, likviditás és működés tekintetében annak biztosítására, hogy azok egy több kihívással teli környezetben továbbra is be tudják tölteni a reálgazdaság finanszírozásában játszott szerepüket. Ugyanezen célból az Európai Parlament és a Tanács a Covid19-válságra válaszul már elfogadott bizonyos célzott kiigazításokat az 575/2013/EU * és az (EU) 2019/876 * európai parlamenti és tanácsi rendelet tekintetében.

(3) Az értékpapírosítás a jól működő pénzügyi piacok fontos eleme, mert hozzájárul az intézmények finanszírozási forrásainak diverzifikálásához és a szavatoló tőke felszabadításához, amely további hitelnyújtás támogatására csoportosítható át. Emellett az értékpapírosítás az intézmények és más piaci szereplők számára kiegészítő befektetési lehetőségeket biztosít, lehetővé téve ezáltal a portfólió-diverzifikációt, és elősegítve a finanszírozásnak a vállalkozások és a lakosság felé áramlását mind a tagállamokon belül, mind az egész Unióban határokon átnyúló alapon.

(4) Meg kell erősíteni az intézmények azon képességét, hogy a Covid19-világjárványt követően biztosítsák a szükséges finanszírozás reálgazdaság felé áramlását, gondoskodva ugyanakkor arról, hogy a pénzügyi stabilitás megőrzéséhez megfelelő prudenciális biztosítékok álljanak rendelkezésre. Az 575/2013/EU rendeletben az értékpapírosítási keretrendszer tekintetében teendő célzott változtatások hozzájárulnának e célkitűzések eléréséhez, és javítanák az említett keretrendszer és a Covid19-válság kezelése érdekében uniós és nemzeti szinten hozott különböző intézkedések koherenciáját és egymást kiegészítő jellegét.

(5) A Bázel III keretrendszer 2017. december 7-én közzétett utolsó elemei csak a fedezetnyújtók egy korlátozott köre számára írnak elő - az értékpapírosítási kitettségek esetében - hitelminősítési minimumkövetelményt, nevezetesen olyan szervezetek számára, amelyek nem szuverén jogalanyok, közszektorbeli intézmények, intézmények vagy más, prudenciálisan szabályozott pénzügyi intézmények. Ezért módosítani szükséges az 575/2013/EU rendelet 249. cikkének (3) bekezdését a Bázel III keretrendszerrel való összehangolása érdekében, azon állami garanciarendszerek hatékonyságának fokozása céljából, amelyek támogatják az intézményeknek a nem teljesítő kitettségek (NPE-k) értékpapírosítására irányuló stratégiáit a Covid19-világjárványt követően.

(6) Az értékpapírosításra vonatkozó jelenlegi uniós prudenciális keretrendszert a tipikus értékpapírosítási ügyletek, nevezetesen a teljesítő hitelek legáltalánosabb jellemzői alapján dolgozták ki. A nemteljesítő kitettségek értékpapírosításának szabályozási kezeléséről szóló véleményében * (a továbbiakban: az EBH véleménye) az Európai Bankhatóság (EBH) rámutatott arra, hogy az értékpapírosításra vonatkozóan az 575/2013/EU rendeletben meghatározott jelenlegi prudenciális keretrendszer az NPE-k értékpapírosítására alkalmazva aránytalan tőkekövetelményekhez vezet, mivel az értékpapírosítás belső minősítésen alapuló módszere (SEC-IRBA) és az értékpapírosítás sztenderd módszere (SEC-SA) nem áll összhangban az NPE-k sajátos kockázati tényezőivel. Ezért egyedi kezelést kell bevezetni az NPE-k értékpapírosítására vonatkozóan, az EBH véleményére és a nemzetközileg elfogadott standardokra építve.

(7) mivel az NPE-k piaca a Covid19-válság következtében nagy valószínűséggel növekedni fog, és jelentős mértékben megváltozik, az NPE értékpapírosítás piacát szorosan nyomon kell követni, és az NPE értékpapírosítás prudenciális keretrendszerét a jövőben újra kell értékelni a potenciálisan nagyobb adathalmaz fényében.

(8) Az EBH a szintetikus értékpapírosítás STS keretrendszeréről szóló, 2020. május 6-i jelentésében egyedi keretrendszer bevezetését ajánlja az eszközök mérlegen tartásával járó, egyszerű, átlátható és egységesített (STS) értékpapírosításokra vonatkozóan. Tekintettel arra, hogy egy eszközök mérlegen tartásával járó STS értékpapírosítás ügynöki kockázata és modellkockázata alacsonyabb a szintetikus nem-STS értékpapírosításéhoz képest, az említett jelentésben megfontoltak szerint az eszközök mérlegen tartásával járó STS értékpapírosítás vonatkozásában be kell bevezetni a szavatolótőke-követelmények megfelelő kockázatérzékeny kalibrálását, a kkv-portfóliók legelőrébb sorolt ügyletrészsorozatainak jelenlegi kedvezményes szabályozási kezelésének figyelembevételével. Az EBH-t meg kell bízni az eszközök mérlegen tartásával járó STS értékpapírosítási piac működésének nyomon követésével. Az eszközök mérlegen tartásával járó STS értékpapírosítás kiterjedtebb alkalmazása, amit előmozdít az ilyen értékpapírosítások legelőrébb sorolt ügyletrészsorozatának kockázatérzékenyebb kezelése, szavatolótőkét szabadítana fel, és végső soron tovább bővítheti az intézmények prudenciális szempontból megbízható módon történő hitelnyújtásra vonatkozó kapacitását.

(9) A szerzett jogokra vonatkozó szabályt kell bevezetni azon szintetikus értékpapírosítások során fennálló előresorolt pozíciókra vonatkozóan, amelyek teljesítették az e módosító rendelet hatálybalépésének napja előtt alkalmazott, a kedvezményes prudenciális elbánásra vonatkozó feltételeket.

(10) A Covid19-válságot követő gazdasági helyreállítással összefüggésben elengedhetetlen, hogy a végfelhasználók mérlegeik stabilitásának védelme érdekében eredményesen fedezni tudják kockázataikat. A tőkepiaci unióról szóló magas szintű fórum végleges jelentése megállapította, hogy a partnerkockázatra alkalmazandó sztenderd módszer (SA-CCR), amennyiben túlságosan konzervatív, hátrányos hatással lehet a végfelhasználók pénzügyi fedezetekhez való hozzáférésére és azok költségeire. Erre tekintettel a Bizottságnak 2021. június 30-ig felül kell vizsgálnia az SA-CCR módszer kalibrálását, kellően figyelembe véve az európai bankszektor és gazdaság sajátosságait, az egyenlő nemzetközi versenyfeltételeket, valamint a nemzetközi standardok terén és a nemzetközi fórumokon bekövetkezett fejleményeket.

(11) A szintetikus értékpapírosítási felár (SES) bizonyos eszközosztályok értékpapírosítása során általánosan használt mechanizmus, amelynek célja, hogy csökkentse az értékpapírosítást kezdeményezők esetében a fedezet költségét, a befektetők esetében pedig a kockázati kitettséget. A SES tekintetében célzott prudenciális kezelést kell kidolgozni annak megakadályozására, hogy az SES-t szabályozási arbitrázs céljára használják fel. Ebben az összefüggésben szabályozási arbitrázsra kerül sor, amikor egy értékpapírosítást kezdeményező intézmény hitelminőség-javítást biztosít a fedezetnyújtó által tartott értékpapírosítási pozíciók számára azáltal, hogy szerződésben bizonyos összegeket jelöl meg az értékpapírosított kitettségekből az ügylet futamideje alatt keletkező veszteségek fedezésére, és az ilyen összegeket, amelyek az értékpapírosítást kezdeményező intézmény eredménykimutatását a fedezetlen garanciához hasonló módon terhelik, nem súlyozzák a kockázat mértékének megfelelően.

(12) A SES kitettségértéke harmonizált meghatározásának biztosítása érdekében az EBH-t meg kell bízni szabályozástechnikai standardtervezetek kidolgozásával. Ezen szabályozástechnikai standardokat az új prudenciális kezelés alkalmazásának megkezdése előtt hatályba kell léptetni. A szintetikus értékpapírosítási piac működését érintő zavarok elkerülése érdekében az intézmények számára elegendő időt kell biztosítani a SES új prudenciális kezelésének alkalmazására.

(13) Az értékpapírosítás prudenciális keretrendszerének működéséről szóló jelentése részeként a Bizottságnak a nemzetközi szintű fejlemények fényében felül kell vizsgálnia a SES új prudenciális kezelését is.

(14) mivel e rendelet céljait, nevezetesen az intézmények hitelezésre és a Covid19-válsághoz kapcsolódó veszteségek viselésére vonatkozó képességének maximalizálását, ugyanakkor rezilienciájuk folyamatos biztosítását a tagállamok nem tudják kielégítően megvalósítani, az Unió szintjén azonban e célok a léptékük és hatásuk miatt jobban megvalósíthatók, az Unió intézkedéseket hozhat az Európai Unióról szóló szerződés 5. cikkében meghatározott szubszidiaritás elvének megfelelően. Az említett cikkben foglalt arányosság elvének megfelelően ez a rendelet nem lépi túl az e célok eléréséhez szükséges mértéket.

(15) Az 575/2013/EU rendeletet ezért ennek megfelelően módosítani kell.

(16) A COVID-19 válságot követő gazdasági helyreállítást támogató célzott intézkedések lehető leggyorsabb bevezetésének szükségességére tekintettel, e rendeletnek sürgősen, az Európai Unió Hivatalos Lapjában való kihirdetését követő harmadik napon hatályba kell lépnie,

ELFOGADTA EZT A RENDELETET:

Az 575/2013/EU rendelet a következőképpen módosul:

1. A 242. cikk a következő ponttal egészül ki:

„20. „szintetikus értékpapírosítási felár”: az (EU) 2017/2402 rendelet 2. cikkének 29. pontjában meghatározott szintetikus értékpapírosítási felár.”

2. A 248. cikk a következőképpen módosul:

a) az (1) bekezdés a következő ponttal egészül ki:

„e) a szintetikus értékpapírosítási felár kitettségértéke adott esetben a következő elemekből áll:

i. az értékpapírosítást kezdeményező intézmény által az alkalmazandó számviteli keret alapján az eredménykimutatásában már elismert értékpapírosított kitettségekből származó bevétel, amelyet az értékpapírosítást kezdeményező intézmény szerződés alapján szintetikus értékpapírosítási felárként az ügylethez rendelt, és amely a veszteségek viselésére még mindig rendelkezésre áll;

ii. bármely szintetikus értékpapírosítási felár, amelyet az értékpapírosítást kezdeményező intézmény bármely korábbi időszakban szerződés alapján kijelölt, és amely a veszteségek viselésére még mindig rendelkezésre áll;

iii. bármely szintetikus értékpapírosítási felár, amelyet az értékpapírosítást kezdeményező intézmény a jelenlegi időszakban szerződés alapján kijelölt, és amely a veszteségek viselésére még mindig rendelkezésre áll;

iv. bármely szintetikus értékpapírosítási felár, amelyet az értékpapírosítást kezdeményező intézmény a jövőbeli időszakokra szerződés alapján kijelölt.

E pont alkalmazásában a szintetikus értékpapírosítással kapcsolatban biztosítékként vagy a hitelminőség javítására nyújtott bármely olyan összeget, amelyre már e fejezettel összhangban szavatolótőke-követelmény vonatkozik, nem kell beszámítani a kitettségértékbe.”;

b) a cikk a következő bekezdéssel egészül ki:

„(4) Az EBH szabályozástechnikai standardtervezeteket dolgoz ki annak meghatározására, hogy az értékpapírosítást kezdeményező intézményeknek hogyan kell meghatározniuk az (1) bekezdés e) pontjában említett kitettségértéket, figyelembe véve a szintetikus értékpapírosítási felár által várhatóan fedezett releváns veszteségeket.

Az EBH az említett szabályozástechnikai standardtervezeteket 2021. október 10-ig benyújtja a Bizottságnak.

A Bizottság felhatalmazást kap arra, hogy az első albekezdésben említett szabályozástechnikai standardoknak az 1093/2010/EU rendelet 10-14. cikkével összhangban történő elfogadásával kiegészítse ezt a rendeletet.”

3. A 249. cikk (3) bekezdése első albekezdésének helyébe a következő szöveg lép:

„(3) E cikk (2) bekezdésétől eltérve, az előre nem rendelkezésre bocsátott hitelkockázati fedezet nyújtóiként elismert, a 201. cikk (1) bekezdésének g) pontjában felsorolt szervezeteknek egy elismert külső hitelminősítő intézet olyan hitelminősítésével kell rendelkezniük, amely a hitelkockázati fedezet első elismerésének időpontjában 2-es vagy magasabb hitelminőségi besorolásnak felelt meg, és jelenleg 3-as vagy magasabb hitelminőségi besorolásnak felel meg.”;

4. A 256. cikk a következő bekezdéssel egészül ki:

„(6) A szintetikus értékpapírosítás alsó veszteségviselési határainak (A) és felső veszteségviselési határainak (D) kiszámítása céljából az értékpapírosítást kezdeményező intézmény a 248. cikk (1) bekezdésének e) pontjában említett szintetikus értékpapírosítási felárnak megfelelő értékpapírosítási pozíció kitettségértékét egy ügyletrészsorozatként kezeli, és az általa visszatartott többi ügyletrészsorozat alsó veszteségviselési határait (A) és felső veszteségviselési határait (D) úgy igazítja ki, hogy az említett kitettségértéket hozzáadja az értékpapírosításhoz alapul szolgáló kitettséghalmaz fennálló egyenlegéhez. Az értékpapírosítást kezdeményező intézménytől eltérő intézmények nem végzik el ezt a kiigazítást.”;

5. A szöveg a következő cikkel egészül ki:

„269a. cikk

Nemteljesítő kitettségek (NPE) értékpapírosításának kezelése

(1) E cikk alkalmazásában:

a) „NPE értékpapírosítás”: az (EU) 2017/2402 rendelet 2. cikkének 25. pontjában meghatározott NPE értékpapírosítás;

b) „beszámítható hagyományos NPE értékpapírosítás”: olyan hagyományos NPE értékpapírosítás, amelynél a vissza nem térítendő vételárkedvezmény legalább az alapul szolgáló kitettségek fennálló összegének 50%-a az értékpapírosítási különleges célú gazdasági egységre történt átruházásuk időpontjában.

(2) Az NPE értékpapírosításban levő pozíciók kockázati súlyát a 254. vagy 267. cikkel összhangban kell kiszámítani. A kockázati súlyra 100%-os alsó határ vonatkozik, kivéve a 263. cikk alkalmazása esetén.

(3) E cikk (2) bekezdésétől eltérve, az intézményeknek 100%-os kockázati súlyt kell rendelniük a beszámítható hagyományos NPE értékpapírosításban levő előresorolt értékpapírosítási pozícióhoz, kivéve a 263. cikk alkalmazása esetén.

(4) Azon intézmények, amelyek a 3. fejezettel összhangban az alapul szolgáló kitettségek halmazában bármely kitettség tekintetében az IRB-módszert alkalmazzák, és amelyek nem használhatnak az ilyen kitettségek esetében a nemteljesítéskori veszteségrátára és a hitelegyenértékesítési tényezőkre vonatkozó saját becsléseket, nem használhatják a SEC-IRBA módszert az NPE értékpapírosításban levő pozíció kockázattal súlyozott kitettségértékeinek kiszámításához, és nem alkalmazhatják az (5) és (6) bekezdést.

(5) A 268. cikk (1) bekezdésének alkalmazásában a beszámítható hagyományos NPE értékpapírosítás alapjául szolgáló kitettségek várható veszteségeit a vissza nem térítendő vételárkedvezmény és adott esetben az esetleges további egyedi hitelkockázati kiigazítások levonása után kell figyelembe venni.

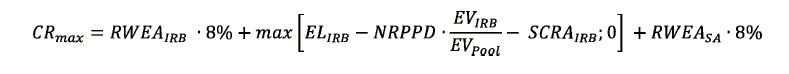

Az intézményeknek a számítást a következő képlettel összhangban kell elvégezniük:

amelyben:

CRmax = a maximális tőkekövetelmény a beszámítható hagyományos NPE értékpapírosítás esetén;

RWEAIRB = az IRB-módszer alá tartozó alapul szolgáló kitettségek kockázattal súlyozott kitettségértékeinek összege;

ELIRB = az IRB-módszer alá tartozó alapul szolgáló kitettségekből származó várható veszteségek összege;

NRPPD = a vissza nem térítendő vételárkedvezmény;

EVIRB = az IRB-módszer alá tartozó alapul szolgáló kitettségekből származó kitettségértékek összege;

EVPool = a halmazban lévő összes alapul szolgáló kitettségből származó kitettségértékek összege;

SCRAIRB = értékpapírosítást kezdeményező intézmények esetében az intézmény által az említett, az IRB-módszer alá tartozó alapul szolgáló kitettségek tekintetében végzett egyedi hitelkockázati kiigazítások csak akkor és annyiban, amennyiben e kiigazítások meghaladják a vissza nem fizetendő árengedményt; befektető intézmények esetében az összeg nulla;

RWEASA = a sztenderd módszer alá tartozó alapul szolgáló kitettségek kockázattal súlyozott kitettségértékeinek összege.

(6) E cikk (3) bekezdésétől eltérve, amennyiben a 267. cikkben meghatározott, az alapul szolgáló kitettségeket figyelembe vevő megközelítéssel összhangban kiszámított, kitettséggel súlyozott átlagos kockázati súly 100%-nál alacsonyabb, az intézmények az alacsonyabb kockázati súlyt is alkalmazhatják, figyelemmel a kockázati súly 50%-os alsó határára.

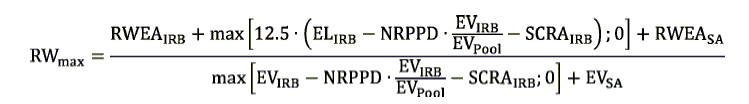

Az első albekezdés alkalmazásában azon értékpapírosítást kezdeményező intézmények, amelyek egy pozícióra a SEC-IRBA módszert alkalmazzák, és amelyek a 3. fejezettel összhangban az IRB-módszer alá tartozó valamennyi alapul szolgáló kitettség tekintetében alkalmazhatnak a nemteljesítéskori veszteségrátára és a hitelegyenértékesítési tényezőkre vonatkozó saját becsléseket, a vissza nem térítendő vételárkedvezményt és adott esetben a további egyedi hitelkockázati kiigazításokat levonják a beszámítható hagyományos NPE értékpapírosítás előresorolt pozícióihoz kapcsolódó, alapul szolgáló kitettségek várható veszteségeiből és kitettségértékeiből, a következő képlettel összhangban:

amelyben:

RWmax = a beszámítható hagyományos NPE értékpapírosítás előresorolt pozíciójára alkalmazandó kockázati súly - az alsó határ alkalmazása előtt -, az alapul szolgáló kitettségeket figyelembe vevő megközelítés alkalmazása esetén;

RWEAIRB = az IRB-módszer alá tartozó alapul szolgáló kitettségek kockázattal súlyozott kitettségértékeinek összege;

RWEASA = a sztenderd módszer alá tartozó alapul szolgáló kitettségek kockázattal súlyozott kitettségértékeinek összege;

ELIRB = az IRB-módszer alá tartozó alapul szolgáló kitettségekből származó várható veszteségek összege;

NRPPD = a vissza nem térítendő vételárkedvezmény;

EVIRB = az IRB-módszer alá tartozó alapul szolgáló kitettségek kitettségértékének összege;

EVpool = a halmazban lévő összes mögöttes kitettség kitettségértékének összege;

EVSA = a sztenderd módszer alá tartozó alapul szolgáló kitettségek kitettségértékének összege;

SCRAIRB = az értékpapírosítást kezdeményező intézmény által az IRB-módszer alá tartozó alapul szolgáló kitettségek tekintetében végzett egyedi hitelkockázati kiigazítások csak akkor és annyiban, amennyiben e kiigazítások meghaladják a vissza nem fizetendő árengedményt.

(7) E cikk alkalmazásában a vissza nem térítendő vételárkedvezményt úgy kell kiszámítani, hogy az a) pontban említett összegből kivonják a b) pontban említett összeget:

a) az NPE értékpapírosítás alapul szolgáló kitettségeinek az értékpapírosítási különleges célú gazdasági egységre történt átruházásuk időpontjában fennálló összege;

b) a következők összege:

i. az NPE értékpapírosítás harmadik fél befektetőknek értékesített ügyletrészsorozatainak vagy adott esetben ezen ügyletrészsorozat-részeinek kiinduló eladási ára; és

ii. az értékpapírosítást kezdeményező által tartott ügyletrészsorozatok vagy adott esetben ügyletrészsorozat-részek fennálló összege az alapul szolgáló kitettségeknek az értékpapírosítási különleges célú gazdasági egységre történt átruházásuk időpontjában.

Az (5) és (6) bekezdés alkalmazásában az ügylet teljes futamideje alatt a vissza nem térítendő vételárkedvezmény kiszámítását a realizált veszteségek figyelembevételével lefelé kell kiigazítani. Az alapul szolgáló kitettségek fennálló összegének a realizált veszteségekből eredő esetleges csökkenése csökkenti a vissza nem térítendő vételárkedvezményt, figyelemmel egy nulla értékű alsó határra.

Amennyiben az árengedményt oly módon alakítják ki, hogy azt teljes egészében vagy részben vissza lehessen téríteni az értékpapírosítást kezdeményezőnek, az ilyen árengedmény e cikk alkalmazásában nem számít vissza nem térítendő vételárkedvezménynek.”

6. A 270. cikk helyébe a következő szöveg lép:

„270. cikk

Előresorolt pozíciók az eszközök mérlegen tartásával járó STS értékpapírosításokban

(1) Az értékpapírosítást kezdeményező intézmény az (EU) 2017/2402 rendelet 26a. cikkének (1) bekezdésében említett, eszközök mérlegen tartásával járó STS értékpapírosításban valamely értékpapírosítási pozíció kockázattal súlyozott kitettségértékeit értelemszerűen e rendelet 260., 262. vagy 264. cikkével összhangban számíthatja ki, amennyiben az említett pozíció mindkét következő feltételt teljesíti:

a) az értékpapírosítás megfelel a 243. cikk (2) bekezdésében megállapított követelményeknek;

b) a pozíció előresorolt értékpapírosítási pozíciónak minősül.

(2) Az EBH nyomon követi az (1) bekezdés alkalmazását, különösen a következők tekintetében:

a) az eszközök mérlegen tartásával járó azon STS értékpapírosítások piaci volumene és piaci részesedése, amelyek tekintetében az értékpapírosítást kezdeményező intézmény az (1) bekezdést alkalmazza, különböző eszközosztályok szerint;

b) a megfigyelt veszteségek allokációja az eszközök mérlegen tartásával járó STS értékpapírosítások legelőrébb sorolt ügyletrészsorozatai és egyéb ügyletrészsorozatai között, amennyiben az értékpapírosítást kezdeményező intézmény az (1) bekezdést alkalmazza az ilyen értékpapírosításokban tartott előresorolt pozíció tekintetében;

c) az (1) bekezdés alkalmazásának hatása az intézmények tőkeáttételére;

d) az eszközök mérlegen tartásával járó azon STS értékpapírosítások alkalmazásának hatása, amelyek tekintetében az értékpapírosítást kezdeményező intézmény az (1) bekezdést alkalmazza a tőkeinstrumentumoknak a vonatkozó értékpapírosítást kezdeményező intézmények általi kibocsátására.

(3) Az EBH 2023. április 10-ig jelentést nyújt be megállapításairól a Bizottságnak.

(4) A Bizottság 2023. október 10-ig a (3) bekezdésben említett jelentés alapján jelentést nyújt be az Európai Parlamentnek és a Tanácsnak e cikk alkalmazásáról, különös tekintettel az (1) bekezdéssel összhangban kezelésre jogosult, az eszközök mérlegen tartásával járó STS értékpapírosítások használatából eredő túlzott tőkeáttétel kockázatára, valamint a tőkeinstrumentumok értékpapírosítást kezdeményező intézmények általi kibocsátásának az említett használat révén történő lehetséges helyettesítésére. Az említett jelentést adott esetben jogalkotási javaslat kíséri.”;

7. A 430. cikk a következő bekezdéssel egészül ki:

„(1a) E cikk (1) bekezdése a) pontjának alkalmazásában, amikor az intézmények jelentést tesznek az értékpapírosításra vonatkozó szavatolótőke-követelményekről, az általuk jelentett információknak tartalmazniuk kell a 269a. cikkben meghatározott kezelés hatálya alá tartozó NPE értékpapírosításokra, az általuk kezdeményezett eszközök mérlegen tartásával járó STS értékpapírosításokra és az említett, eszközök mérlegen tartásával járó STS értékpapírosítások alapjául szolgáló eszközök eszközosztályonkénti bontásával kapcsolatos információkat.”;

8. A szöveg a következő cikkel egészül ki:

„494c. cikk

Előresorolt értékpapírosítási pozíciókra vonatkozó szerzett jogok

A 270. cikktől eltérve, az értékpapírosítást kezdeményező intézmény egy előresorolt értékpapírosítási pozíció kockázattal súlyozott kitettségértékeit értelemszerűen a 260., 262. vagy 264. cikkel összhangban számíthatja ki, amennyiben mindkét következő feltétel teljesül:

a) az értékpapírosítást 2021. április 9. előtt bocsátották ki;

b) az értékpapírosítás 2021. április 8-án megfelelt a 270. cikkben foglalt, abban az időpontban alkalmazandó feltételeknek.”;

9. Az 501c. cikk bevezető szövegének helyébe a következő szöveg lép:

„Az EBH az ERKT-val folytatott konzultációt követően a rendelkezésre álló adatok és a Bizottság fenntartható finanszírozással foglalkozó magas szintű munkacsoportjának megállapításai alapján értékeli, hogy indokolt lenne-e az alapvetően környezeti és/vagy társadalmi célokkal összefüggésbe hozható eszközökhöz - beleértve az értékpapírosításokat - vagy tevékenységekhez kapcsolódó kitettségek külön prudenciális kezelése. Az EBH különösen a következőket értékeli:”;

10. A szöveg a következő cikkekkel egészül ki:

„506a. cikk

Euróövezeti államkötvényekből álló alapul szolgáló portfólióval rendelkező KBF-ek

A Bizottság - az ERKT-val és az EBH-val szoros együttműködésben - 2021. december 31-ig jelentést tesz közzé, amelyben értékeli, hogy szükség van-e a szabályozási keret megváltoztatására a kizárólag azon tagállamok államkötvényeiből álló alapul szolgáló portfólióval rendelkező KBF-ek befektetési jegyei vagy részvényei formájában fennálló kitettségek piacának és azok banki vásárlásának előmozdítása érdekében, amely tagállamok pénzneme az euro, ahol az egyes tagállamok államkötvényeinek relatív súlya a KBF teljes portfóliójában egyenlő az egyes tagállamok által az EKB felé teljesített tőke-hozzájárulás relatív súlyával.

506b. cikk

NPE értékpapírosítás

(1) Az EBH nyomon követi a 269a. cikk alkalmazását, és értékeli az NPE értékpapírosításra vonatkozó szavatolótőke-követelményeket, figyelembe véve általában az NPE-k piacának helyzetét és különösen az NPE értékpapírosítási piacának helyzetét, továbbá megállapításairól 2022. október 10-ig jelentést nyújt be a Bizottságnak.

(2) A Bizottság az e cikk (1) bekezdésében említett jelentés alapján 2023. április 10-ig jelentést nyújt be az Európai Parlamentnek és a Tanácsnak a 269a. cikk alkalmazásáról. A Bizottság jelentését adott esetben jogalkotási javaslat kíséri.”

11. Az 519a. cikk a következő ponttal egészül ki:

„e) hogyan építhetők be környezeti fenntarthatósági kritériumok az értékpapírosítási keretrendszerbe, többek között az NPE értékpapírosítással szembeni kitettségek esetében.”

Ez a rendelet az Európai Unió Hivatalos Lapjában való kihirdetését követő harmadik napon lép hatályba.

E cikk első bekezdésétől eltérve, az 1. cikk (2) és (4) pontját 2022. április 10-től kell alkalmazni.

Ez a rendelet teljes egészében kötelező és közvetlenül alkalmazandó valamennyi tagállamban.

Kelt Brüsszelben, 2021. március 31-én.

| az Európai Parlament részéről | a Tanács részéről | |

| az elnök | az elnök | |

| D. M. SASSOLI | A.P. ZACARIAS |