A Kormány a fogyasztónak nyújtott hitelről szóló 2009. évi CLXII. törvény 30. § a) pontjában kapott felhatalmazás alapján, az Alkotmány 35. § (1) bekezdés b) pontjában meghatározott feladatkörében eljárva a következőket rendeli el:

1. § E rendelet előírásait a fogyasztónak nyújtott hitelről szóló 2009. évi CLXII. törvény (a továbbiakban: Fhtv.) hatálya alá tartozó hitel és pénzügyi lízing (a továbbiakban együtt: hitel) esetén kell alkalmazni.

2. § (1) E rendelet alkalmazásában:

1. devizahitel: forinttól eltérő pénznemben folyósított és törlesztett hitel;

2. deviza alapú hitel: devizában nyilvántartott, de forintban folyósított vagy törlesztett hitel;

3. kereskedelmi kommunikáció: a fogyasztókkal szembeni tisztességtelen kereskedelmi gyakorlat tilalmáról szóló 2008. évi XLVII. törvényben ekként meghatározott fogalom;

4. kereskedelmi kölcsön: az egymással áruszállítási vagy szolgáltatási jogviszonyban álló vállalkozások vagy természetes személyek által e jogviszonyra tekintettel adott halasztott fizetés vagy előleg, ide nem értve a pénzügyi intézmény által kötött ilyen ügyleteket;

5. * áthidaló hitel: futamidő nélküli vagy 12 hónapnál rövidebb futamidőre nyújtott jelzáloghitel, amelyet a fogyasztó átmeneti megoldásként vesz igénybe, amíg egy másik finanszírozási formára nem vált, ide nem értve a lakás-takarékpénztár által nyújtott áthidaló kölcsönt;

6. * ingatlanértékhez kötött tőketörlesztésű hitel: olyan hitelszerződés alapján folyósított kölcsön, amelynek esetében a törlesztendő tőke alapja a tőketörlesztés vagy tőketörlesztések időpontjában érvényes ingatlanértéknek a szerződés szerinti, százalékban meghatározott része;

7. * feltételes kötelezettség vagy garancia: olyan hitelszerződésben vállalt kötelezettség, amely egy másik különálló, de kapcsolódó ügylet garanciájaként szolgál, és az ingatlanfedezettel biztosított tőke lehívására csak akkor kerül sor, ha a szerződésben meghatározott egy vagy több esemény bekövetkezik.

(2) E rendeletben nem meghatározott fogalmak értelmezése tekintetében az Fhtv. rendelkezéseit kell alkalmazni.

3. § (1) * A teljes hiteldíj mutató (a továbbiakban: THM) számításánál figyelembe kell venni a fogyasztó által a hitelszerződés és a lízingszerződés (a továbbiakban együtt: hitelszerződés) kapcsán fizetendő összes díjat (ideértve a kamatot, díjat, jutalékot, költséget és adót), valamint a hitelhez kapcsolódó szolgáltatások költségeit, ha a hitelező vagy a lízingbe adó (a továbbiakban együtt: hitelező) számára ismertek, továbbá a szolgáltatás igénybevételét a hitelszerződés megkötéséhez vagy ajánlat szerinti megkötéséhez a hitelező előírja, ideértve különösen

a) a fogyasztó által felajánlott fedezet értékbecslésének díját,

b) építésnél a helyszíni szemle díját,

c) a számlavezetés és a készpénz-helyettesítő fizetési eszköz használatának költségeit és a fizetési műveletekkel kapcsolatos egyéb költségeket a (3) bekezdés f) pontjában foglalt kivétellel,

d) a hitelközvetítőnek fizetendő díjat,

e) * az ingatlan-nyilvántartási eljárás díját – ide nem értve az ingatlan megvételével kapcsolatos díjakat –, valamint

f) * a biztosítás és garancia díját.

(2) Az (1) bekezdés c) pontjának alkalmazásánál, ha a fogyasztó által igényelt számlatípus még nem ismert, a hitelezőnél elérhető legkedvezőbb feltételekkel kínált számlatípust kell figyelembe venni, amelynek igénybevételéhez a hitelhez nem kapcsolódó feltételek teljesítése nem szükséges.

(3) A THM számításánál nem vehető figyelembe:

a) a prolongálás (futamidő hosszabbítás) költsége,

b) * a késedelmi kamat, ide nem értve a kézizálog fedezete mellett nyújtott hitel esetében a hitelszerződés megkötését követő 30 napon belül fizetendő késedelmi kamatot,

c) * egyéb olyan fizetési kötelezettség, amely a hitelszerződésben vállalt kötelezettség nem teljesítéséből származik, ide nem értve a kézizálog fedezete mellett nyújtott hitel esetében a hitelszerződés megkötését követő 30 napon belül teljesítendő fizetési kötelezettséget,

d) a közjegyzői díj,

e) kereskedelmi kölcsön vagy kapcsolt hitelszerződés esetén a fogyasztó által a termékek vagy szolgáltatások megvételéért fizetett – a vételáron felüli – díj függetlenül attól, hogy készpénzzel vagy hitelből fizeti, valamint

f) * a számlavezetés és a készpénz-helyettesítő fizetési eszköz használatának költségei és a fizetési műveletekkel kapcsolatos egyéb költségek, ha a számla fenntartását a hitelező nem írja elő az adott hitelszerződéshez és költségeit a fogyasztóval kötött hitelszerződésben egyértelműen és külön feltüntették.

4. § (1) * A THM számításánál – az (1a) bekezdésben meghatározott kivétellel – azt kell figyelembe venni, hogy a hitelszerződés a hitelszerződés szerinti futamidő alatt a hitelszerződés szerint kerül teljesítésre. Szükség esetén, ha a THM meghatározásához szükséges feltételek a hitelszerződés érvényességi ideje alatt változhatnak vagy egyes elemei nem számszerűsíthetőek, a THM-et a (2) bekezdésben meghatározott feltételek figyelembevételével kell kiszámítani.

(1a) * Kézizálog fedezete mellett nyújtott, 30 napnál rövidebb futamidejű hitel esetében a THM-et akként kell kiszámítani, hogy a teljes tartozás visszafizetésére a 30. napon kerül sor.

(2) A THM kiszámításánál a következő számítási módszert kell alkalmazni:

a) ha a hitelszerződés nem határozza meg a hitel lehívásának időpontját, a teljes hitelösszeget azonnal lehívottnak kell tekinteni;

b) * ha a hitelszerződés alapján a kamat és más díj mértéke változó, de azok mértéke nem határozható meg a kiszámításkor, a számítás során az utolsó ismert kamatot és díjat változatlannak kell tekinteni a futamidő végéig;

c) * olyan határozatlan idejű hitelszerződés esetén, amely nem minősül fizetési számlához kapcsolódó hitelnek és nem áthidaló hitel,

ca) a hitel futamidejét jelzáloghitel esetén az első lehívás időpontjától számított húsz évnek, más hitelszerződés esetén egy évnek kell tekinteni és a tőke-, kamat- és egyéb esetleges díjtartozások megfizetését az utolsó részlettel együtt teljesítettnek kell tekinteni,

cb) * – ha a fogyasztó az első lehívás után egy hónappal kezdi el törleszteni a tőkét egyenlő havi részletekben, beleértve azon esetet is, amikor a tőketartozást minden egyes fizetési időszakban egyetlen részletben teljes összegben vissza kell fizetni – a teljes tőkeösszeg egymást követő lehívásait és visszafizetéseit a hitelnek a ca) alpontban meghatározott futamidejére vonatkozóan kell figyelembe venni, és

cc) a kamatokat és más díjakat a lehívásoknak és visszafizetéseknek megfelelően és a hitelszerződésben foglaltak szerint kell figyelembe venni;

d) ha a hitelszerződés különböző módokat biztosít a lehívásra, amelyekhez eltérő kamatok és díjak kapcsolódnak, a teljes hitelösszeget az adott hiteltípusnál leggyakoribb lehívási módra alkalmazandó legmagasabb kamattal és díjjal kell figyelembe venni;

e) * ha a hitelszerződés szerint a fogyasztó szabadon hívhatja le a hitelt, de a hitelszerződés a lehívás különböző módjainál összegre és időtartamra vonatkozó korlátokat tartalmaz, a hitelt a legkorábbi időpontban lehívottnak kell tekinteni a korlátok figyelembevételével;

f) * olyan hitelszerződés esetén, amely nem minősül fizetési számlához kapcsolódó hitelnek, áthidaló hitelnek, ingatlanértékhez kötött tőketörlesztésű hitelnek és nem tartozik a c) pont hatálya alá,

fa) * – ha a tőketörlesztés időpontja vagy összege nem állapítható meg – a törlesztést a hitelszerződésben meghatározott legkorábbi időpontban és a hitelszerződésben meghatározott legalacsonyabb összegben történő megvalósulással kell figyelembe venni, illetve

fb) – ha a hitelszerződés megkötésének időpontja és az első lehívás időpontja nem ismert – az első lehívás időpontjának azt az időpontot kell tekinteni, amelytől számítva a legrövidebb idő telik el a fogyasztó első törlesztésének időpontjáig;

g) * fizetési számlához kapcsolódó hitel esetén, ha a hitel időtartama nem ismert, a THM-et akként kell kiszámítani, hogy a teljes hitelösszeg a hitelszerződés teljes időtartamára lehívásra kerül azzal, hogy ha a hitel futamideje nem ismert, a THM számításakor a hitel futamidejét három hónapnak kell tekinteni;

h) * ha a hitel legmagasabb összegéről még nem állapodtak meg, azt jelzáloghitel és ingatlanlízing esetén ötvenhárommillió forintnak, egyéb esetben négyszázhatvanezer forintnak kell tekinteni;

i) * ha a törlesztés időpontja vagy összege a hitelszerződés vagy a c), f) és g) pontban meghatározott feltételek alapján nem állapítható meg, a THM-et akként kell kiszámítani, hogy

ia) a kamatfizetés a tőketörlesztéssel együtt történik,

ib) az egy összegben meghatározott, kamatnak nem minősülő díj megfizetésére a szerződés megkötésekor kerül sor,

ic) a több részletben fizetendő kamatnak nem minősülő díj az első tőketörlesztés időpontjától rendszeres időközönként kerül kifizetésre és a kifizetések összegei – ha ezek összegszerűen nem ismertek – egyenlő összegek, és

id) a fogyasztó az utolsó részlettel együtt kifizeti a tőke-, kamat- és egyéb esetleges díjtartozásokat;

j) * ha a hitelszerződés szerint a hitel kamata az első időszakra rögzített kamat, és ezt követően új hitelkamatot fognak megállapítani, amit rendszeres időközönként hozzáigazítanak a megállapodás szerinti mutatóhoz a rögzített kamatozású időszakot követően, a megállapodás szerinti mutató tekintetében a THM kiszámításakor érvényes értékén alapuló kamattal, mint változatlan kamattal kell számolni;

k) ha a hitelező egy korlátozott időtartamra vagy összegre eltérő, kedvezményes kamatot és díjat számít fel, a THM kiszámításakor érvényes nem kedvezményes kamatot és a díjat kell figyelembe venni a hitelszerződés teljes időtartamára a THM értékének meghatározásakor;

l) * áthidaló hitel esetén a teljes hitelösszeget a teljes futamidőre lehívottnak kell tekinteni és a futamidőt – ha nem ismert – 12 hónapnak kell tekinteni;

m) * feltételes kötelezettség és garancia esetében a teljes hitelösszeget az alábbiak közül a korábbi időpontban egy összegben lehívottnak kell tekinteni:

ma) a feltételes kötelezettség vagy garancia potenciális forrását képező, a hitelszerződésben meghatározott utolsó lehetséges lehívási időpont, vagy

mb) megújuló hitelszerződés esetén a hitelszerződés megújítása előtti eredeti időszak vége;

n) * ingatlanértékhez kötött tőketörlesztésű hitel esetén:

na) a fogyasztói törlesztések időpontjának a hitelszerződésben engedélyezett lehető legkésőbbi időpontokat kell tekinteni,

nb) az ingatlanértékhez kötött tőketörlesztésű hitel fedezetéül szolgáló ingatlan értékének százalékban kifejezett növekedését és a szerződésben esetlegesen említett inflációs rátát a hitelszerződés megkötésekor érvényes, a Magyar Nemzeti Bank által meghatározott aktuális inflációs cél és a Központi Statisztikai Hivatal által közzétett legutóbbi éves fogyasztói árindex közül a magasabb értéknek, illetve – ha ezek az értékek negatívak – nullának kell tekinteni.

(3) * A (2) bekezdés c) pontja alkalmazásában a határozatlan idejű hitelszerződés konkrét futamidő nélküli hitel, ideértve azokat a hiteleket, amelyek esetében a kölcsönt egy adott időszakon belül vagy egy adott időszakot követően teljes összegben vissza kell fizetni, de a visszafizetést követően a kölcsön újra lehívható.

5. § (1) A THM értékének meghatározására az 1. melléklet szerinti képletet kell alkalmazni.

(2) Az 1. mellékletben meghatározott képletet az alábbiak figyelembevételével kell alkalmazni:

a) a felek által különböző időpontokban teljesített törlesztések és folyósítások összege és azok teljesítési ideje eltérő lehet;

b) a kezdő időpont az első hitelfolyósítás időpontja; hitelkártya esetén a kezdő időpont a hitelező által nyilvánosan meghirdetett elszámolási időszak első napja;

c) a kiszámítás során használt időtartamokat években vagy töredékévekben kell kifejezni;

d) egy évet 365 napból (vagy szökőév esetén 366 napból), 52 hétből vagy tizenkét egyenlő hosszúságú hónapból állónak kell tekinteni, egy ilyen hónapot 30,41666 napból állónak kell tekinteni függetlenül attól, hogy szökőévről van-e szó;

e) * a számítás eredményét százalékos formában, legalább egy tizedesjegy pontossággal kell meghatározni; ha a következő tizedeshelyen álló számjegy 5 vagy annál nagyobb, akkor az azt megelőző tizedeshelyen álló számjegyet eggyel növelni kell.

(3) * Ha a különböző időpontok közötti, a számításokban használt időtartamok nem fejezhetők ki egész számú hétben, hónapban, illetve évben, akkor azokat az egyik említett időegység egész számú többszörösének és megfelelő számú napnak a kombinációjaként kell kifejezni. Napok használata esetén:

a) minden napot számolni kell, a hétvégéket és az ünnepnapokat is;

b) visszafelé kell számolni, először azonos időegységeket, majd napokat véve, az első lehívás napjáig;

c) a napokban kifejezett időszak hossza úgy kapható meg, hogy az első napot nem kell figyelembe venni, az utolsó napot azonban igen, és azt úgy kell kifejezni években, hogy a napok számát el kell osztani a teljes év napjainak számával (365 vagy 366 nappal), az utolsó naptól visszafelé számolva az előző év ugyanezen napjáig.

6. § (1) * Deviza alapú hitel esetén, ha a folyósítás és a törlesztés is forintban történik, az 1. mellékletben meghatározott képletnél a hitelező és a fogyasztó által teljesített fizetéseket forintban kell számításba venni a hitelező által az adott ügyletre alkalmazott,

a) a hitelszerződésben a hitelszerződés megkötését megelőző 30. napnál nem régebbi devizaárfolyam,

b) a kereskedelmi kommunikációban a tárgynegyedévet megelőző hónap 1. munkanapján érvényes devizaárfolyam figyelembevételével.

(2) * Deviza alapú hitel esetén, ha a folyósítás vagy a törlesztés devizában történik, az 1. mellékletben meghatározott képletnél a devizában teljesített fizetéseket forintban kell számításba venni a hitelszerződésben 30 napnál nem régebbi, a kereskedelmi kommunikációban a tárgynegyedévet megelőző hónap 1. munkanapján érvényes, a Magyar Nemzeti Bank hivatalos deviza-középárfolyama figyelembevételével.

(3) * Devizahitel esetén a forintban fizetendő díjakat a THM meghatározásakor a hitel devizanemében kell számításba venni a hitelszerződésben 30 napnál nem régebbi, a kereskedelmi kommunikációban a tárgynegyedévet megelőző hónap 1. munkanapján érvényes, a hitelező által az adott ügyletnél a díjfizetésre alkalmazott devizaárfolyam figyelembevételével.

(4) * Devizahitel és deviza alapú hitel esetén a hitelszerződésben fel kell tüntetni, hogy a THM meghatározása a forint fizetések vagy a kölcsön devizanemében teljesített fizetések alapján történt-e, továbbá a fizetések más devizanemre történő átszámításánál figyelembe vett devizaárfolyam érvényességének napját.

6/A. § * A babaváró támogatásról szóló jogszabályban meghatározott babaváró támogatással nyújtott kölcsön esetén két THM értéket kell meghatározni az alábbi elnevezések használatával, és az egyes THM értékek tekintetében az alábbi feltételezésekkel élve:

a) THM (kamattámogatással): a támogatott személyek gyermeke a kölcsön folyósításától számított 60. hónapban megszületik, a törlesztés ezt követően 3 évig szünetel, több gyermek a futamidő alatt nem születik, ez esetben az állam által átvállalt összeget nem kell figyelembe venni a THM számítás során,

b) THM (kamattámogatás nélkül): nem teljesül a gyermekvállalásra vonatkozó feltétel, ezért a kamattámogatást vissza kell fizetni az 5 éves időszak lejártát követő 120. napon, és az 5 éves időszak lejártát követő naptól a babaváró támogatásról szóló jogszabályban meghatározott kamatot kell fizetni.

7. § (1) Jelzáloghitel és ingatlanlízing (a továbbiakban együtt: jelzáloghitel) esetén az 1. mellékletben meghatározott képletet az alábbiak figyelembevételével kell alkalmazni:

a) állami kamattámogatással nyújtott jelzáloghitelnél az állam által átvállalt összeget nem kell figyelembe venni a támogatás jogszabályban meghatározott időtartamáig,

b) az ingatlan készültségi fokának függvényében szakaszosan, de előre nem meghatározható időpontokban folyósított jelzáloghitel esetén úgy kell tekinteni, hogy az egész hitel az első hitelfolyósítás időpontjában kerül kifizetésre,

c) az ingatlan készültségi fokának függvényében, de előre nem meghatározható időpontokban tartott helyszíni szemléknél úgy kell tekinteni, hogy a helyszíni szemlék várható díja az első hitelfolyósítás időpontjában kerül kifizetésre,

d) ha a hitelező a jelzáloghitelt vagy az ingatlanon alapított önálló zálogjogot egy jelzálog-hitelintézetnek adja el, az eladásig terjedő időszakot 2 hónapnak kell tekinteni,

e) ha a helyszíni szemlék száma előre nem határozható meg, két szemle díját kell figyelembe venni.

(2) * Ha a hitelező a jelzáloghitel fedezetéül szolgáló ingatlanra vonatkozó vagyonbiztosítási szerződést ír elő, de annak díját nem ismeri, akkor az Fhtv. 17/A. § (1) bekezdése alkalmazásában a teljes hiteldíj mutató meghatározásakor a vagyonbiztosítás havonta esedékes díját a (3) bekezdésben meghatározottak szerint állapítja meg.

(3) * A hitelező félévente aktualizált belső szabályzatban meghatározott módon, a jelzáloghitelek fedezetéül szolgáló ingatlanok hitelbiztosítéki értékéhez igazodóan legalább három jellemzőnek tekinthető értéksáv megadásával határozza meg a referenciaként figyelembe vett vagyonbiztosítás havonta esedékes azon díját, amellyel az Fhtv. 17/A. § (1) bekezdése alkalmazásában számol. A hitelező a jellemzőnek tekintett értéksávokhoz rendelt referenciaként figyelembe vett díjakhoz történő hozzáférést az ügyfélfogadásra nyitva álló helyiségében, valamint ha rendelkezik internetes honlappal, akkor az internetes honlapján biztosítja.

8. § (1) * Lakás-előtakarékossági szerződéssel vagy életbiztosítási szerződéssel kombinált jelzáloghitel, továbbá lakás-takarékpénztár által nyújtott áthidaló kölcsön esetén a THM értékének meghatározásakor a fogyasztó által a lakás-takarékpénztárnak vagy a biztosítónak teljesített befizetéseket is figyelembe kell venni a (2)–(5) bekezdésben foglaltaknak megfelelően.

(2) A lakás-takarékpénztárnak vagy a biztosítónak történő fizetéseket a fogyasztó szerződése szerinti gyakorisággal kell figyelembe venni azzal, hogy azok esedékességének napjaként a hitelezőnek járó törlesztés esedékességének napját kell tekinteni.

(3) * Lakás-előtakarékossági szerződéssel kombinált jelzáloghitel esetén a THM meghatározásakor a lakás-takarékpénztártól történő hitelfelvétellel nem kell számolni és a lakás-takarékpénztárnak fizetendő számlanyitási díjnak a megtakarítási részre eső összegét kell figyelembe venni. Lakás-takarékpénztár által nyújtott áthidaló kölcsön esetén a THM meghatározásakor számolni kell a lakás-takarékpénztári lakáskölcsön felvételével, és – ha ilyen díj az áthidaló kölcsön nyújtásával kapcsolatban felmerül – a lakás-takarékpénztárnak fizetendő számlanyitási díj teljes összegét kell figyelembe venni.

(4) Befektetési egységhez kötött életbiztosítással kombinált jelzáloghitel esetén a THM meghatározásakor a befektetés várható hozamát nullának kell tekinteni.

(5) Életbiztosítási szerződéssel kombinált jelzáloghitel esetén, ha az életbiztosítási szerződés indexálást tartalmaz, az indexált díjat kell figyelembe venni a THM meghatározásakor.

9. § (1) * A kereskedelmi kommunikációban a THM-et legalább olyan feltűnően kell szerepeltetni, mint a kamatot és értékét az alábbi feltételekkel nyújtott, egyenletes törlesztésű hitelre kell meghatározni:

a) * a lakás-takarékpénztár által nyújtott lakáskölcsönnél a hitel összege 2 millió forint, futamideje 5 év, a lakás-takarékpénztár által nyújtott áthidaló kölcsönnél a hitel összege 5 millió forint, futamideje lakáskölcsönnel együtt 15 év,

b) * más hitelező által nyújtott jelzáloghitelnél a hitel összege 12 millió forint, futamideje 20 év,

c) hitelkártya és fizetési számlához kapcsolódó hitel esetén a hitel összege 375 000 forint,

d) 1 millió forintos összeghatárig nyújtott – az a)–c) pontba nem tartozó – hitelnél a hitel összege 500 000 forint, futamideje 3 év,

e) 1 millió forint feletti – az a)–c) pontba nem tartozó – hitelnél a hitel összege 3 millió forint, futamideje 5 év,

f) * babaváró kölcsön esetén a hitel összege 10 millió forint, futamideje 20 év.

(2) Nem egyenletes törlesztésű hitelnél is alkalmazni kell az (1) bekezdésben meghatározott feltételeket, de ebben az esetben az eltérő törlesztési módot feltűnő módon jelezni kell.

(3) Ha az adott hitelt a hitelező nem nyújtja az (1) bekezdésben meghatározott feltételekkel és a hitelező által kínált feltételek érdemben attól eltérőek, abban az esetben a THM számításakor az (1) bekezdésben említett feltételekhez legközelebbi – a hiteltípusra létező – összeget és futamidőt kell figyelembe venni. Ezt a kereskedelmi kommunikációban feltűnő módon jelezni kell.

(4) Az (1) bekezdés alkalmazásában egyenletes törlesztésű hitel az a legfeljebb 6 hónapos türelmi idejű hitel, amelynek visszafizetése havonta, azonos összegű törlesztéssel történik. Azonos összegű törlesztés alatt értendő minden olyan kölcsöntörlesztés, amely esetében a tőketörlesztési időszakban a tőketörlesztés és a kamat forintban vagy devizában meghatározott együttes összege állandó.

10. § (1) *

(2) A jelzáloghitelre vonatkozó nyilvános tájékoztatónak és ajánlattételnek feltűnő módon tartalmaznia kell a THM értékét azzal a kiegészítéssel, hogy

a) a THM meghatározása az aktuális feltételek és a hatályos jogszabályok figyelembevételével történt, a feltételek változása esetén a mértéke módosulhat,

b) a THM mutató értéke nem tükrözi a hitel árfolyamkockázatát,

c) a THM mutató értéke nem tükrözi a hitel kamatkockázatát.

(3) A (2) bekezdés b) pontját deviza alapú kölcsönöknél, c) pontját változó kamatozású kölcsönöknél kell alkalmazni.

(4) Lakás-előtakarékossági szerződéssel kombinált jelzáloghitel esetén a kereskedelmi kommunikációban a THM értékét a legrövidebb megtakarítási idejű lakás-takarékpénztári termék figyelembevételével, havi 20 ezer forint folyamatos betételhelyezést feltételezve kell meghatározni.

11. § Ez a rendelet 2010. június 11-én lép hatályba.

12. § * Ez a rendelet

a) az 1–6. §-ban, a 9. §-ban és az 1. mellékletben a fogyasztói hitelmegállapodásokról és a 87/102/EGK tanácsi irányelv hatályon kívül helyezéséről szóló 2008. április 23-i 2008/48/EK európai parlamenti és a tanácsi irányelvnek,

b) a 4. § (2) bekezdés c), f) és i) pontjában a 2008/48/EK európai parlamenti és tanácsi irányelv I. mellékletében található, a teljes hiteldíj mutató kiszámításához alkalmazandó további felvetésekről szóló II. rész módosításáról szóló 2011. november 14-i 2011/90/EU bizottsági irányelvnek,

c) * a lakóingatlanokhoz kapcsolódó fogyasztói hitelmegállapodásokról, valamint a 2008/48/EK és a 2013/36/EU irányelv és az 1093/2010/EU rendelet módosításáról szóló 2014. február 4-i 2014/17/EU európai parlamenti és tanácsi irányelvnek

való megfelelést szolgálja.

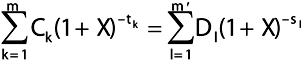

A THM kiszámítására vonatkozóan a következő képletet kell alkalmazni:

| Ck: | a k sorszámú hitelrészlet összege, csökkentve a hitel felvételével összefüggő, az első hitelfolyósításig fizetendő költségekkel, | |

| Dl: | az 1 sorszámú törlesztőrészlet vagy díjfizetés összege, | |

| m: | a hitelfolyósítások száma, | |

| m’: | az utolsó törlesztőrészlet vagy díjfizetés sorszáma, | |

| tk: | az első hitelfolyósítás időpontja és minden ezt követő hitelfolyósítás időpontja közötti időtartam években és töredékévekben kifejezve, ezért t1 = 0, | |

| sl: | az első hitelfolyósítás időpontja és minden egyes törlesztőrészlet vagy díjfizetés időpontja közötti időtartam években és töredékévekben kifejezve, | |

| X: | a THM értéke. |

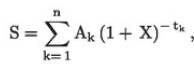

2. * Az egyenlet átírható egy egységes összeg és a pénzáramlás fogalmának felhasználásával (Ak), amely lehet pozitív vagy negatív, más szóval megfizetett vagy megkapott az 1 és n közötti, években kifejezett időszak során, azaz:

ahol „S” a pénzáramlás jelenlegi egyenlege. A kétirányú pénzáramlás egyenlősége esetén ennek értéke nulla.